美联储暗中大行动?美债出现神奇一幕,欧美股市全线拉升,警报解除?重磅传闻未能扭转A股,何时企稳?

来源:券商中国 2021-03-10 09:22:46

这两天的A股“杀人诛心”!

继周一冲高跳水,收盘暴跌之后;周二的股市又出现杀伤力极大一幕。早盘A股一度急速杀跌,沪指最多时跌幅超过90点。随后,被多头拉起并翻红。在这个过程中,彭博社一条关于主流资金入市的消息在市场上广泛传播。按照以往的行情,此时A股应该会止跌。

然而,午后市场再度跳水。截至收盘,上证指数收盘报3359.29点,跌1.82%;深证成指报13475.72点,跌2.80%;创业板指报2633.45点,跌3.50%。本周前两个交易日,A股总市值跌去4万亿,A股核心资产总市值跌去2万亿。

9日晚间,美股全线高开,道指涨0.42%,标普500涨1.12%,纳指涨2.49%。新能源车板块普遍反弹,特斯拉涨超8%、小鹏汽车涨超9%,理想汽车涨6%、蔚来汽车涨6%。欧洲股市亦是全线飘红,截至9日晚间10:30,欧洲斯托克50上涨0.62%,德国DAX30、法国CAC40、西班牙IBEX35涨逾0.4%。

其实,周二外围市场还不错。正如昨晚券商中国在《全球骚动!关键时刻,美国给出一个承诺!欧股全线反弹,美债风暴暂缓?万亿资金入市,美股能否企稳?》一文中预期的那样,美债风暴暂告段落,美国股债双双出现反弹。欧洲和亚太股市也有不错表现。最新消息称,欧洲央行上周加快了紧急债券购买总量的步伐。

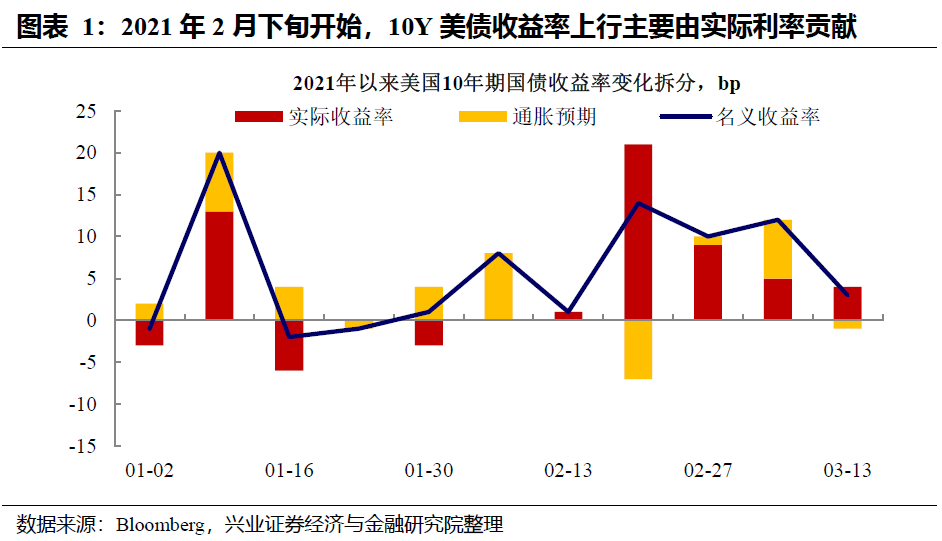

从周二北京时间白天的情况来看,美债的格局是:短债仍在大幅杀跌,而长债却开始大幅反弹。这种节奏有点像10年前美联储进行扭曲操作,即买长卖短,压低长债收益率,提高短债收益率。这也正是市场期待的节奏。但这种格局未能延续太久,北京时间晚上九点多,除了1个月国债在跌,其他都大幅反弹。突然之间,市场好像天晴了。不由得让人猜想:美联储暗里撩了一下市场,然后就全活了。

那么,剩下的问题是,A股何时能够企稳?

A股跌得有点“不讲武德”

这两天,A股的跌法有点不讲武德。虽说,外围市场扰动比较大,但外围市场的跌幅要远远小于A股。以杀得比较惨的纳斯达克为例,周一杀跌2.41%,但北京时间3月9日白天该指数出现了大幅反弹。与此同时,道琼斯指数周一晚上还创下了历史新高。周二晚上,纳斯达克期指大涨,美股全线反弹。欧洲股市在周一晚上大涨之后,周二晚上接着拉升。

再来看A股市场,沪指两天杀跌142点。据wind数据,A股市值暴跌近4万亿元。

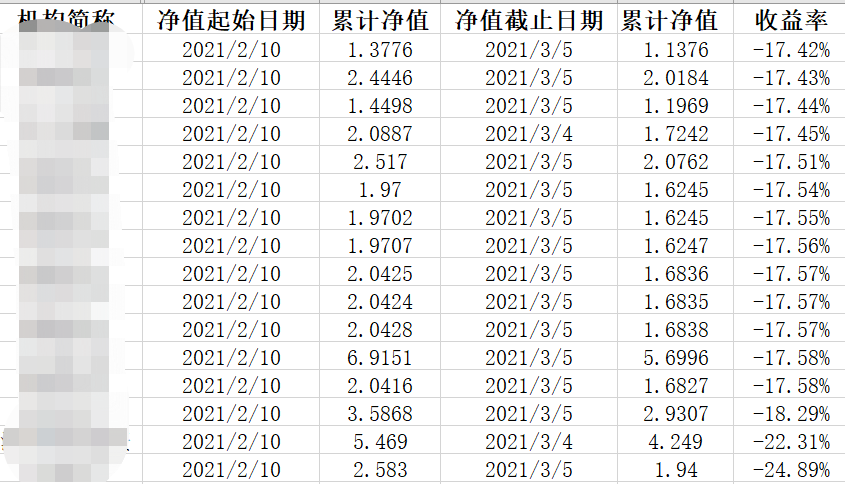

而在这个过程当中,跌得最惨的要属核心资产板块。该板块近两个交易日市值蒸发近2万亿元。整个板块从最高点下来,调整幅度近20%。这其中,工行等银行股还有不错涨幅,对市值和指数均有支撑。

其实,市场一度看到了企稳的希望。9日早盘两市股指上演V型反转,创业板指跌超4%后翻红。贵州茅台盘中收复2000关口失败,收盘再度杀跌超1%。在这个过程当中,外围彭博社再度释放重磅传闻称,有主流资金入市。然而,相对强势的行情也仅仅维持了一个多小时。午后,A股再度跳水。

在这个过程当中,又发生了两件事:

一是午后北上资金分歧加大。Wind数据显示,北向资金早盘快速进场抄底,一度净买入近60亿元;而在指数反弹后有所回落,全天净买入24.31亿元,其中沪股通净买入15.85亿元。

二是9日中午,各新闻平台中午突然播发一位知名市场人士对市场的判断:当前金融市场调整或于7月前结束,短期波动背后的若干事实值得注意。

分析人士认为,随着悲观情绪的蔓延,公募基金的赎回压力可能正在加大。而权重股再度被砸,很大程度上也是公募基金为了应对赎回所致,否则不至于在这个时段再度砸盘。3月9日基金重仓指数再度暴跌近3%。

美债出现奇怪一幕

其实,从美债的情况来看,长债风暴可能已经暂时结束,市场估计可能已经看到了他们想要的那一幕。美国十年期国债收益率现大跌近3%,已经脱离了1.6%的高位。

另外,美国债市场还出现了令人奇怪的一幕,即长债收益率下行,短债收益率上行。

这不由得让人想起了“扭曲操作”。美联储曾在1960年代初采取过卖短买长(扭曲操作,twist operation)这个策略,当时联储卖出期限较短的债券并买入期限较长的债券,以帮助美国经济走出衰退。2011年美联储再次出手,当时美联储已经通过将利率维持在零来锚定短债利率,并通过购买资产来降低长债利率。

就在上周,市场普遍预期鲍威尔会在其讲话中,释放扭曲操作的预期,然而并没有。所以,随后的市场比较愤怒,纳指也被杀得很惨。不过,从3月8日美债的走势格局来看,似乎意味着:美联储没说,但并不代表没有做。

不过,这种格局并未维持太久。很快,除1个月期限外,几乎所有美债都开始反弹。

值得关注的是,当地时间本周二,美国财政部将拍卖3年期债券、周三拍卖10年期债券、周四拍卖30年期债券。如果这次再出现2月25日那样的拍卖情况,美债风暴会被刮成什么样子,可想而知。

A股何时能够企稳?

3月9日香港市场其实比较强,恒指收涨0.81%,消费品、原材料板块上行,电讯、能源股走低。恒生科技指数跌0.23%,中芯国际(港股00981)跌4%,京东集团跌近3%。据香港市场人士透露,香港的机构投资者对于目前的调整都相当淡定。A50的走势相对于内地指数亦比较强。

按理,若周二晚外围不闹黑天鹅,大概率A股应该会有企稳的契机。从安信策略陈果表示,A股从8日到9日上午的调整,大概率不再是由美债利率担心驱动,而变为绝对收益止损操作及负反馈担忧主导,这构成调整期第一阶段的底部,在各种因素影响下,交易性层面集中的急性压力已经释缓,虽然不排除有反复,但我们认为基本可以判断调整期第一阶段已经结束。

陈果认为,短期市场企稳,A股市场进入调整期第二阶段:舒缓阶段,可以适度把握交易性机会,但仍需揣着熊胆,预期收益不宜激进,未来数周,一季报超预期是核心主线,无论是白马还是非白马,都可以兼顾当前估值,近期股票表现和一季报超预期程度选择标的。

从年内的预期来看,瑞银中国策略主管刘鸣镝预判,今年三个重要股指都有正面表现,其中,基准情形下,预计沪深300上到6100点,相较3月9日收盘的4971点增幅近23%;恒生指数上到30600点,较3月9日收盘的28773点增幅约为6%。

另外,从外围来看,高盛集团和瑞士信贷集团策略师预期,随着投资者从债券和现金中撤离,且经济增长加速,股票预计仍将进一步上涨。高盛表示,即使某些股票因利率上升而下跌,其他行业也会出现强劲反弹。