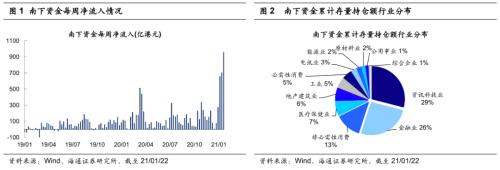

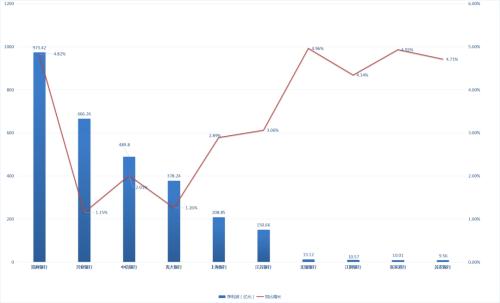

10家上市银行快报出炉,净利润均实现正增长

来源:中国银行保险报 2021-01-25 11:22:42

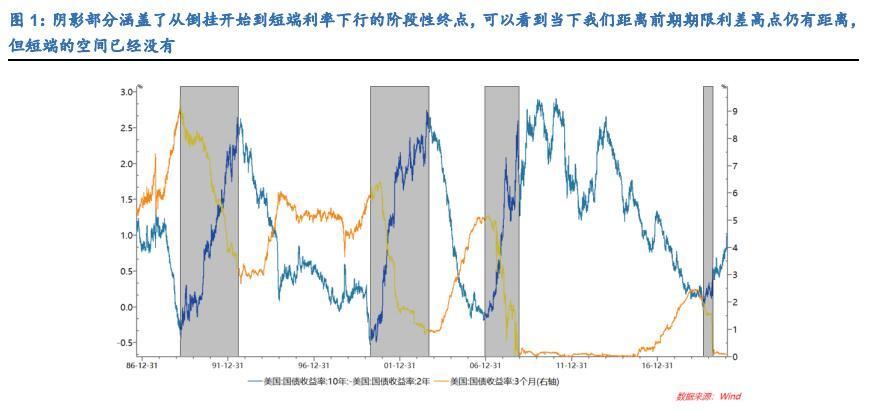

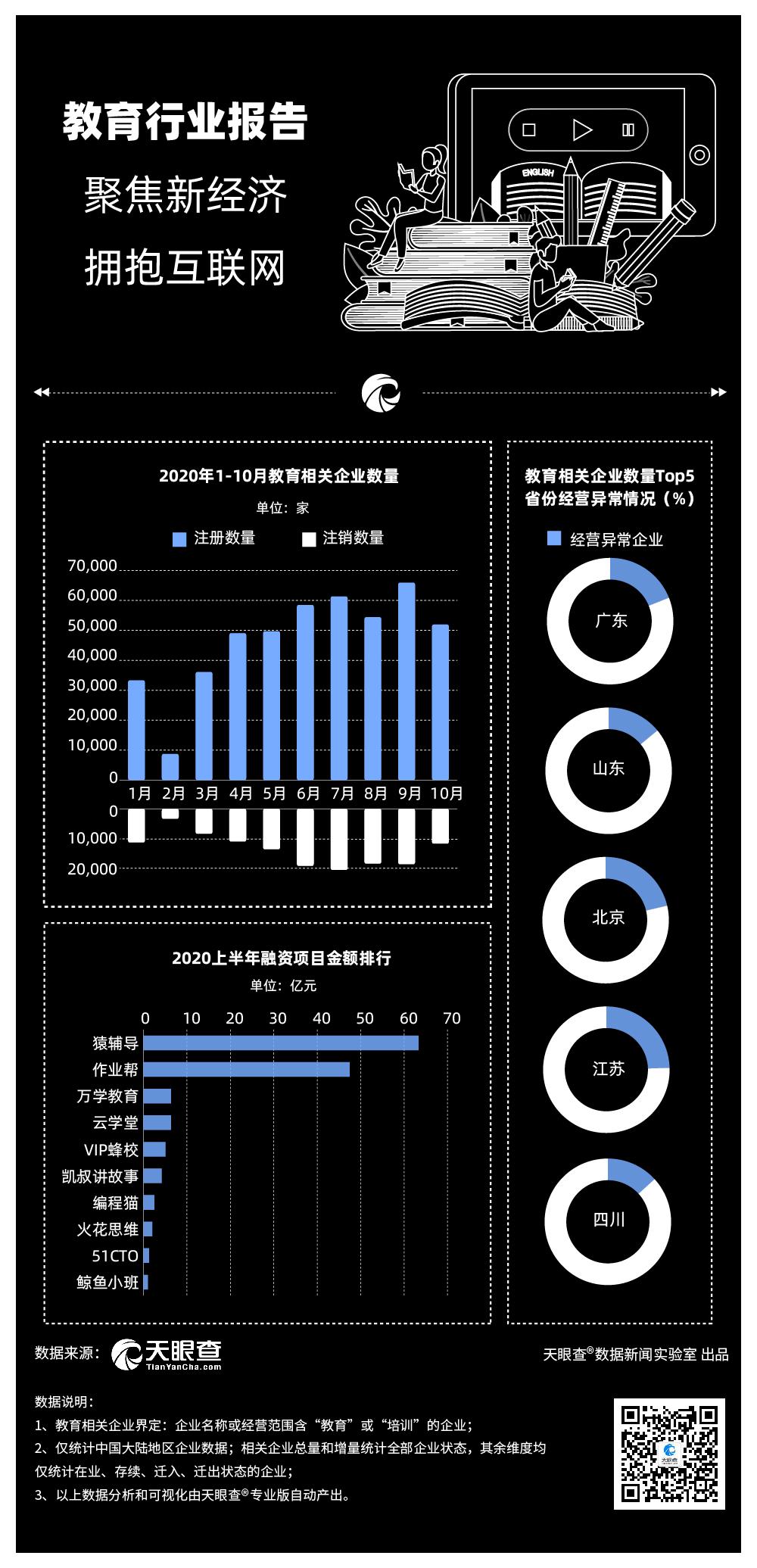

截至2021年1月24日,A股上市银行中已有上海银行(行情601229,诊股)、招商银行(行情600036,诊股)、兴业银行(行情601166,诊股)、苏农银行(行情603323,诊股)、江苏银行(行情600919,诊股)、无锡银行(行情600908,诊股)、江阴银行(行情002807,诊股)、光大银行(行情601818,诊股)、中信银行(行情601998,诊股)、张家港行(行情002839,诊股)等10家银行率先公布了2020年业绩报告。

数据显示,2020年这10家银行均实现了净利润正增长,其中除上海银行外9家银行不良贷款率都有所下降。

10家上市银行净利润情况图(点击放大图片)

分析人士一致认为,从A股上市银行公布的首批业绩快报中可以看出,伴随中国经济持续复苏,银行业经营环境改善,已披露业绩快报的银行业绩表现好于预期。

经营业绩回暖

2020年,面对严峻复杂的国内国际经济形势,特别是新冠肺炎疫情的严重冲击,银行业承压前行。其中,二季度、三季度可谓是银行的“业绩低谷期”,净利润增幅放缓明显或直接同比下降。不过这一现象在四季度得到扭转。

数据显示,在已披露业绩快报的10家银行中,净利润均实现同比上涨。其中,最先披露业绩的上海银行,在前三季度净利润下滑8%的压力之下,四季度净利润由负转正,同比增长2.89%。而2020年净利润增幅最大的为无锡银行。2020年度,该行归属于上市公司股东的净利润13.12亿元,增幅4.96%。

渤海证券研报指出,2020年四季度银行盈利能力改善明显,上海银行、招商银行、兴业银行单季度归母净利润同比增速较三季度提升显著,分别为48.11%、32.70%和34.61%。银行作为顺周期行业,随着经济运行逐步恢复常态,经营压力将得到一定的缓解。

2020年度营收方面,除江阴银行同比下降2.38%外,9家上市银行均实现同比增长,但营收增速分化明显。其中,江苏银行、兴业银行、无锡银行同比增长10%以上,分别为15.68%,12.04%和10.06%;张家港行、招商银行、光大银行、苏农银行、中信银行、上海银行分别增长 8.43%、7.71%、7.32%、4.85%、3.81%和1.90%。

不过,也有银行业人士认为,提前公布业绩快报的银行,都是属于“质地”较好的银行股,数据表现总体好于行业,近年来在各自特长领域的表现也较为亮眼。比如招商银行、以及2月1日将要披露年报的平安银行(行情000001,诊股)等,在零售业务转型和资产质量管控等方面优于同业。

2021年1月22日,银保监会公布的数据显示,初步统计,2020年商业银行实现净利润2万亿元,同比下降1.8%。这也印证了前述银行业人士的观点。

对于银行业净利润下降,银保监会首席风险官兼新闻发言人肖远企解释说,是多方面原因叠加使得2020年银行资产规模增加的同时净利润有所下降,这是一个正常现象。

他认为,总体上银行的盈利能力还是比较健康的,银行的资本回报率和资产回报率在国际上也是处于中上水平,而这样的利润水平仍然有足够的资源来为银行补充资本。

展望2021年,东北证券(行情000686,诊股)分析师林瑾璐认为,相较2020年,2021年政策层面更加有利于银行经营,有望缓释银行信用风险、流动性压力和资产利率下行压力。基本面拐点已显现,考虑上市银行拨备计提较充足且监管对银行资本补充将更加重视,2021年上市银行利润增速有望回升至5%左右。

中银证券(行情601696,诊股)亦指出,2021年看好银行板块表现,一方面经济数据显示实体经济稳步复苏态势不改,利好银行资产质量改善;另一方面伴随经济复苏货币政策的边际收敛有助于缓释息差压力。

资产质量改善

另一个可喜的现象是,从10家银行的业绩快报中可以看出,截至2020年末,除上海银行外,不良贷款多数呈现“双降”的态势,资产质量有所改善。

2020年,上海银行资产质量出现波动,但整体保持稳定。2020年末,该行不良贷款率1.22%,较去年同期上升0.06个百分点;拨备覆盖率321.38%,较去年下降15.77个百分点。

多家银行的资产质量持续改善。截至2020年末,兴业银行不良率创2015年一季度以来最低水平;招商银行不良率为1.07%,创下2014年以来新低;江苏银行1.32%的不良率为2015年来的最优水平。

在拨备方面,截至2020年末,10家银行中,拨备覆盖率最高为招商银行437.68%,最低为中信银行171.68%。兴业银行、招商银行、苏农银行、江苏银行、无锡银行、光大银行、江苏银行、张家港行拨备覆盖率均较2019年末有所提升。增幅最高为无锡银行,达67.70个百分点,使其拨备覆盖率达355.88%。

不过,上海银行、江阴银行、中信银行拨备覆盖率较2019年末则出现下降。

分析人士认为,上述数据是银行不良贷款率整体企稳的信号,是过去一年间,银行业在监管的引导下加大了不良贷款的确认和核销力度的结果。另外,随着不良率的下降、资产质量的改善,银行相应的拨备计提力度可以有所放缓,有利于银行经营回归常态。

银保监会公布的最新数据显示,2020年,银行业共处置不良资产3.02万亿元。截至2020年末,不良贷款率1.92%,较年初下降0.06个百分点;逾期90天以上贷款与不良贷款比例76%,较年初下降5.1个百分点。这与业绩快报所显示的趋势相一致。

从数字上看,2020年商业银行不良贷款率比2019年末下降0.06个百分点。肖远企认为这背后的原因很多,一是银保监会要求银行必须加强风险管控,严防风险;二是银行加大不良贷款处置力度,去年处置了3.02万亿元的不良资产,力度是空前的;三是去年经济增长超出预期,经济增长2.3%,为银行不良贷款没有出现大幅反弹创造很好的基础。

但是不管怎么样,监管都是从审慎角度出发观察这个问题。一定要看到,未来银行不良贷款的形势还是比较严峻,潜在的不良贷款还有可能增加,不过银保监会做了压力测试,有相应的预案。

从已有数据来看,10家银行有一致性趋势,也有明显分化。中泰证券(行情600918,诊股)研究所所长戴志锋认为,长期来看,银行之间的分化会进一步加大,银行未来在收入增速与新增不良之间选择平衡,将体现出个体能力的差异。

而对于市场较为关注的中小银行,监管部门也为其发展方向作出明确定性。2021年1月22日,肖远企在国新办新闻发布会上强调,中小银行、地区性的银行必须要做到:在本地发展,不能够全国各地到处跑;聚焦小微企业和“三农”以及个人金融服务,满足当地企业和居民的金融需求;做普惠金融,特别是要把一些薄弱的环节和领域填补起来。

“这是中小银行的优势所在,也是它们应该承担的使命。中小银行必须要有抗拒盲目做大诱惑的能力,扎根在当地,做小、做细、做实。”肖远企说。