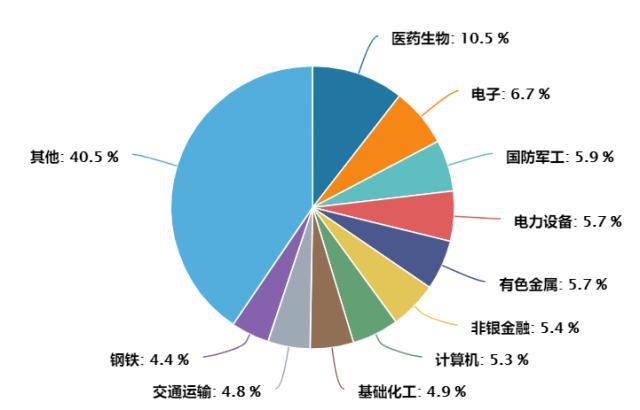

股民情绪指标显示:长期底部已确认,但短线不宜激进,耐心等待买点

来源:金融界 2022-07-21 15:24:03

/ 核心观点/

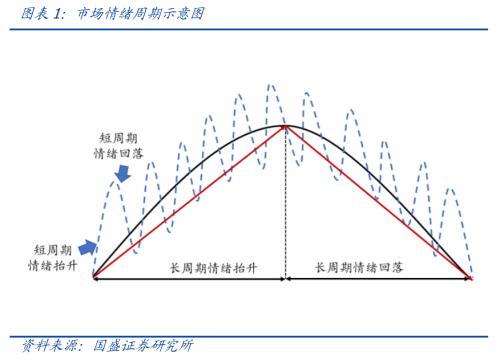

前文《牛熊转换的秘密:股民情绪周期研究》中,我们提到:与自然界生死交替的周期类似,投资人心理也有一个明显的乐观情绪与悲观情绪交替周期。当市场情绪到达极值区域,就意味着贪婪-恐惧的临界点一触即发,高亢的情绪会化身为做空力量,所谓“多头才是最大的空头”。由此我们基于股民情绪指标(IISI),进一步完善了“贪婪VS恐惧”的A股择时策略。

1、周期研究框架的新维度:情绪周期

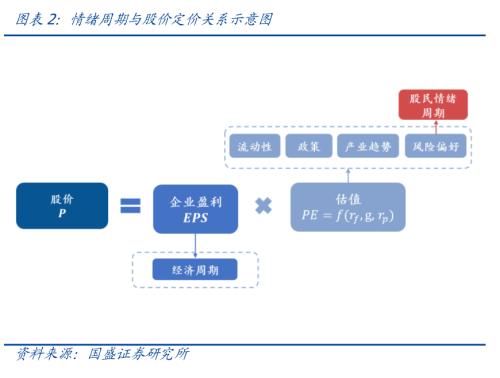

股价由企业盈利(EPS)和估值(PE)两部分构成,企业盈利反映了实体经济的运行,可由经济周期观察;而估值除了受流动性、产业、政策等基本面因素影响之外,还有个重要的残差项,就是风险偏好。而情绪周期就是度量风险偏好的一个良好工具,也是周期研究框架的一个重要补充。

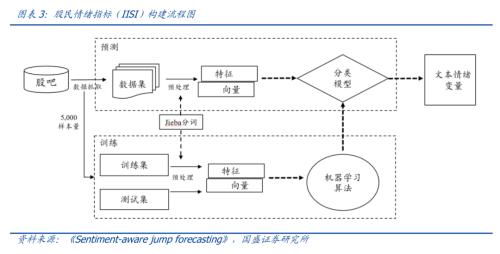

关于股民情绪指标(IISI)的构造,前文《牛熊转换的秘密:股民情绪周期研究》中已经有详细论述:基于文本挖掘的方式,利用机器学习去识别股民评论的情感色彩并进行情绪分析。

2、股民情绪指标的优势与应用场景

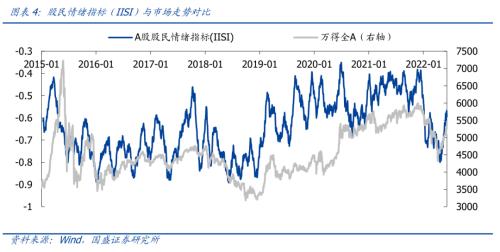

IISI指标优势在于,其对市场走势的解释力度明显更胜一筹。相对其他诸如资金面情绪(基金发行量、融资融券、北上资金等)、交易面情绪(换手率、成交分化)等,股民情绪指标与万得全A相关性最高可达56%。

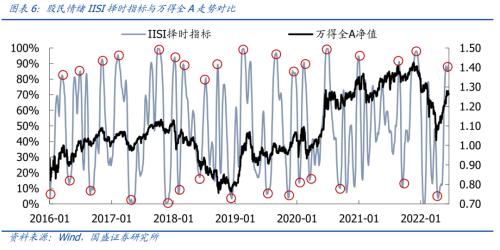

短周期应用场景:月度级别的均值回归。IISI择时指标的极值能够很好的提示每轮短期行情的高低点,同时其具有动量与反转效应:动量效应在于该一旦形成趋势上移或下移,往往会持续1-3个月;反转效应在于该指标一旦触及高位或低位,往往会在半个月内发生情绪反转。

长周期场景:股市牛熊转换的指示器。过去两轮情绪周期的拐点均对市场牛熊市转换有很好的指示作用:对于顶点而言,情绪指标领先万得全A指数近4个月;对于底点而言,情绪指标也可领先万得全A。

3、股民情绪如何帮我们择时?

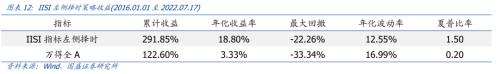

左侧择时策略:收益更高,波动更小。1)2016-2022年基于IISI择时指标能够很好的抓住每轮上涨行情同时避免大幅下跌。累计收益达292%,年化收益18.8%,远超万得全A(年化3.3%);最大回撤-22%,远低于万得全A(-33%)。2)胜率来看,买入胜率达82%;卖出胜率71%。

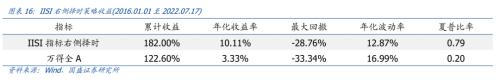

右侧择时策略:风险回报减弱。1)相较于万得全A,右侧择时仍然有相对超额收益。累计收益182%,年化收益10.1%,远超万得全A(年化3.3%)。最大回撤-28.8%,低于万得全A回撤(-33.3%)。2)从胜率来看,买入胜率达69%,卖出胜率56%。

4、择时结论:长期底部已确认,但短线不宜激进,耐心等待买点

短线不宜再激进,指数存在调整压力。在5月2日发布的第一篇股民情绪报告中,我们重点提示了“超卖”的买入信号。但经过2个月反攻行情,最新7月17日数据,IISI择时指标已经升至高位区间,这意味着股民情绪已经触发了左侧择时卖出信号,短线不宜继续激进。而从长周期的视角来看,股民情绪长周期的一阶导已经超越0轴转正,说明情绪长期趋势已正式进入筑底阶段,新一轮牛市的起点临近,回调后是买入的机会。

风险提示:统计偏差;市场环境超预期变化;历史经验失效;模型失效。

/完整报告/

前言:前文《牛熊转换的秘密:股民情绪周期研究》中,我们提到:与自然界生死交替的周期类似,投资人心理也有一个明显的乐观情绪与悲观情绪交替上升的周期。当个体融入群体后,不甘人后、惧怕孤立的人性,经常让盲从取代了理性,最终被群体情绪的钟摆裹挟,从一个极端走向另一个极端,进而造就了一轮又一轮市场的泡沫与崩溃。

事实上,情绪的钟摆一直都在,不是在摆向极端点,就是在摆脱极端点。也正因如此,当市场情绪到达极值区域,就意味着贪婪-恐惧的临界点一触即发,高亢的情绪会化身为做空力量,正所谓“多头才是最大的空头”。由此,我们可以基于股民情绪指标(IISI),构造出“贪婪VS恐惧”的A股择时策略。

一、周期研究框架的新维度:情绪周期

1.1股民情绪是周期研究框架的重要补充

从实体到金融,从库存到产能,从商业到债务,经济周期的运行始终在主导着资本市场定价。关于经济周期,有很多的层级与划分,包括:50-60年的长周期(康波周期、债务周期)、10-20年的中周期(产能周期、商业周期)、3-4年的短周期(库存周期、信用周期等)。相关的研究框架细节可以参见国盛策略前期发布的报告《“货币-信用”如何应用于A股投资?》、《基于“货币-信用-实体”的三维投资框架》。

而在互联网时代,除了经济、金融周期之外,情绪周期的起伏也愈发重要。对于股票定价而言,股价就是由企业盈利(EPS)和估值(PE)两部分构成,企业盈利反映了实体经济的运行,与上述的经济周期指标基本一致;而估值除了受流动性、产业、政策等基本面因素影响之外,还有个重要的残差项,就是风险偏好。对于风险偏好的度量,情绪周期就是一个很好的工具,也是周期研究框架的一个重要补充。

1.2、股民情绪指标(IISI)的构建方法

关于股民情绪指标(IISI)的构造,在前文《牛熊转换的秘密:股民情绪周期研究》中已经有详细论述:基于文本挖掘的方式,利用机器学习去识别股民评论的情感色彩并进行情绪分析。其主要步骤可概括为:“股民评论抓取→对文本预处理(清洗、分词、去除语气词等)→构建训练集与测试集→训练机器学习模型并分类→构造股民情绪指标”。通过机器学习,可将投资者评论划分为积极与消极两种,并统计每日的积极评论数量(pos)和消极评论数量(neg),参考Li等(2021)的方法,我们构造A股股民情绪指标(IISI)如下:

在上一篇文章《牛熊转换的秘密:股民情绪周期研究》中,我们指出A股股民情绪指标(IISI)最大的特点即是——可用于预测市场走势。具体在于:(1)低迷区拐点:当股民情绪从低迷中开始修复,预示着股民重新持有乐观期待,此时市场往往会在接下来半个月至1个月保持上涨。(2)高涨区拐点:当投资者情绪从亢奋中清醒,市场往往会在一周至1个月内开始下跌。

二、股民情绪指标的优势与应用场景

2.1、IISI指标优势:对市场走势的解释力更胜一筹

股民情绪IISI是我们刻画市场情绪的一个重要指标,但除股民情绪外,其他诸如资金面情绪(基金发行量、融资融券、北上资金等)、交易面情绪(换手率、成交分化)等往往均与市场有密切联系,也可帮助我们判断行情趋势。而股民情绪指标的优势在于,其对市场走势的解释力度明显更胜一筹,侧面验证股民情绪或许是估值波动的重要因素之一。从各类指标与与万得全A的相关性显示,同步视角上,股民情绪指标IISI与万得全A相关性最高,可达56%;前瞻视角上,股民情绪指标IISI与万得全A之后5个交易日的相关性仍然最高(可达53%),表明IISI情绪指标对于市场的前瞻性最强。

2.2、短周期应用场景:月度级别的均值回归

股民情绪的波动可以分为短期和长期,短期波动往往对应月度级别的涨跌行情,长周期则对应A股的牛熊转换。

股民情绪的短期波动对应指数月度级别的涨跌。在IISI择时指标构建上,本文采用了“股民情绪指数-长期趋势项”的历史分位数,该指标变化范围为0%—100%。剔除长期趋势后的IISI更能反映短期的情绪波动变化,情绪指数值越高则说明短期股民情绪越乐观。

从IISI择时指标与万得全A指数的走势来看,该指标的极值能够很好的对应每轮短期行情的高低点。同时,IISI择时指标本身具有动量与反转效应:动量效应在于该一旦形成趋势上移或下移,往往会持续1-3个月;反转效应在于该指标一旦触及高位或低位,往往会在半个月内发生情绪反转。因此,依据IISI择时指标的动量与反转效应,进行“低买高卖”从理论上能够获得稳定持续的超额收益。

2.3、长周期应用场景:股市牛熊转换的指示器

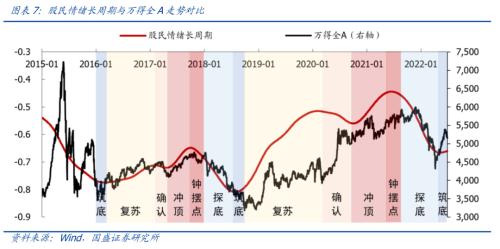

我们将股民情绪长周期划分为6个阶段,依次分别为:“筑底”→“复苏”→“确认”→“冲顶”→“钟摆点”→“探底”。具体划分方法可参考前文《牛熊转换的秘密:股民情绪周期研究》(20220502)。数据表明,过去两轮情绪周期的拐点均对市场牛熊市转换有显著预测作用:对于顶点而言,情绪指标领先万得全A指数近4个月;对于底点而言,情绪指标也可领先万得全A。

2016年至今,股民情绪已历经完整的2轮长周期。具体而言,(1)第一轮时间为2016年1月至2018年9月,股民情绪从2016年初启动,在2017年11月见顶,并于2018年9月触底反弹。(2)第二轮时间为2018年9月至今,于2021年8月见顶回落,目前已修复完成,筑底阶段已过,新一轮周期已来。

三、股民情绪如何帮我们择时?

前文《牛熊转换的秘密:股民情绪周期研究》(20220502)中,我们简单构建过股民情绪的短期应用,本文则是进一步完善“贪婪VS恐惧”择时策略。

简单说,IISI“低买高卖”策略应用分为两种:左侧择时策略、右侧择时策略。

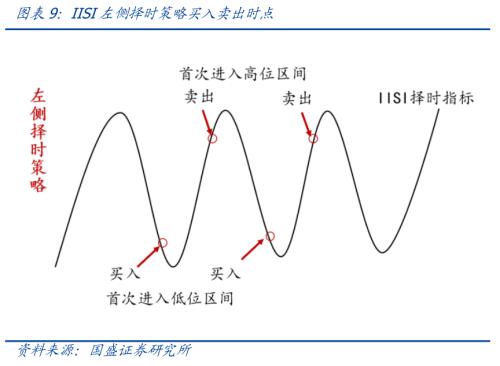

左侧择时策略:指在IISI择时指标首次进入低位区就进行买入,同样在首次进入高位区就进行卖出。这意味着投资者可能承受提前进入市场的短期下跌风险,以及由提前止盈导致的过早离场的风险(行为金融学指出:后悔比损失更痛苦),该策略更适用于心理承受能力更强的风险偏好者。

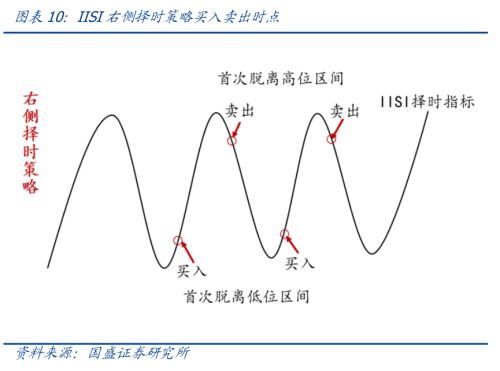

右侧择时策略:指当IISI择时指标形成向上趋势后再买入,而在脱离高位区间时卖出。这正与左侧择时策略相反,表示投资者不用担忧市场在低位区间徘徊下探压力,也不必懊悔过早卖出形成的相对损失,该策略更适用于风险厌恶者。

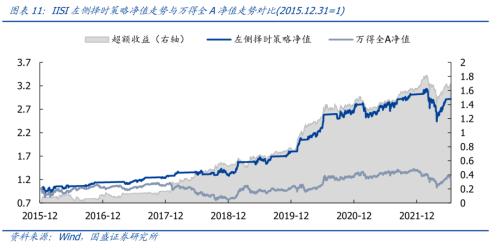

3.1、左侧择时策略:收益更高,波动更小

具体而言,左侧择时的具体仓位控制为:以万得全A指数作为投资标的,当前一日IISI择时指标低于20%则全仓抄底买入,一旦高于80%则全部卖出并持有3%年化国债,直至IISI择时指标再度回落到20%分位线下。

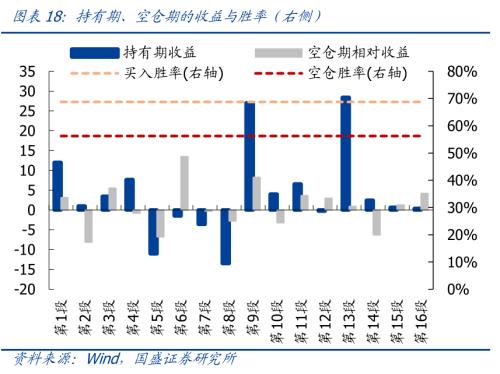

2016年至今,该策略共计分别发出16次买入、17次卖出信号:

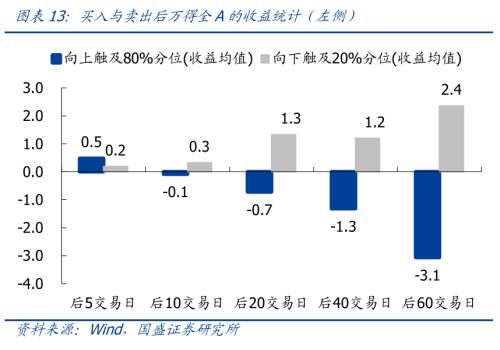

(1)从信号发出后的万得全A表现来看,市场往往会在之后3个月内保持动量效应:当触及买点(向下突破20%分位线)后,或触及卖点(向上突破80%分位线)后,市场会在接下来3个月内持续上行(下行)。

(2)从择时的收益与胜率来看,持有期的每段平均收益为6.35%,买入的胜率达82%,而空仓期的每段平均相对收益为3.75%,卖出胜率达71%。

从择时效果看,2016-2022年基于股民情绪(IISI)择时指标的策略收益与回撤得到显著优化,能够很好的抓住每轮上涨行情同时避免大幅下跌。左侧择时的累计收益达291.85%,年化收益18.80%,远超万得全A指数(年化收益3.33%)。同时,最大回撤-22.26%,远低于万得全A指数回撤(-33.34%)。

3.2、右侧择时策略:风险回报减弱

右侧择时的具体仓位控制为:以万得全A指数作为投资标的,当前一日IISI择时指标向上突破20%分位线则全仓抄底买入,向下突破80%则全部卖出并持有3%年化国债,直至IISI择时指标再度反弹至20%分位线上。

2016年至今,该策略共计分别发出17次买入和16次卖出信号:

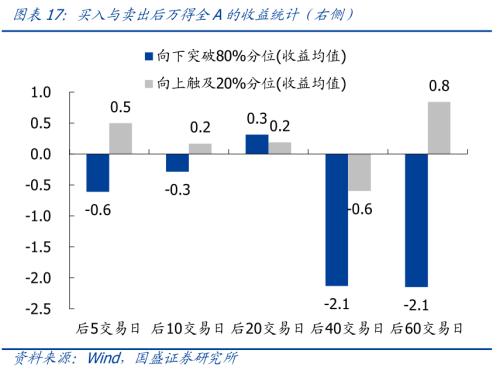

(1)从信号发出后的万得全A表现来看,右侧买入和卖出信号仍然具有动量效应:当触及买点(向上突破20%分位线)后,或触及卖点(向下突破80%分位线)后,市场大概率会在接下来3个月内下跌。

(2)从择时的收益与胜率来看,持有期的每段平均收益为3.99%,买入的胜率达69%,而空仓期的每段平均相对收益为0.94%,卖出胜率达56%。

从择时效果看,相较于万得全A,基于IISI择时指标的右侧择时策略仍然有相对超额收益。累计收益达182.00%,年化收益10.11%,远超万得全A指数(年化收益3.33%)。同时,历史最大回撤-28.76%,低于万得全A指数回撤(-33.34%)。

但另一方面,相对于左侧择时策略而言,IISI右侧择时年化收益较低且胜率下降。这正是由于右侧择时是在形成趋势后才进行买卖,所承担的心理压力与风险较小,因此对应的风险回报也相对较低。

四、择时结论:长期底部已确认,但短线不宜激进,耐心等待买点

从股民情绪IISI择时指标来看,短线不宜再激进,指数存在调整压力。在5月2日发布的第一篇股民情绪报告(《牛熊转换的秘密:股民情绪周期研究》)中,我们重点提示了“超卖”的买入信号:IISI择时指标在5月初跌至“低迷区”且已经触底反弹,对应短期级别的买点。但经过2个月的反攻行情后,股民情绪择时指标已经升至高位区间:最新的数据显示,股民情绪IISI择时指标已从4.27触底反弹,至6月20日上探至高涨区(80%分位线),截至7月17日,IISI已进一步上行至90%分位线。这也意味着,IISI已经触发了左侧择时卖出信号,因此短线不宜继续激进。从历史经验看,情绪达到高位后指数一般会面临2个月左右休整。

而从长周期的视角来看,股民情绪长周期的一阶导已经转正,这也意味着情绪趋势已经在近期确认底部,新一轮牛市的起点临近,回调后是买入的机会。5月2日的报告中我们指出,股民情绪周期仍处于2021年11月以来的“探底”期,情绪周期一阶导逐步向0轴靠近但并未转正,因而对应长期资金的左侧布局区间。而截至最新7月17日数据,股民情绪趋势的底部已经确认,情绪一阶导已超越0轴转正,这也意味着长周期正式进入筑底阶段。从2018年9月至今,股民情绪历经“复苏”→“确认”→“冲顶”→“钟摆点”→“探底”→“筑底”6个阶段,向后看即将启动新一轮周期,未来新一轮牛市起点临近,回调后市买入的机会。

最后,我们依然想要强调,当个体融入群体后,不甘人后、惧怕孤立的人性,经常让盲从取代了理性,最终被群体情绪的钟摆裹挟,从一个极端走向另一个极端,进而带来市场的泡沫与崩溃。霍华德-马克斯曾将市场情绪比作钟摆,从对于股民情绪周期的研究来看,虽然每轮钟摆的起落都有新的故事,但故事的基本情节却基本一致。那就是,所谓“高明的投资”,都是在控制长期风险的前提下,别人贪婪时我恐惧,别人恐惧时我贪婪。

风险提示

1、统计偏差;2、市场环境超预期变化;3、历史经验失效;4、模型失效。

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐