致力稳健经营 新城控股第二增长曲线发力

来源:中新经纬 2022-01-17 10:24:19

中新经纬1月17日电 (余妍辰)1月7日,新城控股(行情601155,诊股)发布2021年12月份及第四季度经营简报。据简报内容,2021年1-12月,新城控股实现合同销售金额约2337.75亿元,累计销售面积约2354.73万平方米,2021年新增竣工面积3290.34万平米。同时,新城控股在2021年四季度的销售依旧保持领先。

商业领域,2021年,在疫情影响下,新城控股依然超额完成了商业运营总收入85亿元的目标,全年实现商业运营总收入86.39亿元,同比增长51%,整体出租率为97.89%。

可以认为,在行业整体下行的艰难背景下,新城控股依旧能保持稳健的发展势态与公司经营理念和发展战略密不可分。

“住宅+商业”双轮驱动战略成果显著

2021年7月30日,新城控股发布公告称,正筹划将通过境外控股子公司间接持有的、主要位于长三角区域和部分二线省会城市的9个商业物业作为底层资产,在新加坡设立信托基金,再申请向相关投资者发行信托份额,以实现于新加坡证券交易所主板上市。本事项完成后,公司预计将间接持有上述信托基金51%-55%的信托份额。

值得一提的是,早在2016年,新城控股就以上海青浦吾悦广场作为底层资产发行类REITS产品,募集资金10.5亿元,2017年、2020年发行两单CMBS分别募集资金29.47亿元、21.37亿元。

长期坚持“住宅+商业”双轮驱动战略的新城控股,在资产证券化的道路上已经多次尝试吾悦广场经营性物业贷、CMBS 资产证券化产品等,如今再次取得了较大突破,尤其是在打通商业地产“投、融、管、退”链条、研究持有型物业退出平台方面,迈出了有力一步。

对此,中信建投(行情601066,诊股)分析师表示,从类REITs到CMBS再到新加坡REITs,新城控股“在项目退出方面进行多元化尝试,也彰显了公司受到资本市场认可的强大商业运营实力”。

数据显示,2021年公司新获取商场32座,其中轻资产17座;截至2021年末,新城控股在全国135个城市布局吾悦广场总数量达189座,其中轻资产32座。

凭借“住宅+商业”双轮驱动战略优势,商业运营作为新城控股的第二增长曲线持续进阶,助力公司稳步穿越行业周期。2021年,新城控股商业运营总收入86.39亿元,超额完成全年85亿元的既定目标,同比大幅增长51%。

经营稳健 获资本市场认可

2021年下半年以来房地产市场发生较大变化,根据克而瑞地产研究数据,2021年百强房企累计业绩增速持续放缓,截至12月末累计销售操盘金额较2020年同比降低3.5%,规模房企销售增速罕见出现负增长。

在行业整体下行的艰难背景下,得益于双轮驱动战略优势,新城控股适时调整销售动作,积极去化、快速回笼资金。新城控股2021年四季度的销售依然跑赢大势,根据第三方研究机构数据,新城控股2021年10月、11月单月销售均位居前十。

据悉,新城控股后续仍将现金流安全放在第一位,通过灵活的销售策略,产销同频,加快回笼,保障企业经营面安全稳健发展。

据2021年三季报显示,2021年前三季度公司实现营业收入1091.22亿元,同比增长55.69%;归属于上市公司股东的净利润58.84亿元,同比增长24.24%。

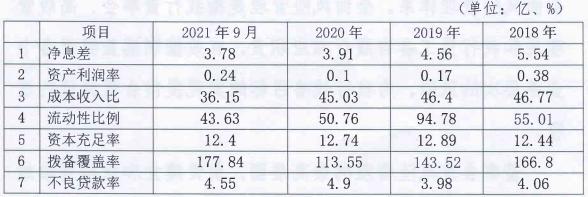

现金流方面,截至2021年6月末,新城控股在手现金余额551.54亿元,短期债务270亿元,现金短债比1.44倍。对此,光大证券(行情601788,诊股)研报认为,新城控股“财务结构稳健,短期债务违约风险较小”。

基于对自身价值及未来发展的信心,新城控股在去年11月宣布计划提前赎回一笔将于2021年12月16日到期的3.5亿美元债,并予以注销。这也是当期A股首例提前赎回美元债的房企。

与此同时,依托于稳步增长的经营业绩及稳健的财务表现,新城控股也收获了资本市场的广泛认可。

2021年9月,全球最大指数公司MSCI将新城控股的ESG评级上调至BB级,国际三大评级机构之一穆迪也发布报告宣布,维持新城发展及新城控股的“Ba1”企业家族评级。同年12月,国际三大评级机构惠誉和标普先后发布报告,确认新城发展及其子公司新城控股的长期发行人评级为“BB+”,展望维持为“稳定”;同时,惠誉还确认了两家公司高级无抵押债券以及所有未偿债券的评级为“BB+”。

至此,基于对新城发展、新城控股稳健业绩表现和充裕流动性的认可,在2021年复杂多变的行业形势下,三大国际评级机构均宣布维持新城发展、新城控股正向评级,实属难得。同时,MSCI上调新城控股ESG评级也体现了资本市场对企业长期投资价值和ESG管理水平的充分肯定。

大股东助力 保持可持续发展

在市场充满挑战、行业信心缺失的背景下,新城控股通过切实积极的行动,实现稳健经营。

2021年11月5日,新城控股母公司新城发展发布公告称,公司大股东按平均价格每股股份约5.96港元购买合共3207万股,增持公司股权;并表示,可能考虑在符合适用的法律及监管要求下,于适当时候进一步增持。

2021年12月2日,新城发展也发布公告称,以供股的方式发行最多约2.96亿新股,募集约15.67亿港元。据悉,募集款项将用于公司资金储备,以及用作企业运营资金。新城发展大股东富域香港及Set Hero Developments Limited还承诺,将投入10.87亿港元认购2.05亿股,并有意向额外投入4.8亿港元进行全额认购,合计将以家族基金最多投入15.67亿港元。

今年1月10日,新城发展再次发布公布称,获控股股东富域告知,除其承诺认购根据不可撤回承诺及供股条款暂定配发的2.01亿股供股股份外,富域已申请根据上市规则允许的最多额外供股股份数目。

由此可以看出,控股股东对公司的业务发展及未来前景充满信心,以真金白银的方式助力公司长远稳健发展。这也将有效保障新城控股的稳健发展之路。(中新经纬APP)

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐