锌:华北消费回暖,内蒙“双控”波及锌上游

来源:国投安信期货 2021-03-23 15:26:19

节后,市场对沪锌板块关注度不高,前两周沪锌指数整体持仓经常缩窄到单边不足15万手,锌价基本延续2.1-2.2万间的震荡,与铜、铝、镍、锡相比锌市场缺少交易题材。而本周一沪锌开盘上涨,日内涨幅超过3%、再次突破2.2万整数关,领涨有色板块,沪锌单日成交持仓随之放大。

内蒙“双控”波及锌供应

2月4日内蒙发布《调整部分行业电价政策和电力市场交易政策》表示严格按国家规定对电解铝、铁合金、电石、烧碱、水泥、钢铁、黄磷、锌冶炼8个行业实行差别电价政策。 一个多月以来,锌冶炼虽被列入“双控”名单,但与电解铝相比,锌综合能耗偏低; 同时,2020年内蒙精锌产出累计达到65.8万吨,占国内精锌供应的10.38%,小于内蒙电解铝14.15%的供应占比。 “双控”政策基本没有影响到盘面锌价。

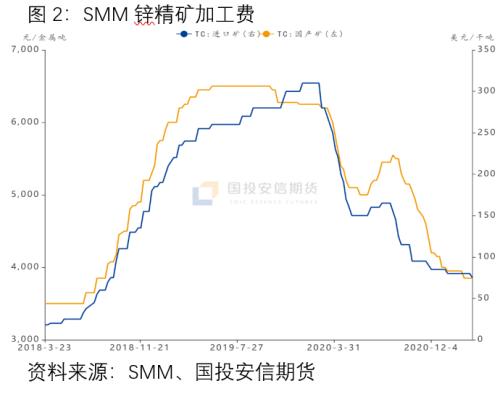

然而,上周当第三方机构开始调研3月国内精锌产出时,在内蒙一季度“双控”必须达标的政策背景下,省内锌冶炼及锌精矿产量出现减产。以SMM样本为例,紫金炼厂3月减产4000吨左右、百灵炼厂3月减产2000吨左右;内蒙锌精矿产量可能较3月原有预期下调5500金属吨,同时,政策影响可能延续到二季度。可见,内蒙“双控”开始切实影响国内锌精矿及精炼锌供应。与冶炼相比,内蒙是国内最大的原生锌矿供应地,2020年预计生产锌精矿累计达到95.8万金属吨,占国内锌精矿供应占比23.61%。

国内精锌供应压力继续加大

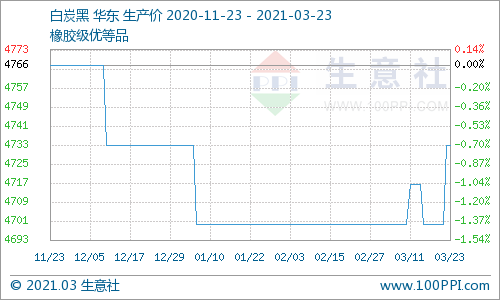

春节前后,国内锌精矿加工费始终维持较低水平,上周SMM国内及进口锌精矿加工费报价在3850元/金属吨、80美元/干吨,但局部如陕西、云南等地精矿供应更加紧张,并开始影响产量释放。 安泰科数据显示,2月中国锌及锌合金产量较1月下降6万吨,3月云南、四川、甘肃和湖南部分产能陆续检修,预计日均产量仍可能在2月基础上再减3.2%,单月供应较2月多出3万吨。 SMM口径显示,2月精锌产量较1月环比减少7.11万吨,而3月预计增加4.81万吨,无法回到1月供应水平。 整体,国内精锌2月份的减量已经略大于市场预期,且受内蒙“双控”影响,3月产出面临进一步下调的风险,国内锌市在供应端存在支撑。

南美开始新一轮“秋冬”疫情考验,叠加秘鲁全国运输业短期罢工,精矿发运挑战大。上周五进口精矿对外报价已经下调到70-75美元/干吨。

华北消费启动,社库走低

受“就地过节”倡议影响,市场预计今年正月十五后国内社会锌锭库存的累库趋势将较往年提前结束,前期沪锌在2.1-2.2万间反复震荡就是在等待、评价库存信号。 过去两周,钢联、SMM曾出现两次波段库存统计上的分歧,而国内现货锌锭在主要消费地的升水并不稳定,0#锌现货对交割月合约的升水已经从上月同期的50-80元/吨缩窄到30-40元/吨。 市场开始担心提前结束累库的预期可能被证伪。

随着两会结束,天津、华北等地的涉锌消费开始回暖,钢联及SMM社会锌锭库存在周末出现统一去库,天津为主要出库地,其中,钢联社库较上周四减少9400吨至23.12万吨、SMM七地库存较上周五减少3000吨至25.65万吨;社库存量接近2019年,去库信号初步明朗。

小结

国内锌市场继续检验消费成色,上游供应对锌价存在支撑,沪锌交易节奏、反弹空间建议复盘、参考2019年3、4月间: 一方面沪锌可能测试2.25-2.3万交投平台; 另一方面强调伦锌3000美元阻力或成头部形态的概率很大。 另外,“碳中和”题材对锌消费的提振有限,精锌下游消费的重要领域与钢铁镀锌有关,中国钢铁消费峰值早于有色金属,而钢铁行业减排降耗的关键是加速废钢的回收与利用。 这意味着国内精锌供应中来自再生物料的比重很可能加速提升,2020年中国再生锌产量已经超过14%。