近期资本市场波动因素与信托公司配置策略建议

来源:中诚信托诚财富 2021-03-15 15:22:23

热点研究

近期资本市场波动因素与信托公司配置策略建议

3月份以来,国内外资本市场大幅震荡。从外部因素来看,通胀预期提升,美债收益率上行是主要冲击因素。从内部因素看,信用收缩是影响近期资本市场的主要因素。信托公司在标品信托业务的资产配置策略上,短期可以防守为主,适度降低仓位,权益市场重点关注低估值、顺周期行业,债券市场重点关注短久期央企永续债和大行二级债。

一、资本市场外部扰动因素将会趋缓

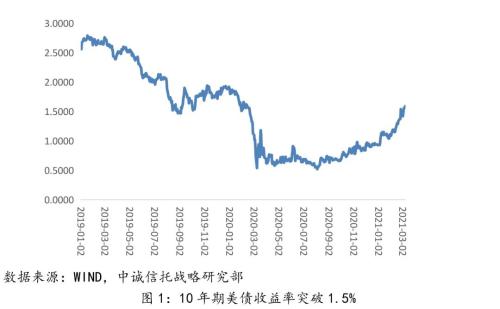

10年期美债收益率是全球风险资产定价之锚。近期10年期美债收益率上行,引发全球资产价格大幅震荡。目前,通胀上行仍处于预期引导阶段,资本市场外部扰动因素影响将会趋缓。

(一)美债收益率上行引起全球资产价格震荡

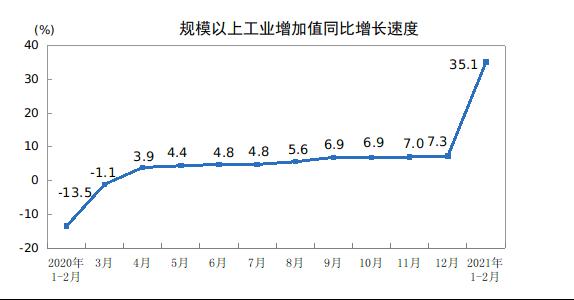

10年期美债收益率是全球无风险资产定价的经验锚,也是风险资产定价之锚。受疫苗接种加速和美国大规模财政刺激政策的影响,市场通胀预期不断强化,10年期美债收益率持续上行,引发全球资产价格震荡。2月25日,10年期美债收益率突破1.5%的关键点位,盘中更是达到1.61%的高点,上升斜率十分陡峭。当日,美股三大股指大幅收跌,纳斯达克收盘下跌478.54点,跌幅为3.52%,报13119.43点。从商品价格来看,国际油价大幅上行,纽约原油由年初的48.42美元/桶,上升到约67美元/桶,涨幅达38%;LME铜由年初7753美元/吨上行至8800美元/吨,涨幅13.5%,最高达9497美元/吨。

(二)通胀上行处于预期引导阶段

尽管当前美债收益率上行,但包括美联储主席鲍威尔在内的数位美联储官员均表示美债收益率上行是市场对于经济走出新冠危机的乐观预期所致,美联储没有因此过早收紧货币政策的计划。这表明,当前美债收益率上行主要逻辑在于经济和通胀预期修复。从油价供求关系来看,60-70%石油需求是交通需求,新冠疫情定向打击了石油需求,当前油价处于供给主导对通胀拉升作用有限;铜价上升则由全球流动性宽松和需求复苏双重因素引导。铜油比价能否出现明显的正相关性,仍需观察疫苗大范围接种后,需求因素对油价拉升的幅度。

(三)资本市场外部扰动因素将会趋缓

疫情前,全球经济面临低增长、低通胀、低利率问题,其主要原因在于技术进步停滞、贫富差距增大和人口老龄化。新冠疫情对全球经济的冲击主要在于供给侧,后疫情时代需求拉动通胀回升虽具有一定的合理性,但难改全球低增长的趋势;美国面临29万亿美元的债务压力,1.9万亿美元刺激法案进一步增大了国债供给压力,若美债收益率持续攀升将影响国债发行,不排除干预的可能;此外,油价当前的上行若由供给主导转换为需求主导,不排除OPEC内部成员增产的可能;最后,各国复苏的顺序不同,美国等发达国家复苏相对较快,美元升值也可能会对冲大宗商品价格上行。

二、信用收缩将是近期资本市场的主要影响因素

国内货币政策近期将以防风险为主,信用收缩将对资本市场产生短期负面影响。

(一)防风险是近期货币政策主题

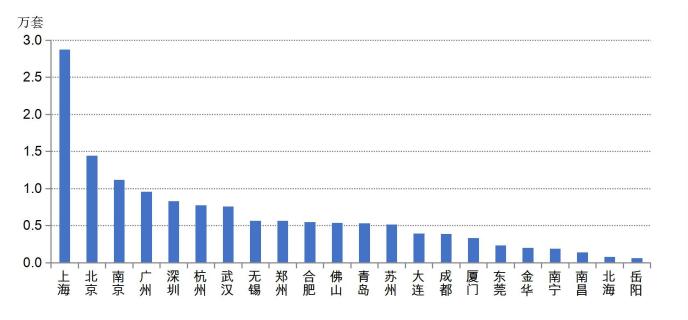

3月2日,银保监会郭树清主席国在国新办举行的推动银行业保险业高质量发展新闻发布会总表示,房地产泡沫是金融体系最大灰犀牛,欧美发达国家金融市场高位运行,和实体经济严重背道而驰,需防范海外金融市场尤其是美股大幅下跌向国内的传导。这表明,监管部门高度重视金融市场风险问题,防范和化解风险是近期的政策主题。鉴于2020年19.63万亿信贷投放后宏观杠杆率上行,防风险意味着信贷收缩,总体的政策环境将是紧信用。

(二)紧信用主要集中在上半年

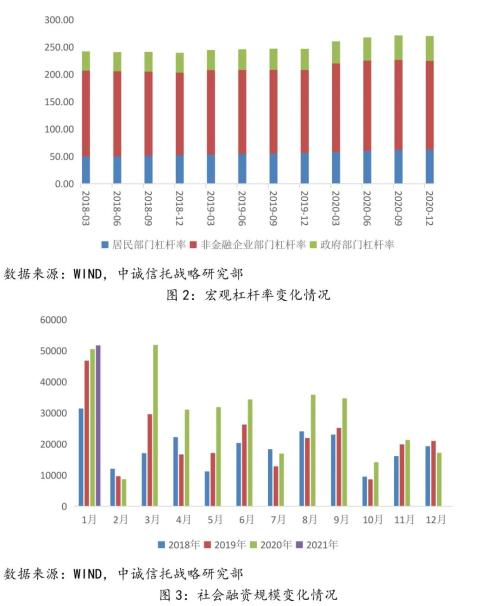

2020年全年,宏观杠杆率共上升23.6个百分点,从2019年末的246.5%增至270.1%。其中,居民部门杠杆率共上升了6.1%,增幅较大,全部居民债务中,占最大比例的是居民中长期消费贷款(主要是住房按揭贷款),占到了全部居民贷款的65%;非金融企业部门杠杆率上升了10.4%,主要以银行信贷为主,但在2020年三季度后银行贷款增速放缓,回归往年平均水平;政府部门杠杆率增幅达7.1%,达到有杠杆率数据统计以来的历史最高水平,地方政府专项债增长较多,但资金使用效率有限。从时间节点上来看,2020年3-6月份社会融资规模增量较大,主要由新增信贷和企业债券融资贡献,且当期经济增速基数较低,信用收缩将主要集中于今年上半年。其中,3月份新增信贷投放达3万亿元,占全年信贷投放15.28%,是重要的观察窗口期。

(三)紧信用对资本市场产生短期负面影响

紧信用对股票和债券市场影响整体偏负面。由于信贷投放减少和财政贴息退出,企业资金需求增强、融资成本回升,叠加外部无风险收益率提升,对股票的盈利和估值产生双重压制,债券市场违约事件则进一步影响交易情绪。不过,紧信用负面影响不会持续较长时间。当前DR007回归2.3%常规区间,10年期国债利率保持在3.2%左右,均处于正常区间,流动性保持中性的可能性较大,货币政策可能是“稳货币+紧信用”组合;相对于发达国家,国内货币政策在应对疫情过程中,相对克制并未大水漫灌。在经济基础尚处于恢复阶段,货币政策过于收紧不利于防风险和稳增长;2020年,委托贷款和信托贷款余额全年共下降了1.5万亿,大量表外融资回归表内,金融体系的稳定性较强。

三、信托公司近期标品信托配置策略可以适度防守为主

从信托公司资产配置策略来看,短期内可以适度防守为主,股票市场重点关注低估值、顺周期行业,债券市场仍需防范信用风险。

(一)整体配置策略以适度防守为主

2020年下半年,本轮紧信用实际上在就已经开启,委托贷款和信托贷款余额四个季度分别下降了1051亿、2400亿、3800亿和7600亿。从资本市场影响来看,债券市场以华晨集团违约、永煤事件等为代表,并在春节之后向股市蔓延。当前,紧信用仍将持续,资本市场仍处于震荡区间,信托公司资产配置可以防守为主,整体保持70%左右仓位,适度降低权益资产配置比重。

(二)股票市场关注低估值、顺周期行业

近期,无风险收益率提升使A股高估值抱团股遭受重创,股票市场大幅回调。3月8日,上证指数、创业板指均创近八个月来最大单日跌幅。上证指数失守3500点,下跌2.30%,深证成指和创业板指下跌3.81%、4.98%。港股市场也未能幸免,恒生指数收跌1.92%,失守29000点。在当前环境下,可配置银行、保险等低估高性价比防御板块,以及化工、有色的强景气度顺周期板块。随着市场短期压力的释放,适度增配疫情受损的相关行业板块。

(三)债券市场仍需防范信用风险

二月份央行货币政策维稳意图较为明显,资金利率较上月相比明显下行。短端利率DR007由4.39下行至2.37,下行202BP;长期利率10年期国债利率由3.18上行至3.28,上行10.10BP。市场利率处于正常操作区间,上行空间有限,债券市场处于底部空间。但2020年共有7.3万亿元贷款本息实施延期,使得很大一部分贷款到期偿付压力延期到 2021年;2021年3月和4月,信用债合计到期超1.6万亿元、较2020年同期多增近5000亿元。信用债到期压力增大,且有较多高收益债券即将到期,债券市场需防范负面事项对于信用利差的影响,可重点关注短久期央企永续债和大行二级债等。