资产规模重回20万亿元以内,信托如何深化转型?

来源:国际金融报 2021-03-10 14:22:03

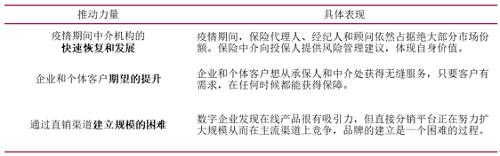

随着经济与社会对资金需求的上升,信托公司要在实践中发掘能够充分发挥信托制度优势的业务领域,创造性地开发出新的业务模式,使信托制度更具有新时代的中国特色。

日前,中国信托业协会披露了2020年四季度末信托公司主要业务数据。相关数据显示,截至2020年四季度末,信托资产规模为20.49万亿元,同比下降5.17%,比2019年四季度末减少1.12万亿元,比2017年四季度末历史峰值减少5.76万亿元。

此外,近期中国信托登记有限责任公司2021年2月期次信托受益权定期报送数据显示,截至2021年1月末,全行业信托产品存量规模首次压降至20万亿元以内,为19.99万亿元。

接下来,信托转型将如何深化?转型过程中,又该注意哪些方面?

规模持续压缩

在业务转型驱动下,信托资产规模从2017年四季度末26.25万亿元的高点渐次回落。截至2020年四季度末,信托资产规模为20.49万亿元,同比下降5.17%,比2019年四季度末减少1.12万亿元,比2017年四季度末历史峰值减少5.76万亿元。

分季度看,2020年一到四季度分别减少2772.93亿元、477.55亿元、4182.31亿元、3726.77亿元,下半年两个季度的规模减少力度更大。

复旦大学信托研究中心主任殷醒民表示,信托资产规模下降的背后,与行业持续压降融资类和通道类业务有关。从长期来看,逐步压降融资类信托是信托公司回归本源的转型目标。

不过,殷醒民指出,2020年上半年部分信托公司仍然迅猛发展。“其中,一季度和二季度融资类信托资产分别为6.18万亿元和6.45万亿元,环比分别增加3458.31亿元和2677.58亿元,占比分别为28.97%和30.29%。”殷醒民指出。

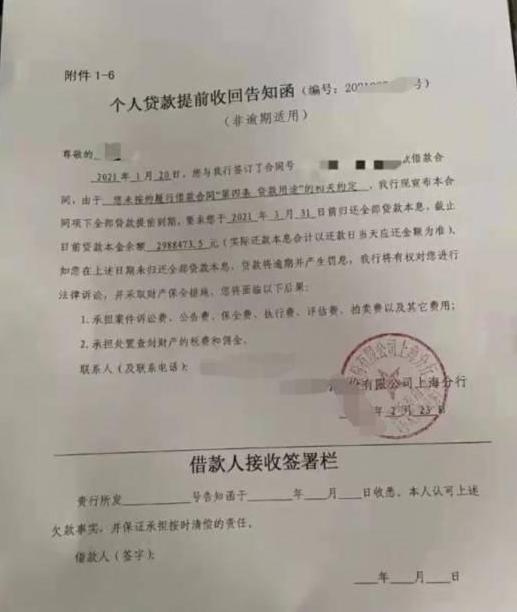

对此,2020年6月,银保监会下发《关于信托公司风险处置相关工作的通知》要求信托公司压降违法违规严重、投向不合规的融资类信托业务。

截至2020年三季度末,融资类信托余额为5.95万亿元,环比二季度末减少4966.43亿元;四季度末融资类信托余额为4.86万亿元,环比三季度末减少10916.31亿元。

整体来看,三季度和四季度的两个季度合计压降15882.74亿元,减去2020年一季度和二季度新增融资类信托6135.89亿元,全年共压降近1万亿。

用益信托研究员喻智告诉《国际金融报》记者,结合政策方面看,2021年信托行业将继续开展“两压一降”。

记者了解到,今年2月信托行业监管会议对2021年“两压一降”进行了定调和明确,对部分信托公司也进行了点名批评。信托行业展业短期内可能会更加谨慎,转型与合规成为了主旋律。

业务结构改善

在规模压降的同时,信托公司的业务结构也有了改善,主动管理能力有所提升。“随着经济运行态势向好,信托业坚持风险防控与稳中求进的两手策略,整体风险可控。”中国信托业协会指出。

“从2020年下半年开始,信托业有序落实压降通道及融资类业务规模的同时,逐渐减少对非标类资产的依赖,资产配置类型更趋丰富。”殷醒民表示。

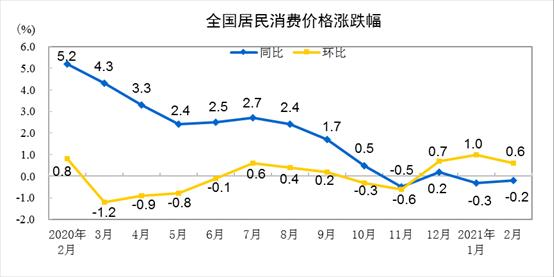

以房地产信托为例,用益金融信托研究院数据显示,今年2月份房地产类信托的募集规模大幅下滑,环比减少40.92%。而从相关趋势也可以看出,房地产类信托的压降进程仍在继续。

“在现行监管政策导向下,房地产信托将面临融资类信托规模缩减、房地产信托规模总量控制的双重压力,房地产信托规模下滑已成为趋势。”喻智对记者分析称。

在此背景下,不少信托公司加快增资“补血”。

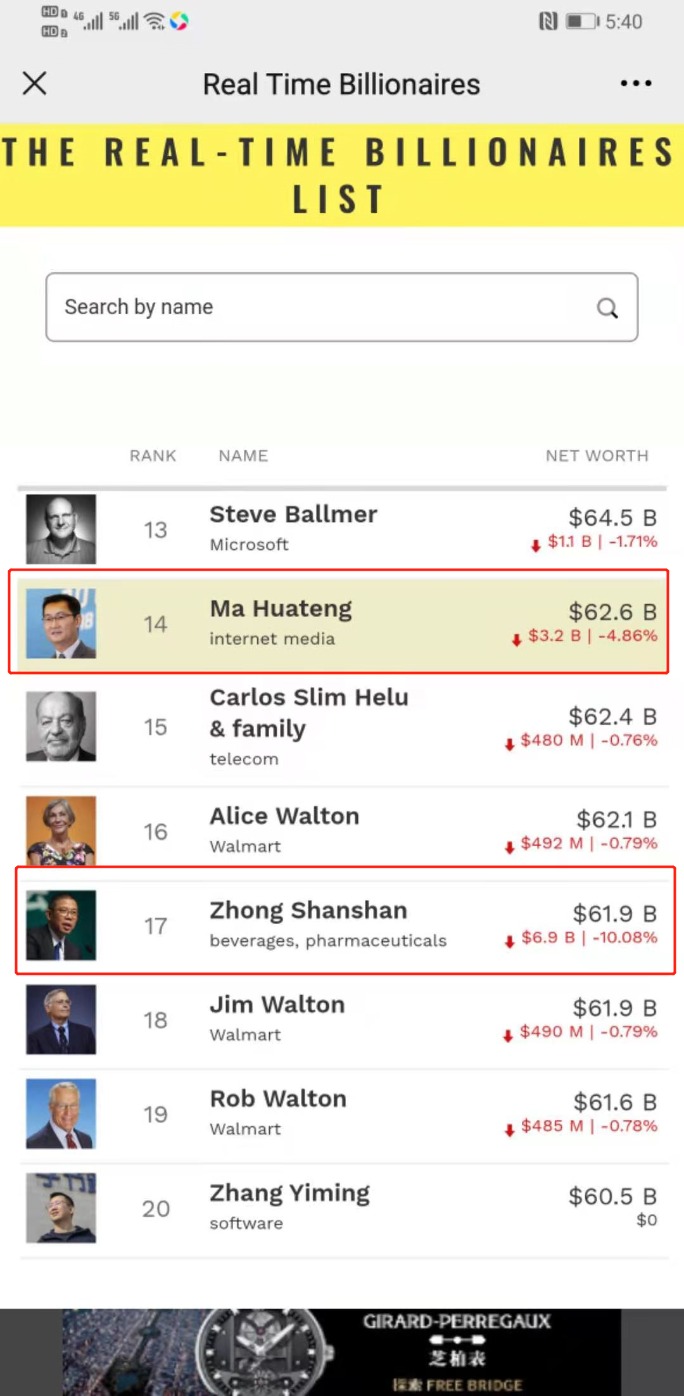

殷醒民表示,当前,监管规定将信托业务开展规模限制和信托公司净资产挂钩,强大的资本实力不仅有利于扩大信托展业空间,而且提升了风险防范能力。2020年相继有12家信托公司增资扩股,合计增资额为266.48亿元,高于2018年和2019年。

加强风险防御的另一个方面则体现在2020年四季度末资产减值损失计提力度的加大。

分季度看,信托业2020年4个季度利润分别为166.1亿元、174.92亿元、144.87亿元和97.29亿元,四季度利润为4个季度的“垫底”。但是,四季度经营收入为386.45亿元,比前三个季度高得多。

对此,殷醒民分析称,四季度利润减少的主要原因是信托公司增加了应对可能风险的资产减值损失计提。

中国信托业协会指出,2020年,个别信托公司前期积累的风险点显现,这属于个案。当前,单体机构风险和局部风险不会影响整个信托业的稳健发展态势。“金融的实质就是风险管理,只有将风控做好,才能让信托公司拥有更广阔的资产管理与综合金融服务拓展空间”。

转型如何深化

信托转型步入深水区。那么,在转型过程中,信托公司要注意哪些方面?

某不愿具名的信托业观察人员对《国际金融报》记者表示,目前信托业已步入重要转折期,正加快探索新业务的步伐。

“需要注意的是,信托公司不能在对相关领域缺乏充分理解的基础上进行较为机械、生硬的转型,而是需要综合分析宏观环境的变化以及行业现状和公司特点。”该人士进一步指出,要做到谋定而后动,公司管理层面也要对相关业务提供一定支撑。

中国信托业协会表示,新的产业、新的领域,会形成新的资金需求。随着经济与社会对资金需求的上升,信托公司要在实践中发掘能够充分发挥信托制度优势的业务领域,创造性地开发出新的业务模式,使信托制度更具有新时代的中国特色。

对于如何进一步发挥信托制度优势,中信信托相关部门负责人在接受《国际金融报》记者采访时表示,2021年正式生效的《民法典》给财富传承服务带来更多创新契机,比如继承编中增设的遗产管理人制度,为后续遗产管理和继承专业化相关配套制度的出台奠定了基础,进一步助推了“信托+遗嘱”服务模式的现实落地。

“未来,我们将紧密跟踪并精准把握相关行业机会,不断进行业务优化和模式创新,在践行国家战略的框架内,为满足客户财富传承需求、丰富财富传承解决方案贡献信托智慧。”该负责人进一步指出。