古井贡酒50亿元定增计划落地 易方达基金、招商基金、国泰君安、JPMorgan等13家机构获得配售

来源:中国基金报 2021-07-21 09:23:42

古井贡酒(行情000596,诊股)50亿元定增计划落地,易方达获配25.5亿元。此外,JPMorgan、国泰君安(行情601211,诊股)、易方达、财通基金、太平基金、富国基金等13家机构获得配售。

古井贡酒50亿定增落地

易方达获配25.5亿元

7月20日晚间,古井贡酒发布非公开发行A股股票发行情况报告书暨上市公告书,确定此次发行价格为200元/股,发行股数为2500万股,募集资金总额为50亿元。

本次发行对象最终确定为13家,JPMorgan、国泰君安、易方达、财通基金、太平基金、富国基金等机构获得配售。

其中,其中易方达获配金额最高为25.5亿元,其次为,工银瑞信获配4.3亿元,招商基金获配4亿元。

公告显示,本次发行实际发行数量为2500万股,发行价格为200.00元/股。本次发行募集资金总额人民币50亿元,扣除与发行有关的费用后实际募集资金净额为人民币49.54亿元,其中计入实收股本人民币2500万元,计入资本公积(股本溢价)人民币49.29万元。本次发行的股票为境内上市的人民币普通股(A股),每股面值为人民币1.00元/股。上市首日起6个月内不得转让。

本次发行完成后的前十名股东略有变化,但古井集团仍为公司的控股股东、亳州市国资委仍未公司的实际控制人,本次发行不会导致公司控制权发生变化。

古井贡酒表示,本次非公开发行完成后,公司将增加2500万股有限售条件流通股。本次发行完成后,公司的总资产、净资产规模将同时增加,资产负债率将有所降低,资金实力得到有效增强。有利于优化公司财务结构,提升公司抵御财务风险的能力,为公司的持续发展提供有力保障。

本次发行募集资金总额在扣除相关发行费用后将全部用于本次募集资金投资项目,公司指出,本次募集资金投资项目的实施可夯实白酒主业核心,进一步提升公司的优质基酒生产效率、提高市场占有率及核心竞争力,有利于公司“双品牌、双百亿”总体战略目标的实现,奋力迈向“数字化、国际化、法治化”的新古井。

本次非公开发行完成后,公司主营业务范围保持不变,不涉及公司业务与资产的整合。

萧楠二季度减持古井贡酒

虽然古井贡酒暂未公布中报,但是随着基金二季报的陆续披露,也能看出机构资金的最新动向。

7月19日,明星基金经理萧楠管理的易方达科顺等产品相继披露二季报。在重仓持股方面,古井贡酒是前十大重仓股中遭萧楠减持幅度最大的个股,减仓幅度为34.62%;另外,同为次高端白酒山西汾酒(行情600809,诊股)也遭萧楠减仓,减仓幅度为22.01%,持股数量不变的五粮液(行情000858,诊股)一跃至其第一大重仓股。

再看其他重仓股的情况,美的集团(行情000333,诊股)被“踢”出前十大的队伍,新进了招商银行(行情600036,诊股),占基金净值比6.62%,排第7位。

此外,作为古井贡酒一季度第三大股东的易方达消费行业基金,该基金在二季度同样减持了古井贡酒,同时五粮液、泸州老窖(行情000568,诊股)、山西汾酒等白酒股也遭减持。前十大重仓股的白酒股中,只有贵州茅台(行情600519,诊股)的持仓数量没有发生变动,并从第四大重仓股跃升为第三大重仓股。

对于自己的操作,萧楠在二季报中表示,本季度大幅增持了银行板块,重点配置具有稳健负债业务、同时也是国内财富管理行业优秀代表的相关标的。此次调仓从效果看并不理想,不过自己并不担心。“去年我们布局的一些低估值标的业绩表现一般,其中的原因除了市场风格,更多的是公司本身摆脱现有困境的努力还没有出现预期效果。好在我们在这类标的的仓位并不多。过多的左侧投资的确会严重降低投资效率,因此二季度适当做出了调整,将这类公司替换成估值同样便宜但更具备新增长动力的公司。”

古井贡酒深耕次高端市场

次高端白酒高景气延续

今年一季度,古井贡酒经营情况快速复苏。此前,古井贡酒披露的一季度报告显示,公司一季度营业收入为41.3亿元,同比增长25.86%。归属于上市公司股东的净利润为8.14亿元,同比增长27.90%。

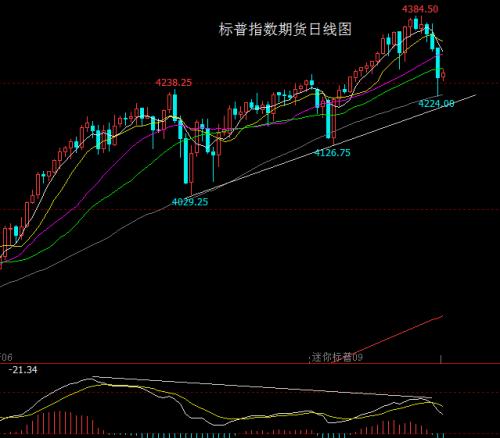

受市场情绪等因素的影响,3月中旬白酒板块开始企稳回升,古井贡酒4月份以来震荡上涨,期间股价累计上涨8.71%。截至发稿,该股报226.99元/股,最新总市值为981亿元。

一季度古井贡酒还获公募大佬刘彦春大举加仓,他管理的景顺长城新兴成长基金较上年末增持260万股,景顺长城鼎益基金新进成为前十大股东,持股比例达0.99%。但二季度的最新操作尚未可知。

近期,刘彦春曾表示,从估值角度看,信用收缩最快的阶段已经过去,实体经济相关板块估值收缩也将接近尾声。抛开宏观背景,白酒行业主要企业经营层面没有问题,疫情考验下,优势企业竞争力进一步增强,增长可预见性进一步提高。二季度市场流动性超预期宽松,下半年能否持续很不确定,追逐现阶段市场热点风险巨大。伴随盈利增长以及估值修复,头部白酒企业投资价值相对明确。

西部证券(行情002673,诊股)表示,次高端行业扩容,安徽市场竞争格局稳固。次高端占白酒过去几年量增大于价增,预计未来随着产品结构提升及通胀推动,价格提升速度将加快。展望未来,随着小步快跑式的提价+需求的增加,预计2025年次高端规模1400亿左右。在消费升级推动下,有望继续向次高端进军,古井市占率第一,且优势地位愈发显著。

国海证券(行情000750,诊股)也指出,古井贡酒战略清晰,明确今年目标。未来公司坚持“全国化+次高端”战略不变,主推古20次高端产品,十四五200亿目标清晰。当前安徽省内呈现出一超多强格局,公司作为徽酒龙头将继续收割省内其他地产酒份额。当前省内消费升级从80-120元价格带向200元以上升级,继续看好公司古8及以上产品占比持续提升及全国化扩张路径。

同样,国泰君安也发布研报表示,次高端白酒高景气延续,下半年旺季将至发展值得期待。白酒板块中报趋势向好,其中高端延续稳健,茅五泸高质量稳增,次高端弹性显着,汾酒、酒鬼延续高增长趋势,整体坚守高端、弹性为王。对古井贡酒给出“增持”。

德邦证券认为白酒行业基本面保持高景气,次高端板块短期资金博弈明显,中长期看次高端仍处于本轮周期的上行期,仍将持续享受价位段扩容增长红利。高端酒板块继续维持前期观点,逐步加大对高端酒的配置,近期预期调整波动加剧,目前已经进入合理区间,Q2 是高端白酒年内营收最低的季度,短期的预期调整并不影响全年业绩,随着高端白酒价格的上行,行情有望得到催化。在白酒结构性繁荣趋势之下,高端品牌价值稳固,成长确定性高,次高端进入新成长周期,建议重视酱酒、老酒等品类机会。