新财富五连冠董广阳:8月业绩验证,加大关注古井贡酒,啤酒全面看好,首推青岛

来源:金融界 2022-08-01 15:24:59

食品行业卖方研究大佬、新财富五连冠董广阳日前又发声音了,一起来看看他的最新观点:

市场分歧之下,白酒韧劲不可低估,头部酒企引领复苏。7.25-7.29市场对未来宏观经济预期的分歧,导致自上而下对消费景气度产生担忧,白酒指数接连回调,特别是次高端回调明显。对此,我们认为名酒企业的需求、经营和报表韧劲都不可低估,延续前期的观点,我们再尝试将逻辑阐述得更清晰一些:

行业集中度加速提升,剧烈分化下名酒稳健性仍足。疫情后粗放增长的中小酒企自去年下半年就遇到问题,目前经营举步维艰,我们了解部分酱酒中型企业的库存至少在一年以上,相反是名酒企业的健康库存和稳健成长。同时,结合酒协披露,22Q1亏损酒企占比提升至19%,留出更多增长空间给名优酒企。总体而言,名酒需求韧性和渠道缓冲垫不容低估。

头部酒企决策理性,数字化赋能量价管控更为精准。目前头部酒企领导对外部环境、行业阶段及内在矛盾均有清晰认知,经营理性克制,犯错概率极低。同时酒企的精细化营销水平明显提升,针对放货时点、价格管控等营销政策调节更为精准。因此,头部酒企实际经营能力的提升不容低估。

报表韧劲依然充足,而下半年旺季量价有望较好平衡。短期来看,市场聚焦点一是中报,二是中秋国庆旺季。中报预期方面,茅台预告起到定海神针作用,而区域龙头古井超预期增长,有望成为板块情绪回暖催化剂,整体看高端和区域龙头中报确定性充足,次高端在高基数下仍需消化预期。旺季量价层面,今年中秋、国庆间隔期较长,有望带来更多消费场景。以目前头部酒企的经营能力和决策看,在保证全年目标完成的同时,也能保障量价均衡,判断价格波动幅度有限。

综上三点,我们认为当下白酒需求、经营和报表韧劲依然充足,行业处于剧烈分化阶段,但一线酒企的增长稳健性已经十分清晰。放眼下半年至明年,尽管需求复苏的节奏仍有分歧,但复苏的方向已经确立,加之白酒板块估值经历一年半的消化后,值得更加乐观来看待。

食品ETF(SH515710)

重点酒企渠道跟踪:高端韧性足,区域龙头亮点多

高端韧性凸显,动销态势良好。

茅台普茅散瓶/整箱本周批价2780元/3130元,环比略上涨,主要系动销良好、供给减量所致,库存小于半个月。7月29日“小茅好运”第四轮专场投放49999瓶产品(四款合计),投放量创下新高;

五粮液(行情000858,诊股)批价环比略有下降,回款进度约70%,发货节奏略缓于回款。经典五粮液控制投放量。

老窖批价环比持平,库存略高于1个月,费用投入从渠道向消费者倾斜,华北增速表现较优,河南地区动销略缓。

次高端表现分化。

汾酒全年任务完成进度70%,玻汾库存低位带动批价小幅上涨,复兴版进度和库存维持良性;

洋河回款/发货进度70%/60%,库存略高于同期,7月29日通过云端举办“海之蓝·元宇宙”发布会;

古井披露业绩快报,测算单Q2实现收入37.3亿元,同增29.5%,归母净利润8.2亿元,同增45.3%,对应净利率22.0%,同增2.4pcts,业绩表现超出市场预期;

酒鬼酒(行情000799,诊股)销售公司发布通知,自9月1日起,上调52度酒鬼(传承)30元/瓶,上调39度和42度酒鬼(传承)10元/瓶;

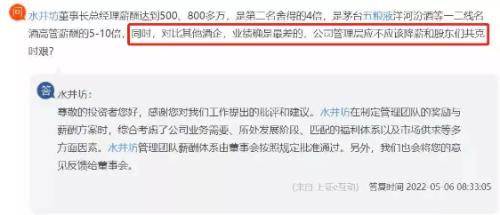

水井坊(行情600779,诊股)发布半年度报告,测算单Q2实现总营收6.59亿元,同增10.4%,归母净利润0.07亿元,由负转正。

投资策略:短期聚焦中报确定,中线主推反转弹性

白酒板块:首选高端,中报期加大推荐区域龙头。

行业需求改善方向明确,中报韧性较足,高端确定性突出,次高端处于预期消化阶段,等待需求斜率向上信号带来的布局时机。

标的上首推贵州茅台(行情600519,诊股)(SH600519),公司内部管理更加主动作为,步伐主动提速,进入上行加速周期。

紧握估值合理的老窖,加大布局预期底部的五粮液。

8月中报验证期,区域龙头的业绩确定性更加突出,加大推荐洋河、古井,其次激励落地催化的今世缘(行情603369,诊股),次高端拿定势能强劲的汾酒,择估值配置,关注舍得。

大众品板块:明确经营底部机会,重申板块性推荐啤酒,餐饮供应链龙头再迎布局点。

建议将中报短期压力视为加大配置的机会,重点板块及标的推荐上,啤酒高端化产业大逻辑下,疫情后旺季加快追补,且来年量价齐升、成本回落弹性可期,继续全面推荐板块,首推青啤(A+H)、华润(H股),推荐重啤,关注燕京。

餐饮供应链相关标的立高(冷冻烘焙)、安井(预制菜)、绝味(连锁)和中炬(调味品),持续推荐经营走出底部、下半年有望迎来高弹性的安琪和中长线逻辑清晰的东鹏。

此外,乳业龙头伊利作为确定性收益首选标的,同时推荐近期股价回落、但中报业绩弹性释放的榨菜和洽洽,关注飞鹤(H股)库存出清的底部机会。

风险提示:终端需求恢复不及预期、行业竞争加剧、提价落地不及预期等。

看好白酒及食品饮料赛道优质龙头中长期前景的投资者,逢跌分批入场,“买在无人问津时”也许更为明智,优质白酒、啤酒龙头股价较高,分批操作略有掣肘,食品ETF(515710)也不失为一个可选项。

贵州茅台一手要19万元,青岛啤酒(行情600600,诊股)一手超万元。食品ETF(515710)一手不到100元,且ETF卖出没有印花税(股票为1‰)。

公开数据显示,食品ETF(SH515710)跟踪中证中证细分食品饮料主题指数,6成仓位布局白酒,4成仓位布局饮料乳品、调味等其它食饮领域龙头,其中“茅五泸汾洋”权重超50%(贵州茅台、五粮液、泸州老窖(行情000568,诊股)、山西汾酒(行情600809,诊股)、洋河股份(行情002304,诊股)),重仓聚焦一线白酒龙头,同时覆盖酒鬼酒、水井坊、古井贡酒(行情000596,诊股)、老白干酒(行情600559,诊股)等次高端区域性白酒龙头股高成长弹性,兼顾伊利股份(行情600887,诊股)、海天味业(行情603288,诊股)等乳品、调味品国民刚需食饮龙头。

【食品ETF(515710)标的指数前十大重仓股】

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐