中信证券:当前央行最关注的两个风险点是什么?

来源:中信证券研究590人参与讨论 2021-05-12 10:16:42

一季度货币政策执行报告中透露的政策取向变化有限,但是央行在专栏中明确了当前最关注的两个国内外风险因素——通胀风险和美债利率上行风险。当前货币政策对国内通胀风险仍处于观望期,后续需关注通胀传导风险加剧、美债利率再次启动上行对国内货币政策的影响。

▍内部风险:通胀仍在观察期,关注通胀传导。

专栏4关注国内外通胀风险,央行认为未来一段时间全球通胀指标的同比读数可能会普遍趋于抬升,进一步推升通胀预期。对于国内通胀,央行认为当前国内输入性风险较低。我们认为仍然需要警惕PPI同比超预期以及通胀的传导。央行对通胀风险着墨较多但仍然保持观望,若后续通胀持续走高或逐步向下传导,货币政策或需采取相应操作。

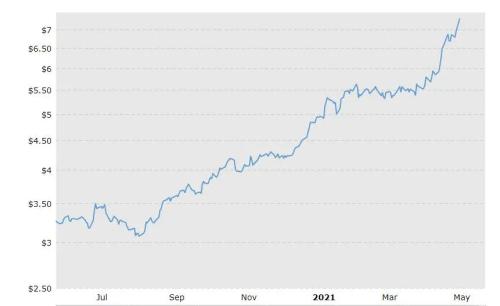

▍外部风险:美债收益率仍有上行空间,冲击新兴市场。

央行在专栏3着重讨论了美债收益率的上行及美元指数的可能变化,认为未来美债收益率仍有上行空间,可能会从多个途径对全球市场,尤其是新兴市场国家产生冲击。货币政策执行报告对美债利率的前瞻性分析意味着美债利率已经成为央行密切关注的对象,随着未来的进一步上行,或将成为央行考量外部均衡最核心的因素。

▍现代货币政策框架的中介目标锚。

专栏1详述现代货币政策框架,央行认为货币政策的最终目标是维持物价稳定,核心是管好货币总闸门,因而给出了货币政策框架的“锚”——保持货币供应量和社会融资规模增速同名义经济增速基本匹配。同时中央银行操作目标与工具合而为一,利率传导效率提升。此外,央行通过总量和结构性工具完善货币政策传导机制。下一阶段央行将研究推出碳减排支持工具,为有序推进碳达峰碳中和创造适宜的货币金融环境。

▍关注公开市场操作的利率信号。

一季度货币政策执行报告强调了公开市场操作利率、央行政策利率以及货币市场利率的关系,即公开市场操作利率反映央行政策利率信号,引导货币市场利率围绕央行政策利率波动。一季度货币政策执行报告再次强调政策利率以及市场基准利率在一段时间内运行情况的重要性。

▍继续改革降成本。

一季度贷款加权平均利率同比降、环比增,LPR加点重心上移。报告提出进一步降低实体的融资成本,继续释放改革促进降低贷款利率的潜力:一是持续推进LPR改革;二是规范信贷市场秩序;三是优化存款利率监管,加强存款管理,规范存款利率定价行为。关注存款端利率市场化可能带来的银行负债端扰动。

▍债市策略:

2021年一季度货币政策执行报告透露的政策取向变化有限,但是央行在专栏中明确了当前最关注的两个国内外风险因素——国内通胀风险和美债利率上行风险。当前国内通胀风险继续上行但央行仍处于观察阶段,美债利率处于横盘休整阶段,短期看货币政策以稳为主,没有透露明确的政策信号。但中期看,若通胀进一步向下传导、美债利率再次启动上行趋势,则货币政策仍然需要采取应对措施。对债市而言,短期央行对通胀处于观望期,货币政策没有明显反映,但中期看需要警惕通胀超预期并向下传导的风险,以及美债利率再次上行对债市的压力。

(文章来源:中信证券研究)