“价值派”基金年报出炉 丘栋荣重点关注两个方向

来源:中国网财经 2021-03-25 16:22:41

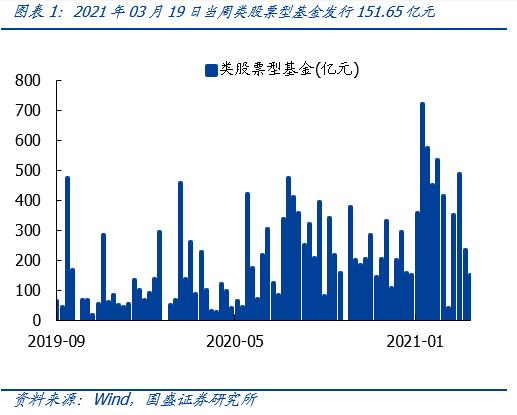

中国网财经3月25日讯(记者 张明江) 市场震荡仍未停止,近几个交易日更有2020年四季度一时热度爆棚的新能源板块个股股价“腰斩”,不少基金净值近一个月跌幅超20%,也让基金发行市场热度骤然降温。

与此同时,在2020年业绩表现并不突出但在今年一季度异常抗跌的“价值派”基金经理也再度受到市场关注。今日,中庚基金旗下丘栋荣所管中庚小盘价值股票、中庚价值灵动灵活配置、中庚价值领航混合三只基金发布2020年年度报告。

丘栋荣在报告中表示,2021年权益资产仍有较好的结构性机会。随着市场情绪的平复,有真实业绩的公司其价值仍有回归的可能,更重要的是要更加关注企业风险和盈利增长,去赚业绩增长的钱、业绩超预期的钱。后续操作仍将结合权益资产的风险溢价水平,坚持低估值价值投资策略,自下而上挖掘低风险、低估值、具备独立持续成长能力、在各自细分领域有绝对竞争优势的细分龙头公司。

以下内容摘自中庚小盘价值股票、中庚价值灵动灵活配置、中庚价值领航混合2020年度报告:

报告期内基金投资策略和运作分析:

2020年新冠疫情主导了经济、市场的走势。疫情扩散初始,经济预期悲观,市场大幅下跌,随着严格防疫措施的落实,疫情传播快速得到控制,强有力的货币财政政策刺激,给予经济和市场最有力的信心,权益市场快速收复失地。在分析各项因素后,我们认为权益资产处于高性价比的状态,应积极配置权益资产,做多中国A股。此后,虽然海外疫情扩散,但随着国内疫情防控常态化和疫后经济活动的重启,前期强有力的刺激政策起效,国内投资(基建、地产)保障了经济的韧性,国内企业复产复工加速推进,工业生产景气度逐步攀升,经济明显回升。三四季度国内外经济共振,中国产能优势凸显,出口数据持续超预期。总结来看,中国经济走了一个漂亮的V字,同样权益指数也基本创出了2019年初以来的新高。多因素叠加影响,权益市场演绎分化的结构性牛市,创业板指跑赢大多数股指,疫情受益行业(医药)、高确定性核心资产(白酒)、赛道股(免税、新能源、新能源汽车)、成长板块(军工)均表现突出。

估值方面,一季度货币政策持续放松、利率水平至历史低位,无风险资产回报较差,但A股隐含风险补偿处于高位。随着A股持续上行,整体估值从历史低位逐步抬升至历史中性水平以上,以中证800指数为代表的股权风险溢价水平也降至低位。背后反映的是经济基本面持续改善、以及货币政策提前收缩宽松预期。但值得关注的是,权益资产内部估值分化极致,偏周期、金融地产等行业仍处于估值底部,而市场偏好的医药、消费、科技等行业估值甚至高于2015年,这意味着需要审慎对待估值结构的分化和构建高性价比的投资组合。

2020年,基于产品的定位和投资目标,本基金本报告期内,维持了较高的股票仓位,结合对估值、企业竞争力、成长的持续性和确定性以及基本面风险的综合评估,自下而上积极配置低风险、低估值、持续成长的行业和公司,同时行业风险和风格风险相对分散,随着市场上涨,逐步降低医药、科技等行业的权重,逐步切换到性价比更高、估值更低、基本面更扎实的广义制造业(基本面具有成长性、有竞争力、估值低)、军工(增长确定性较强、基本面风险小、估值低、隐含回报高)等板块中的个股。

管理人对宏观经济、证券市场及行业走势的简要展望:

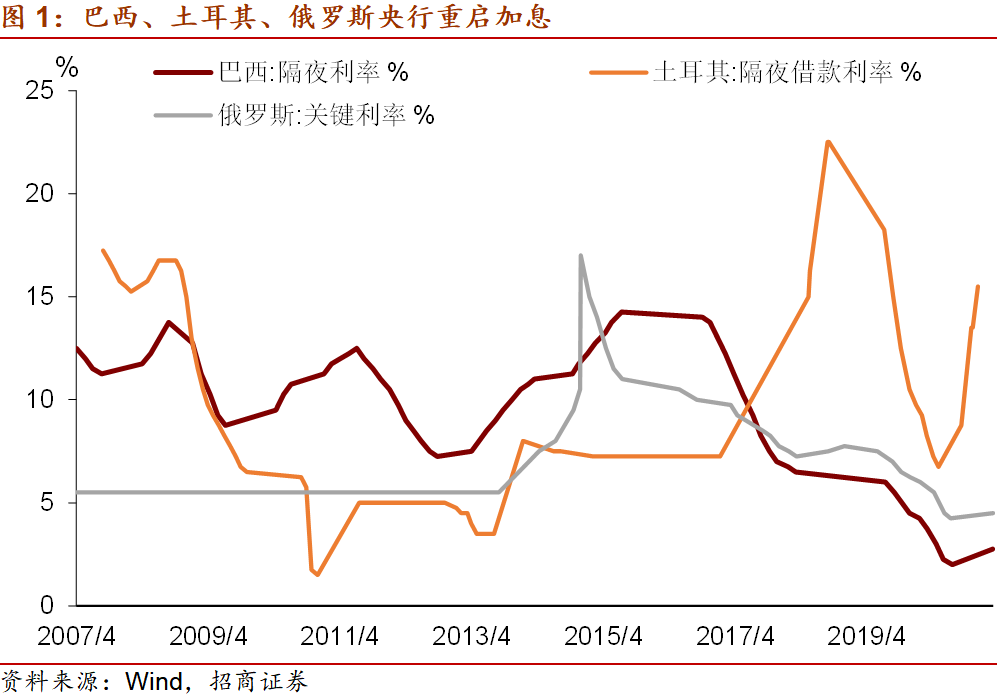

展望2021年,疫苗大规模运用有望让经济真正重启,过去1年主要经济体使用超强的货币财政刺激托底经济,并为经济动能恢复打下了基础。毫无疑问,中国经济强生产特征异常显著,出口数据极其亮眼,表征出口热度的出口集装箱价格指数仍在新高,起码上半年中国经济有望持续受益于海外经济的持续好转。另一助力来自于制造业投资的增长,中周期与短周期的共振,企业在竞争力增强、盈利现金流提升、经济前景更为明朗的背景下,投资意愿回升。相比较而言,地产和基建投资取决于政府政策意愿,消费有恢复但难以跳升。从数据层面看,强大的基数效应导致同比前高后低,但伴随全球性的恢复,经济内在的风险仍较小。值得关注的来自于紧缩性政策的程度和高通胀的可能性,虽然中央定调不急转弯,但社融收缩在不同部门的错位仍有可能造成风险暴露;而全球复苏叠加美国强财政刺激,需求强而供给弹性不够,仍有通胀超预期的可能。

从风险溢价的角度看,随着权益资产的大幅度上涨,权益资产相比债券的优势似乎没那么强,但纳入今年企业盈利大幅度上涨的修正后,风险溢价水平仍处于历史可比的中性水平。而市场的核心矛盾在于极致的分化,结构性的高估和低估并存,市场抱团导致出现了局部泡沫化的情况,市场评估可能很大程度上偏离了价值,而关乎流动性和交易。随着市场情绪的平复,有真实业绩的公司其价值仍有回归的可能,更重要的是要更加关注企业风险和盈利增长,去赚业绩增长的钱、业绩超预期的钱。

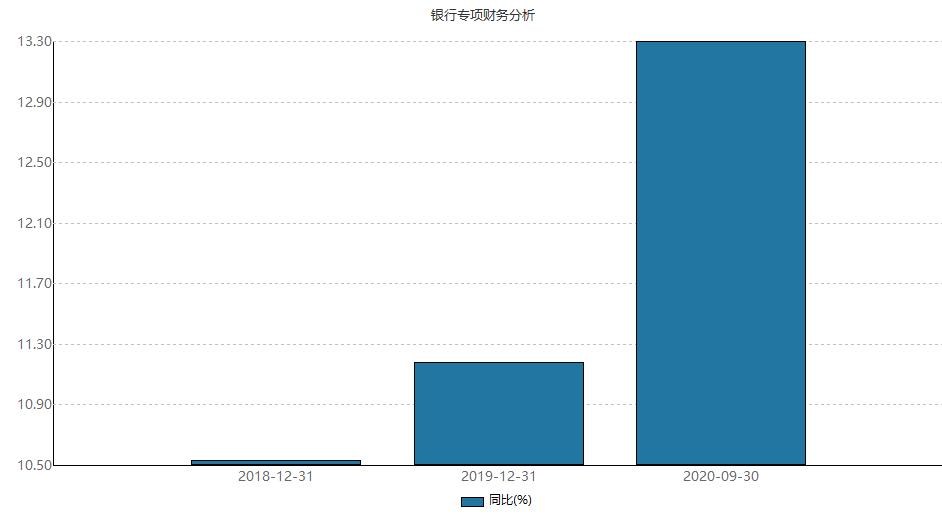

我们认为流动性的分层、信用风险的泛起,引发了市场对中小企业违约甚至破产的担心,但实际上信用风险和违约风险是随着经济复苏快速下降的,市场对中小企业、民营企业和周期行业的担心是过虑的,真实的违约风险可能比2018年小很多,但信用利差比2018年还要大,这是我们认为市场对优质的中小企业错误定价的最重要原因。那么这种趋势会一直持续吗?经济基本面的风险从2020年6月份开始是在不断降低的,企业盈利能力持续回升,整个市场的信用风险也在下降。虽然流动性将不再那么宽裕,但中小市值公司对流动性的依赖程度并不高,交易也不那么拥挤,专注于公司和资产本身,从中寻找到业绩增长较高且持续的公司,有利于获取更好的风险调整后回报。

本基金后续操作仍将结合权益资产的风险溢价水平,坚持低估值价值投资策略,自下而上挖掘低风险、低估值、具备独立持续成长能力、在各自细分领域有绝对竞争优势的细分龙头公司。重点关注两个方向:

1、广义的制造业公司,尤其是一些偏中上游的制造业公司。这些公司具备以下三个特征:1)需求在回升且有长期增长性;2)供给端因疫情、贸易战或周期原因前两年是收缩的;3)是细分行业和领域里的优质公司。这些中上游制造业公司的特征是需求恢复的很快,但行业的资本开支和产能滞后,所以有比较大的基本面弹性和盈利弹性,甚至有机会出现量价、盈利同时提升的情况。这些公司很可能是"中小市值公司",但不代表是"小公司",很多公司都是各细分领域的龙头,只是小市值而已。另外,我们对出口产业链上的一些公司看法也是相当积极的,不仅是因为疫情的恢复,同时也观察到这些公司在全球产业链里的竞争力也是一直在提升的。所以整个经济环境和秩序恢复正常之后,这些公司的收入利润和市场份额均在增长。这些公司估值比较低,未来几年的隐含回报较高。

2、成长性行业里面我们关注的点是它的成长性要能够消化估值,在未来两到三年之内估值有机会回落到20倍以内的市盈率,其中一些公司我们认为是有机会的。此外还有次新股公司,通过我们自下而上的研究发现,确实有非常好的成长性,它的分布也非常广泛,包括电子、新材料、机械这些偏高端制造的领域。这些公司在过去一段时间也未被市场重视,考虑高成长性,有很多公司哪怕现在有20-30倍的市盈率,估值定价并不贵,存在挖掘出未来大牛股的机会。

总体上,我们认为2021年权益资产仍有较好的结构性机会,积极为持有人做好资产配置、风格配置和风险管理,力争获得可持续的超额收益。