国君宏观:银保监会主席郭树清的讲话不意味着“加息周期”开启

来源:金融界网 2021-03-03 09:24:39

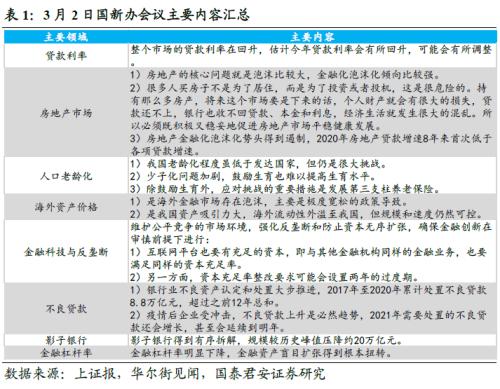

2021年3月2日,国新办举办的发布会上,银保监会主席郭树清围绕金融体系,对贷款利率、地产、养老保险等诸多方面做出最新指示,其中最重要一点即提及2021年贷款利率将回升。

国泰君安(行情601211,诊股)宏观从三个角度判断郭主席的发言并不是“口头加息”:

第一,这主要是财政退坡、前期贴息政策退出后的银行自发行为。

第二,郭主席的发言的是其对近期经济修复、PPI上行的回应。

第三,回顾历史发言,郭主席发言具有较强连贯性,一直以来较为重视金融风险、资产价格泡沫等问题,与短期政策调整节奏相关性不高。

贷款利率回升的三种实现路径:1)“自发式”回升,政策利率维持不动,类似于2021Q1的状态;2)LPR上行;3)上调MLF利率。

我们认为,后续利率“自发式”回升概率最大,加息周期开启概率最小:

1、财政退坡、前期一些贷款财政贴息等政策退出(不是央行导致)导致的“紧信用”格局仍将持续,继续触发贷款利率“自发式”回升;

2、当前货币政策稳字当头,注重利率政策,不会轻易发生调整;

3、当前经济形势并不符合历轮“加息周期”的开启条件:1)历次“加息周期”是以经济企稳、通胀上行为基础的;2)当前经济动能趋缓,外部风险犹存,实体仍需政策呵护;3)国内物价水平不足以成为货币政策的掣肘。

金融体系与实体经济:

1、地产调控趋紧,但也不会过紧:这一表态基本延续了从去年8月以来地产政策的调控方向。2021年房地产调控整体偏紧的趋势是确定的,但紧的程度是可控的。

2、人口问题日益严峻,第三支柱养老保险迎机遇:会议表态可以看作是发展养老保险的进一步确认,十四五期间除了对生育政策进行调整之外,养老保险发展也将提速。

3、海外资产价格回调需警惕:海外资产价格或调整,流动性对于资产价格上涨的支撑作用将逐步减弱,未来主导资本市场的力量或将更多来自基本面的改善。

4、金融科技无特殊例外,凡金融业务均要满足资本充足率要求:与中央经济工作会议中反垄断相关表述相比,此次会议表态更为具体,可看作是对反垄断和金融创新监管的细化部署,过渡期的设置将确保整改措施平稳过渡。

另外,会议还提到了金融杠杆率已经明显下降、影子银行得到有序拆解、未来将保持不良贷款处置力度等若干问题,基本延续了此前的政策表态。

全文

2021年3月2日,国新办举行的推动银行保险业高质量发展新闻发布会,郭树清主席围绕金融体系,对贷款利率、地产、养老保险等诸多方面做出最新指示,其中释放了哪些重要信号?哪些信号超预期?对市场影响几何?我们对此进行解读。

1

贷款利率回升主因银行自发行为,

短期开启“加息周期”概率不大

1.1

郭主席表示利率回升,并非

“口头加息”

郭树清主席在会上认为由于当前整个市场的贷款利率在回升,预计2021年的贷款利率会回升。我们对此点评如下:

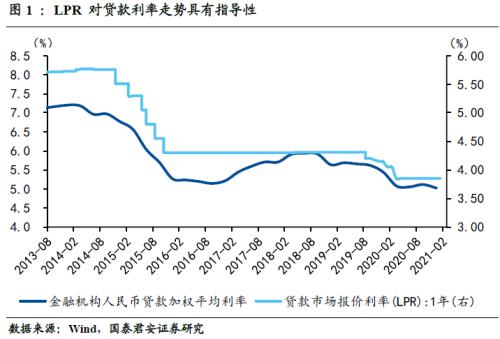

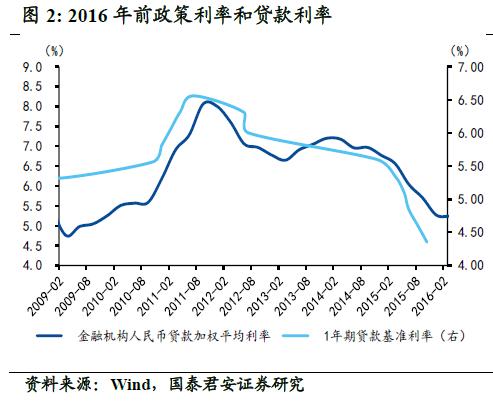

从利率数据上看,与短端货币市场利率自1月中下旬以来维持较低水平不同的是,贷款加权平均利率确实较往年一季度有所上升(降幅低于往年情况),这说明一季度信贷需求旺盛,企业融资成本的确有所上升。

但我们从三个角度判断郭主席的发言并不是“口头加息”:

第一, 这主要是财政退坡、前期贴息政策退出后的银行自发行为。在一季度财政退坡、前期贷款贴息政策退出后的紧信用格局下(非央行所致),贷款利率回升是银行的自主性行为。

第二, 郭主席的发言的是其对近期经济修复、PPI上行的回应。

第三,从历史上发言看,郭主席观点具有较强连贯性,即一直以来较为重视金融风险、资产价格泡沫等问题,与短期政策调整节奏相关性不高。相关近年来的表态如下:

1)2020年陆家嘴(行情600663,诊股)论坛讲话,2020年6月18日,郭树清主席在陆家嘴论坛上表示:“中国十分珍惜常规状态的货币财政政策,我们不会搞大水漫灌,更不会搞赤字货币化和负利率。”

2)2019年稳汇率表态。2019年5月28日,连续7个交易日人民币对美元汇率中间价维持高位,一度突破6.9,央行高层持续发声稳汇率。5月25日,郭树清在2019清华五道口全球金融论坛中表示:“人民币汇率短期波动正常,我国经济基本面决定人民币不可能持续贬值,投机做空必然遭受巨大损失。”6月底人民币汇率企稳回升,中枢回落至6.9以下。

3)其他表述:2020年8月13日,郭树清主席接受新华社专访,预计今年全年银行业将处置不良贷款3.4万亿元, 20年实际处置不良资产约3.02万亿。19年两会期间,郭树清在“部长通道”回答记者提问时表示,理财子公司的净资本管理办法争取今年上半年推出,理财子公司管理办法征求意见稿与于9月20日推出。

1.2

贷款利率回升的三种实现路径

我们认为,贷款利率回升可能有以下几种演绎路径(按发生概率从大到小排序):

路径一(发生概率最大):贷款加权平均利率“自发式”上移,政策利率维持不动,类似于2021Q1的状态。一季度财政政策温和退坡,叠加货币政策虽然在流动性方面维持“紧平衡”,但在信用端却边际趋紧。一方面,企业信贷需求上升的同时信贷额度则有所趋紧。而另一方面,银行在2020年让利1.5万亿后,在2021年也有“以价补量”的动力,由此贷款利率出现了“自发式”的上调。

路径二(发生概率其次):LPR上行,进而贷款利率回升。LPR在18家商业银行自主贷款报价的基础上决定,对贷款利率走势具有方向性和指导性。

1)2013年10月至2014年4月,1年期LPR出现6次上调,从5.71%逐次上调1个BP 5.77%。于此同时,2013年10月至12月,贷款利率回升15个BP至7.2%。

2)2014年11月后,LPR发生了13次下调,1次小幅上调。此间,在LPR下调后,贷款利率多数出现下调,且幅度超过同期LPR降幅。如2020年2月,LPR下降10个BP,而贷款加权利率与在2020年一季度末下降36个BP。2015年8月26日和10月26日,LPR分别下降25个BP和15个BP,而2015年三季度和四季度贷款利率分别下降34个BP和43个BP。

因此,后续贷款利率的回升的另一种可能路径是在LPR报价上行的基础上实现的。

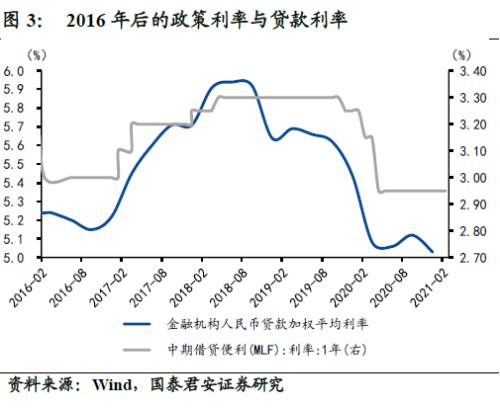

路径三(发生概率不大):上调MLF利率,进而LPR上行,最终贷款利率回升。从历史上MLF、一年期贷款利率的上调来看,每一轮上调都不会是单独一次的调整,均为持续3次以上、幅度较大的“加息周期”。

1)2016年前,2007年至2008年,2010年10月至2011年7月,1年期贷款利率分别出现了7次和5次上调,每一轮上调都是持续性的“加息周期”

2)2016年后,MLF政策利率分别在2017年1月24日、3月16日和2018年4月17日发生了三次10个BP的上调,开启加息周期。

1.3

“自发式”回升概率最大,

加息周期开启的概率最小

后续,我们认为第一种路径发生概率最大,第二种和第三种发生概率均不大,特别是第三种开启“加息周期”的概率较小。

首先,财政退坡、前期一些贷款财政贴息等政策退出(不是央行导致)导致的“紧信用”格局仍将持续,路径一“银行自发式”的贷款利率回升发生概率将较大。并且贷款利率回升是相对于2020年而言的,总体仍将保持较低水平,继续支持企业发展。后续货币政策中在企业贷款利率方面,将仍会延续央行货币政策委员会在2020年第四季度例会提出“巩固贷款实际利率水平下降成果,促进企业综合融资成本稳中有降”和《2020年四季度货币政策执行报告》中的“巩固前期降成本的成果”的基调。

其次,当前货币政策稳字当头,转弯但不会“急”,特别注重利率政策,不会轻易发生调整。四季度货币政策执行报告中强调政策调控将“价重于量”。叠加前期货币政策司司长孙国峰也表示“当前利率水平是合适的”,LPR等政策利率调整的可能性较小。事实上,2月以来,LPR再次维持十个月“按兵不动”。

最后,当前经济形势并不符合历轮“加息周期”的开启条件。

1)“加息周期”是以经济背景为基础的,央行决策略有所滞后。无论是2008年、2011年还是2016年,“加息周期”中的宏观环境均为经济增企稳或回升、通知那个处于高位或者持续回升时期;而降息则主要发生在经济增速和通胀的下行期。

2)而当前国内经济行至变奏阶段,外部不确定性因素犹存,复苏虽然趋势不变,但环比动能自2020年12月以来就有所趋缓,叠加就地过年等冲击,服务业仍然较弱,实体企业的发展仍然需要货币政策呵护。

3)此外,国内物价水平保持温和态势,CPI二季度方至高点2.6%附近,尚不构成货币政策的掣肘。

2

金融体系与实体经济

2.1

地产调控趋紧,但也不会过紧

地产调控强调底线思维,收紧但不会过紧。本次会议关于地产方面的表态包括三层含义,其一是住房问题就是房价过高,投资买房过多,存在一定泡沫;其二是若房价下降过快,会产生经济混乱,调控应“既积极又稳妥”;其三是调控政策已经有所见效,地产贷款增速8年来首次低于各项贷款增速。我们认为,这一表态基本延续了从去年8月以来地产政策的调控方向,即落实房住不炒的同时,着力打破地产-金融闭环,将金融资源导向非地产领域。因此,2021年房地产调控整体偏紧的趋势是确定的,但紧的程度是可控的,贷款利率将上行,房贷规模也会进一步压降,但考虑到地产在国民经济和居民财富中占比仍高,房价下跌过快会对居民财富和国民经济带来不利影响,地产调控并不会过快收紧。

2.2

人口问题日益严峻,第三支柱

养老保险迎机遇

老龄化叠加少子化,第三支柱养老保险发展将提速。关于老龄化和生育问题,本次会议主要包括三个方面,其一,我国老龄化程度虽低于发达国家,但仍是很大挑战;其二,少子化问题加剧,鼓励生育也难以提高生育水平;其三,除鼓励生育外,应对挑战的重要措施是发展第三支柱养老保险。12月中央经济工作会议中,在“全面推进改革开放”部分提到“要规范发展第三支柱养老保险”,本次会议表态可以看作是发展养老保险的进一步确认,十四五期间除了对生育政策进行调整之外,养老保险发展也将提速。

2.3

海外资产价格回调需警惕

海外资产价格或调整,资本市场主导因素或从流动性转向基本面。关于金融市场,本次会议着重强调了海外资产价格泡沫问题,可以概括为两个方面的内容,其一是海外金融市场存在泡沫,主要是极度宽松的政策导致;其二是我国资产吸引力大,海外流动性外溢至我国,但规模和速度仍然可控。会议认为海外存在泡沫的主要原因是金融市场与实体经济差别太大,迟早被迫调整。换句话说,本轮全球资产价格大幅上涨与流动性宽松有直接关系,那么目前在海外政策难有明显加码,国内政策温和退出的大背景下,我们认为流动性对于资产价格上涨的支撑作用将逐步减弱,未来主导资本市场的力量或将更多来自基本面的改善。

2.4

金融科技无特殊例外,凡金融

业务均要满足资本充足率要求

金融创新需符合监管,强化反垄断并防止资本无序扩张。本次会议指出将“维护公平竞争的市场环境,强化反垄断和防止资本无序扩张,确保金融创新在审慎前提下进行”。对于互联网金融的发展,会议指出两点,一方面互联网平台也要有充足的资本,即与其他金融机构同样的金融业务,也要满足同样的资本充足率;另一方面,资本充足率整改要求可能会设置两年的过度期。与中央经济工作会议中反垄断相关表述相比,此次会议表态更为具体,可看作是对反垄断和金融创新监管的细化部署,过渡期的设置将确保整改措施平稳过渡。

另外,会议还提到了鼓励外资金融机构进入中国金融市场、金融杠杆率已经明显下降、影子银行得到有序拆解、未来将保持不良贷款处置力度、20年银行向实体经济让利情况、防范金融风险等若干问题,基本延续了此前的政策表态。

宏观长春