保险公司费用管理水平亟待提升

来源:中国银行保险报 2022-08-25 10:24:15

从近两年监管处罚来看,“五虚”问题,即虚列费用、虚假承保、虚假退保、虚假理赔和虚挂保费等问题尤为突出。根据普华永道统计,2021年至2022年一季度,涉及“五虚”问题的处罚事由在罚单数量上占据总量的79%,金额占比高达84%。“五虚”问题已成为保险业的顽疾,同时也是监管治理工作的重要关注点。

“清虚提质”透露强监管信号

事实上,自2014年开始,原保监会、银保监会持续开展保险市场乱象的专项整治行动,对“虚列、造假”等问题给予极高关注。在检查方面,2017年、2020年先后开展打击乱象行为的专项工作,体现了监管部门的持续关注及重视。在政策引导方面,从“商车费改”“车险综改”,到近两年针对中介市场、销售人员的政策持续完善,监管也加快了对保险各细分领域的改革力度。监管不断加大整治和处罚力度,意在解决市场费用乱象、数据及业务信息失真、无序竞争等问题,引导行业健康发展。保险业“清虚提质”势在必行。

2021年,“虚列费用”“编制或者提供虚假的报告、报表、文件、资料”等重点整治领域的合规情况依然不容乐观,合规管理水平亟待提升。费用管理合规决不单是为了满足监管要求、避免监管处罚,费用管理合规更是为了规范行业运营、避免恶性竞争、促使保险公司关注并提高产品及服务的质量。同时,保险公司合规亦有利于其自身降低费率、增加盈利,从而促进长效发展、激发内生动力。

“五虚”问题原因分析

究其原因,主要包括四方面。

一是顶层合规意识有待提升。“五虚”问题屡查屡犯、此查彼犯,首先体现出董事、高管等公司顶层的合规意识及重视程度不够。一方面,目前一些保险公司内部对于费用违规问题的事后追责往往存在“问下不问上、纠表不纠里”的情况。另一方面,费用管理的顶层合规意识不足,或合规意识未能实际渗透到公司治理、经营发展战略和企业文化建设中来,公司内部上下均未建立起高度的内控合规意识、严格的合规文化。

二是风险防控机制不够健全。一些保险公司存在费用风险防控机制不足的情况,如事前缺乏对费用真实性、合理性的审核机制,对审核责任归属不明,缺乏费用管理的扎口部门;事中缺乏流程、系统关键节点的刚性控制,也没有建立起风险监测分析的体系;事后缺乏费用投放的效率效果评估,也没有对多发、频发的风险问题采取有针对性措施。

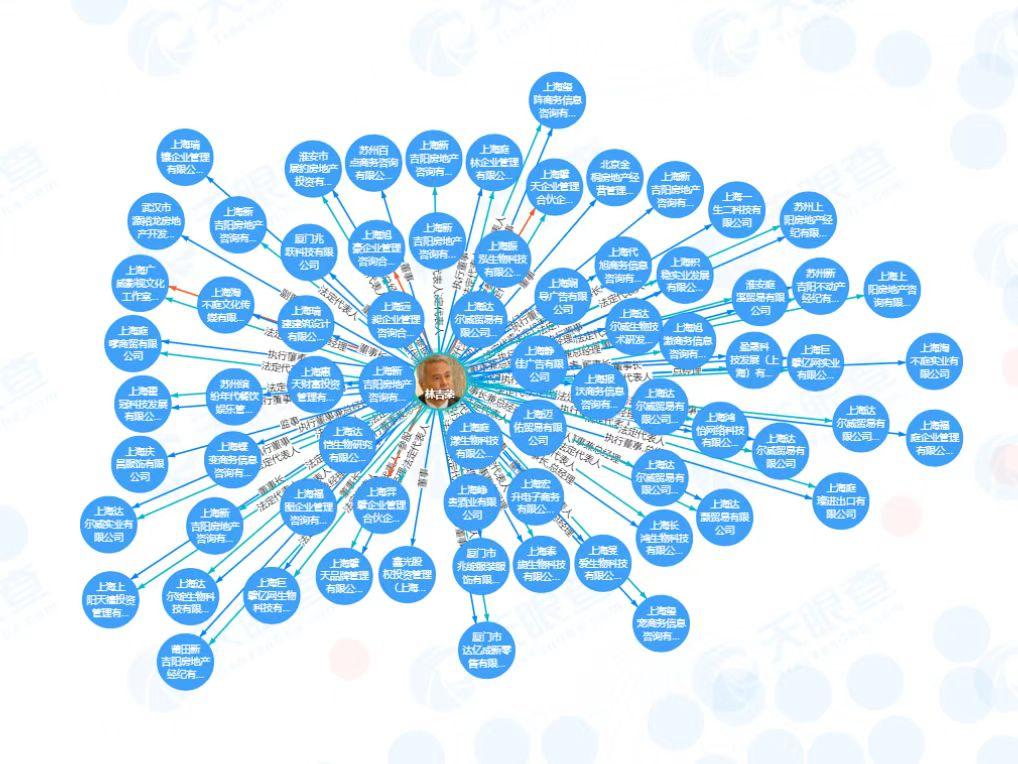

三是存在激进发展的行业惯性。自2019年实施费改以来,一些保险公司仍然延续着粗放经营、野蛮增长的模式,依靠激励政策短期内获取业务规模高速增长。近两年来,保险业传统的代理人发展模式遭遇了瓶颈,代理人数量变动较大、保单规模增速放缓,保险公司面临着增员、增收、拉新的压力。在业务前端,一方面是保费指标、新单指标通过KPI的层层下压;另一方面则是公司投入了大量资源来激励业务规模增长,在压力和激励的双重刺激下,一些保险公司通过“五虚”手段套取费用贴补渠道,从而提升业绩水平。此外,“五虚”问题已在行业内形成了完整、复杂的利益链,涉及保险中介机构、各类的增值服务提供机构等利益相关方,内外勾结通过代理退保、虚挂中介业务、虚假增员、虚开发票收取回扣等手段从中套利。

四是违规处罚威慑力不足。保险业“五虚”问题突出,一方面,对从业人员的失信行为管理、对中介机构的管理、对消费者权益保障等行业监督、监管制度在近年才逐步完善;另一方面,目前,依据《中华人民共和国保险法》,对直接责任人员、主管人员的处罚上限为10万元,根据普华永道统计,2021年人均罚没金额约3万元,在处罚力度上与违规行为的危害程度不能匹配,难以起到足够的威慑作用。

多管齐下遏制“五虚”顽疾

“五虚”问题,这个保险业的顽疾,多年以来削弱了保险业长远可持续发展能力,最终也侵害保险消费者的利益。要解决这个顽疾,需要保险机构、行业协会、监管机构乃至保险消费者共同努力,建立一个“利益导向上不想做、内控机制上不能做、处罚机制上不敢做”的全方位防范体系。

一是建立全面有效的风险防范机制。保险公司要强化风险管理主体责任,建立并健全涵盖各类风险的防控机制。在费用管理的风险防控机制建设上,针对较为常见、突出的问题,如责任主体不明确、重要业务的风险控制点和管控措施不到位、风险评估和监测缺失等,一方面既要建立并落实能够覆盖全流程的费用管理制度体系,也要利用信息系统对费用预算、计划、执行到支付进行全过程管理,做好预算传导、额度管控并嵌入必要的系统硬控,实现对费用的信息化、精细化管理;另一方面还要确保建立起匹配的薪酬扣回、严厉问责等保障机制,从而构建起“不敢违规、不能违规、不想违规”的常态化、长效化风险防范机制。

二是建立费用效率及效果的管理机制。保险公司费用预算控制及过程管理确保其可控、真实等只是费用控制的最基本目标,在费用完整、真实、合规、可控基础上,如何衡量费用的效率效果并建立持续提高费效的机制才是提高保险公司核心竞争力的重要手段。保险公司应借鉴国内外经验,建立费用效率衡量和分析机制,并在此基础上改进职责、考核、费用后评价、监督检查等机制,从而建立良性的费用效率持续提升机制,增强公司核心竞争力。

三是完善内部腐败及舞弊防范机制。公司应建立起定期的、全面覆盖的、分业务场景的舞弊及腐败风险评估及应对机制,确保重要的潜在风险领域都有相关的舞弊及腐败风险防范机制。严查费用管理背后的内部腐败问题,对从业人员的腐败行为零容忍,如一些公司对出现“五虚”的领导干部实行“一票否决”制,从而管住人、看住钱、筑牢制度的防火墙。

四是加强监管、行业监督力度。首先,监管部门对保险业的监管可以考虑从“管机构”逐渐转变到“管行为、管人”上来。其次,在继续完善监管制度的基础上,对行政处罚、经济处罚加强力度。最后,行业协会对于促进保险业阳光经营也应该发挥作用,例如,建立保险公司之间相互监督、举报、公布的机制,利用大数据分析对整个行业的综合成本率进行横向纵向监控等,从而促进行业自律体系的完善。

(作者系普华永道中国金融业风控及合规服务主管合伙人。普华永道中国风险与控制服务合伙人刘晓莉、风险与控制服务经理黄梓杭、风险与控制服务高级顾问钟雅欣对本文亦有贡献)

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐