7亿利息到期未付,融创致歉!多家房企进行资产处置

来源:券商中国 2022-05-13 09:22:12

作为中国TOP5的房企,融创中国的资金状况备受关注。

5月12日,融创中国公告称,公司4月陆续到期的4笔美元债利息,无法在相关的宽限期内偿还,向债权人致歉。为寻求相关债务的整体解决方案,公司已委任华利安诺基为财务顾问。公司将继续采用促进销售回款、处置资产、寻求债务展期及引入战略投资者等方式解决当前流动性问题。

对此,知名地产分析师严跃进接受证券时报记者采访时表示,类似美元债利息没有兑付,确实使得企业的债务问题进一步放大,投资者自然比较关心。当前情况下,企业需要积极做好沟通,努力寻找新的债务解决方法和资金导入方案,以安抚投资者情绪。否则,从过去一些企业的情况看,一些债务违约往往会演变为企业经营危机,这是企业层面所需要注意的地方。

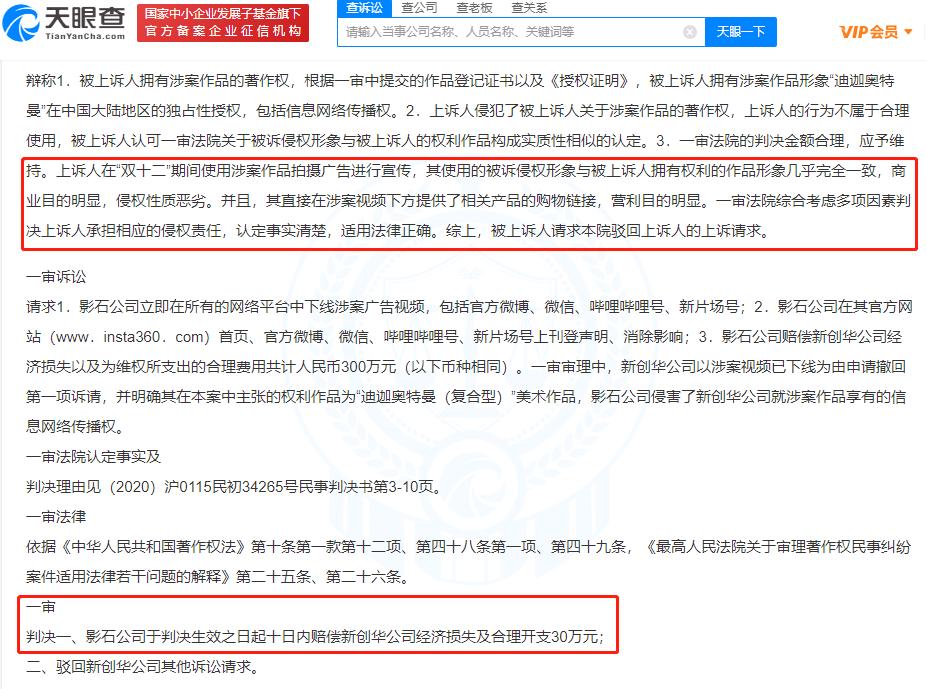

4笔美元债利息不能如期偿还

5月12日,融创中国公告称,公司4月陆续到期的4笔美元债利息,无法在相关的宽限期内偿还。

其中,2023年10月到期、年利率7.95%的美元债,有一笔2948万美元的利息应在2022年4月11日到期支付,目前30日宽限期已届满,但融创中国仍未能支付利息。

融创中国表示,由于未在宽限期内支付应付利息,可能将导致这笔美元债的持有人要求公司立即支付本金和利息。截至目前,该笔票据未偿还本金为7.42亿美元,公司还未收到任何关于持有人就加速还款发出的任何通知。

另外3笔美元债到期应付利息分别为:2023年4月到期、年利率8.35%的美元债,有一笔2685万美元的利息应在2022年4月19日到期支付;2024年10月到期、年利率6.8%的美元债,有一笔2040万美元的利息应在2022年4月20日到期支付;2024年4月到期、年利率5.95%的美元债,有一笔2802万美元的利息应在2022年4月26日到期支付。

券商中国记者统计,上述4笔美元债到期应付利息合计约1.05亿美元(约合7.13亿元人民币)。

尽管上述3笔美元债利息支付都有30天宽限期,但融创中国称,预期不会在票据到期时或在相关宽限期内偿付债务。公司正积极寻求于合理时间范围内与票据持有人协商以达成一致的方式解决相应问题。

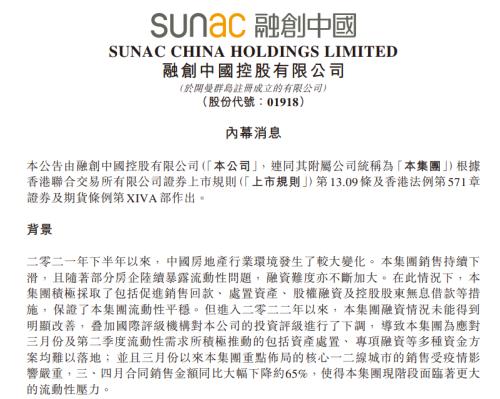

对于目前出现流动性问题的原因,融创中国表示,2021年下半年以来,中国房地产行业环境发生了较大变化。公司销售持续下滑,且随着部分房企陆续暴露流动性问题,融资难度也不断加大。去年下半年以来,公司采取了包括促进销售回款、处置资产、股权融资及控股股东无息借款等措施,以保证公司流动性平稳。但是进入2022年以来,公司融资情况未能得到明显改善,叠加国际评级机构对公司的投资评级进行了下调,导致公司为应对三月份及第二季度流动性需求所推动的包括资产处置、专项融资等多种资金方案均难以落地;并且三月份以来公司重点布局的核心一二线城市的销售受疫情影响严重,三、四月合同销售额同比大幅下降约65%,使得公司现阶段面临着更大的流动性压力。

为寻求相关债务的整体解决方案,融创中国表示,公司已委任华利安诺基为财务顾问,及盛德律师事务所为法律顾问,协助评估公司的资本结构及流动性状况,探索所有可行的方案以缓解当前阶段性流动资金问题,以达成所有利益相关方的最优解决方案。

对于无法保证如期履行债务义务,融创中国在公告中向债权人致歉,希望债权人给予一定的缓冲时间去解决目前阶段性问题。

融创中国还表示,将与债权人保持积极的沟通,同时将依托坚实的资产质量和业务竞争优势,保持项目建设运营稳定,并继续尽最大努力采用促进销售回款、处置资产、寻求债务展期及引入战略投资者以提高公司的信用状况等方式解决当前阶段性流动资金问题。

多家房企进行资产处置

近日,多家流动性困难房企进行资产处置。

5月10日,有报道称,融创中国在和几名潜在买家洽谈出售位于深圳的冰雪文旅城项目51%股权的事项。在潜在的买家名单中,深圳地铁集团正和融创方面接触,洽谈接手股权一事。目前融创出售股权一事仍在洽谈中,并未最终确定接手方和签署合同。

5月9日,中南建设(行情000961,诊股)公告称,公司控股股东中南控股与华融资产、南通市保障房建设投资有限公司、南通产业控股集团、江苏海晟控股集团共同签署了支持公司转型发展战略合作协议。预计将在优质项目并购、社会与资本合作项目盘活等方面开展业务,有支持项目总规模不超过50亿元。

5月9日,滨江集团(行情002244,诊股)发布公告称,4月30日披露的有关收购阳光城(行情000671,诊股)杭州项目100%权益的相关公告,已在5月6日支付完毕全部收购款项,并且目标地块抵押已经解除。

亿翰智库认为,虽然房企压力日增,出售部分项目或业务成为企业缓解资金压力的途径之一,但是并购事件并未频繁发生,而是散点式的少量发生。而且从更长期来看,出售部分项目或业务虽能一定程度上减轻资金压力,但出险企业或并不能完全依托于被并购而成功自救。

今年以来,为促进行业的健康发展和良性循环,中央多部委在房企融资、并购贷、预售资金监管等多个层面释放积极信号。但克而瑞研究中心认为,政策回暖的传导落地尚需时间,短期内企业融资未有明显回暖,1-4月规模房企整体融资规模仍保持在低位,多数房企流动性压力持续。

不过,值得注意的是,4月29日的中央政治局会议上首提“优化商品房预售资金监管”,随后多地出台的稳地产新政中提出了具体优化措施。5月4日,央行、银保监会、证监会、深交所等多部门分别召开专题会议传达学习中央政治局会议精神,其中均提到保持房地产融资平稳有序,支持房企发债等合理融资需求。

其中,银保监会会议指出,要区分项目风险与企业集团风险,不盲目抽贷、断贷、压贷,保持房地产融资平稳有序。要按照市场化、法治化原则,做好重点房地产企业风险处置项目并购的金融服务。证监会会议要求,积极支持房地产企业债券融资。深交所会议表示,支持房地产企业合理融资需求。支持房企正常融资活动,允许优质房企进一步拓宽债券募集资金用途,鼓励优质房企发行公司债券兼并收购出险房企项目,促进房地产行业平稳健康发展。

中指研究院认为,一方面,多部委明确表示支持房企债券融资,企业融资端有望继续改善;另一方面,各地预计将继续优化预售资金监管,建立预售资金分类监管机制,因企施策,为优质企业释放更多资金流动性。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐