内地和香港新股市场将于2022年表现持续强劲、澎湃有活力

来源:金融界 2021-12-20 19:22:11

德勤中国的资本市场服务部今天发布《 2021年中国内地及香港新股市场回顾及2022年前景展望》。

由于更多大型新股上市,以2021年新股融资额计,纳斯达克及纽约证券交易所将取得全球首席及第二位置。在更多新股发行,以及科创板和主板分别有重大新股上市的支持下,上海证券交易所将以第三位随后。香港交易所和深圳证券交易所将取得第四位及第五位。

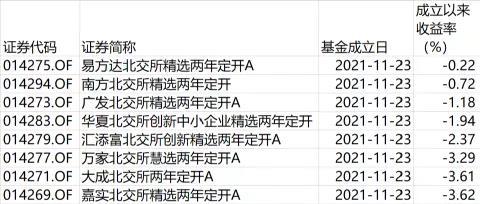

在2021年,内地资本市场因北京证券交易所(北交所)成立而扩容,这全新证券交易所为小型年青的创新企业提供一条额外的境内上市途径。2019年试点证券发行注册制于上海科创板推出,2020年进一步延展至创业板,连同或于2022年内在深圳及上海主板推进此改革,预计未来数年A股的多层次市场将会蓬勃起来。

内地新股市场在2021年将会有多至491只新股融资5,367亿元人民币,当中包括11只于北交所上市的新股,其融资额达到17.5亿元人民币。与2020年比较,这意味着新股数量增加25%,而融资额增长14%。虽然创业板的新股数量为最多(199只),上海科创板紧随(162只),然而科创板的融资额将会为最高(2,029亿元人民币),之后为上海主板(1,623亿元人民币)。预料上海两个市场将会有248只新股上市募集3,652亿元人民币,至于深圳两个市场则将总共有232只新股融资1,697亿元人民币。

德勤中国资本市场服务部A股上市业务主管合伙人童传江表示:"我们能够见证北京证券交易所于如此短促的时间内便成立,包括全新挂牌及从全国中小企业股份转让系统精选层平移挂牌均获得市场的正面反应,感到振奋。而2021年创业板及上海科创板新股数量增加亦反映证券发行注册制度改革的明显和正面的成果。这些都是打造A股新股市场的里程碑。"

受到持续的地缘政治问题、监管变化影响内地包括新经济及教育在内等多个行业,以及市场对于加息及缩减购债规模揣测所冲击,香港新股市场于2021年第二季度及第四季度放缓。但是,在培育创新及新经济公司发展的生态环境日趋成熟,以及海外发行人的新上市制度支持下,2022年,香港市场将迎接更多来自于美国上市的中概股的双重主要及第二上市,而特殊目的收购公司(SPAC)的上市机制将有助吸引来自亚洲区内高增长企业或已私有化的中概股以SPAC并购目标形式上市。而内地的"30、60 "碳减排目标,将倡导更多可持续及环境、社会及管治(ESG)企业上市,也有部份新股是来自香港本地的独角兽。这些发展亦将有助抵消地缘政治的紧张形势、不明朗及缩减购债所带来的部份负面影响。

预计香港在2021年将会有97只新股上市融资3,314亿港元,相比去年146只新股融资3,979亿港元,代表新股数量下跌34%,而募集资金减少17%。2021年,接近6成的融资总额是来自9只超大型新股,当中以拥有不同股权架构的新经济公司为主。而未有盈利的生物科技新股数量及所募集的资金均较2020年的水平高。

德勤中国资本市场服务部上市业务华北区主管合伙人任绍文表示:"在最近数年,尽管面对不同的挑战及不明朗因素,香港由于其独有的优势,仍然无碍其成为国际金融中心。因此,不同规模、行业及架构的企业一再继续选择香港为它们的集资地。我们欢迎海外发行人上市制度优化和推出全新的特殊目的收购公司的上市机制,两者都将会有助发行人及投资产品于市场上的组合拓阔及变得更多元化,进一步提升香港作为重要的亚洲共同市场的地位。"

诸如网络安全审查办法、中国对私营教育培圳公司的监管、美国证券交易委员会通过实施《外国公司问责法》、对于禁止可变利益实体(VIE)到境外上市的揣测均令到中国企业到美国上市却步,尤其是在2021年下半年,期间仅有4只新股上市,这将会令到全年的新股上市及融资额数字将达到42只及150.3亿美元。在2020年,35只中资企业于美国上市,融资137.7亿美元。在3只在线交通及招聘服务平台公司于2021年上半年作大型新股上市的带动下,2021年中概股到美国上市的数量及所募集金额将会较2020年的水平分别上升20%及9%。

展望2022年,A股新股市场将会在上海科创板、创业板及北交所的新股数量攀升的支持下持续增长。大部份的新股将会来自中小型制造及科技企业。在2022年,上海科创板该有170至200只新股融资2,100至2,500亿元人民币;同年或另会有210至240只新股于创业板上市融资1,600至1,800亿元人民币。上海及深圳主板预计将有120至150只新股融资2,000至2,300亿元人民币。

童先生补充道:"由于近年中国资本市场进行了多项重大深化的改革,令到我们对内地新股市场于2022年及之后数年的前景感到乐观。市场期待新股发行注册制全面推行,将有助营造一个更有利的环境,让企业可于境内资本市场更有效率地及有效地募集资金支持业务发展。此多层次资本市场和之间的互联互通有助来自不同行业、规模及发展阶段的企业进入公开市场的资金池,这将能够支持国家的可持续经济增长目标,及"30、60"碳减排目标。"

2022年香港新股市场的亮点将会为中概股加快上市,之后便是区内高成长企业的上市。德勤中国的资本市场服务部预计,香港市场将有大约120只新股上市融资约3,300亿港元。

任先生表示:"用作培育创新公司而日渐成熟的生态圈、推出优化的海外发行人上市制度及全新的SPAC上市机制,以及香港作为国际金融中心的优势将会吸引内地及区内创新公司于2022年在此(香港)上市。我们相信更多科技企业,尤其与亚洲并购热潮相关的将会被吸引至香港作特殊目的收购架构上市。初始的SPAC上市机制只容许专业投资者参与,是香港发展成为一个多层次平台的起点,在未来能够创造更多不同的上市架构、产品和发售模式。"

任先生补充指出:"地缘政治将会继续促使中概股就其监管、交易风险和较长远的融资策略作平衡考虑。虽然地缘角力导致市场利空因素频现,然而作为中国最国际化的城市,其资本市场发展与时并进、资金自由进出及充裕的流动性,香港定当持续成为中资企业的首选境外上市地。"

编者注:

除非特别说明,包括估计在内的所有资料统计至2021年12月31日。

A股IPO市场统计资料来源:中国证券监督管理委员会、上海证券交易所,深圳证券交易所、北京证券交易所,德勤估计与分析,但并不包括从全国中小企业股份转让系统精选层平移至北京证券交易所挂牌的公司。

香港IPO市场统计资料来源:香港交易所、德勤估计与分析,但并不包括从GEM转至主板上市的公司。

美国IPO市场(中国企业)统计资料来源:纽约证券交易所、纳斯达克、彭博,德勤分析。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐