融信中国:保持原有规模无虞,盈利质量有待提升

来源:览富财经 2021-07-07 18:22:16

在追求规模的路上,融信中国(03301.HK)曾一路狂奔。然而,借助高杠杆以及高地价项目换来的规模,在市场向好的局面下,快速周转能够掩饰一些问题。但随着需要偿还的债务规模增加,以及盈利能力无法得到实际提升,未来之路可能会变得艰辛起来。类似的案例并不鲜见,前有泰禾,近有华夏幸福。

保规模难度不大

按照目前的进度,融信中国今年完成年初预定的销售目标应该不成问题,并有望把销售规模再往上提升一些。

日前,融信中国公布,今年5月集团总合约销售额约为139.45亿元(人民币、下同),较去年同期增长9.08%;合约建筑面积约为61.38万平方米,较去年同期下跌13.07%;平均合约售价约为每平方米22719元。

此外,今年前5个月,融信中国累计总合约销售额约为681.23亿元,同比增长67.26%;累计总合约建筑面积约为331.5万平方米,同比增长72.34%;平均合约售价约为每平方米20550元。

在今年4月份举行的2020年度业绩说明会上,管理层表示,2020年公司销售额1552亿,供货接近2200亿。2021年销售目标不会低于1600亿,供货按现行排定的目标是在2300亿左右。以此估算,融信中国销售目标完成率接近43%。按照当前速度推近,融信中国完成1600亿的最低销售目标,可能性极大。

有人说房地产市场是“大象的游戏”,融信中国对此深信不疑,因此它在追求规模的路上,近年来走得异常坚决。2016年8月,上海静安中兴路地块被融信中国豪掷110亿拿下,刷新了全国单幅地价成交的新纪录,上演了“蛇吞象”的好戏。要知道,在2015年,融信中国的全年销售额仅119亿元。此后,为了冲规模,融信中国在土地市场开始大肆挥金,根据亿翰智库数据显示,2016年,融信土地收购总成本为484亿元,2017年更是达到了715亿元,并因此囤积了大量土地。

站上风口猪也能飞上天。借助房地产行业快速发展东风,2015至2020年,融信中国从一个总资产348亿,年销售额119亿的小房企一跃成为总资产2332亿,年合约销售达1552亿的大型房企,并因此挤进了TOP30,进入一线房企阵营。

负债掣肘现金流

经营规模的快速扩张,融信中国显然不是靠自身造血完成积累之后换来的厚积薄发,它走的是捷径,即前期举债扩张,后期以销售回款支撑债务偿还。

从某种程度上来说,融信中国的经营扩张实现了软着陆。发端于福建,融信中国几乎具备所有闽系房企的特色,扩张步伐较快,呈现高杠杆率、合同销售金额高增长的特点,能够在很短的时间里提升业绩,并冲刺一线房企的阵营。更让人有些吃惊的是,融信中国加杠杆也非常激进,但它并未遭受到类似于泰禾的困境。

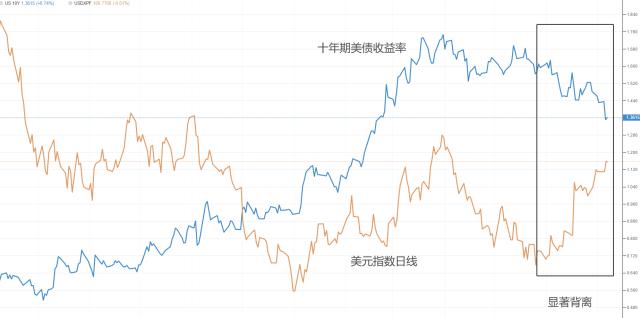

但是,这并非意味着融信中国没有“隐疾”。随着规模的扩大,融信中国在现金流上偏向于紧张。国盛固收研究发布研报数据显示,从2015-2017年有息债务增长率看,融信中国与阳光城和泰禾等一道,均超过200%。

亿翰智库指出,一方面,为了保持规模的稳定增长,融信在拿地上不断的投入,需要有持续的现金支出。另一方面,债务规模的扩大加大了债务偿还的压力,2015-2019年,融信的有息负债总额由164亿元增加到632亿,短期负债由95亿增加至187亿。

此外,国盛固收研究指出,闽系房企存量债到期普遍集中在2019年和2020年。其中,融信、金辉2019年到期及回售规模占比均超过70%。房企存在无法通过发行债券借新还旧的风险,因此,融信中国债券到期偿债压力一度被市场所关注。

债务偿还规模扩大,要求销售回款及时充分,但是从每年的预收账款来看,尽管合约销售金额年年攀升,但年内预收账款并未同步增加,甚至偶有下滑,即使考虑到权益占比的减小,融信中国的销售回款也并非那么乐观。

融信中国的现金短债比为1.1,已经达标,但亿翰智库认为,从严格版的现金短债比来看,融信中国的现金短债比一直维持在0.8上下,短期债务偿还上一直有一定的压力。总体而言,融信的高杠杆意味着资金必须保持有效率的使用,一旦项目进展不顺资金承压,容易引发经营风险。

毛利率已降至低位

为了抢夺土地资源,近年来融信中国获取的土地溢价率偏高,从而侵蚀了利润,导致盈利质量下降。

以上海静安中兴路地块为例,该地块平均楼面价达10万/㎡,扣除保障房面积后的可售面积实际楼面价为14.3万/㎡。另据统计,在2015年—2018年,融信中国拿地溢价率在24%—178%之间,超过100%的除了静安区中兴地块,还有深圳宝安区尖岗山片区地块、厦门同安区同安新城片区地块。另有不少地块的溢价率高于50%。

高地价项目对融信中国的盈利能力造成了不小的考验。2020年年报数据显示,全年纯利24.28亿元,同比下跌23.02%,每股基本盈利1.43元。同时,在报告期内,收益为483.03亿元,同比下跌6.14%;毛利53.12亿元,同比下跌57.42%。毛利率为11%,较2019年下跌13.24个百分点。值得注意的是,毛利率水平已经降到近年来的最低点。

亿翰智库指出,在重点关注的50家房企中,融信的利润率同样处于靠后偏低的水准。2015-2020年,融信的营业收入和利润率的变化呈相反趋势,营业收入增加,利润率却在走低。数据显示,2020年其利润率跌至个位数,仅8.88%。而在2020年之前,一直保持在两位数水平。

规模终究要让位于利润,能赚钱的房企才有未来;通过融资拆东墙补西墙终究不过只是权宜之计,在房地产这个巨大的牌桌上,赚不到钱拿什么筹码继续玩下去?