股份受让方成立不足俩月 鞍重股份收函:对价资金咋付?

来源:中新经纬 2021-05-07 17:23:19

中新经纬客户端5月7日电 对于鞍重股份(行情002667,诊股)第三大股东拟转让7.06%公司股份一事,鞍重股份7日公告称收到深交所关注函。

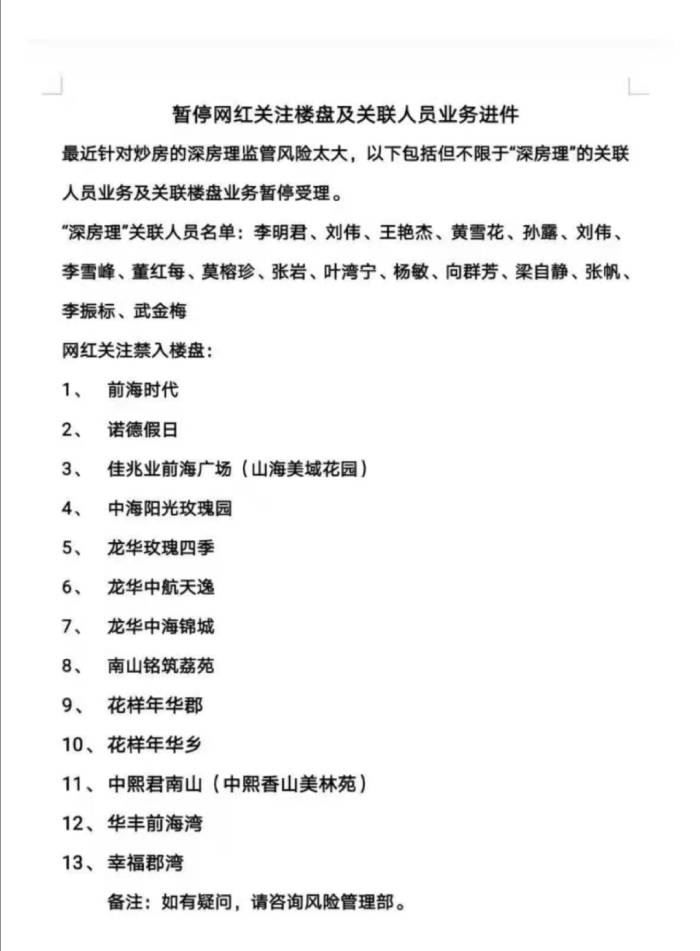

5月6日,鞍重股份及相关信息披露义务人披露的《关于持5%以上股东协议转让公司股份的提示性公告》和《简式权益变动报告书》显示,北京中禾金盛实业发展有限责任公司(下称“中禾金盛”)拟将所持公司1632万股(占公司总股本的7.06%)股份协议转让给共青城强强投资合伙企业(有限合伙)(下称“强强投资”),转让价格为2.6亿元,协议转让完成后,中禾金盛不再持有公司股份。

上述信息披露文件同时披露,受让方强强投资成立于2021年3月16日,注册资本5000万元。经营范围包括项目投资,实业投资等。

对此,关注函提到,截至2021年4月30日即公告披露前一交易日收盘,鞍重股份股价为9.06元/股。本次协议转让的每股价格约15.93元,较公告前一交易日的收盘价溢价约75.83%。请相关信息披露义务人说明上述转让价格的定价依据及合理性。

关注函要求,按照相关规定,补充披露强强投资本次股份受让支付对价的资金来源;来源于自有资金的,说明具体金额,并结合强强投资的成立时间、注册资本等情况说明其履约能力;来源于自筹资金或其他来源的,说明详情,包括但不限于具体的融资渠道(或资金提供方)、融资金额、融资期限、资金成本、担保方及担保费用(如有)、还款计划;直接或间接来源于上市公司及其关联方的,补充说明详情。

同时,补充披露本次协议转让是否存在附加特殊条件、是否存在补充协议、是否就股份表决权的行使存在其他安排。

关注函中还要求,结合本次股权转让的溢价率、强强投资的资金来源、融资期限和成本(如适用)、协议特殊条件或其他协议安排等情况,说明强强投资本次股权受让的目的;除该笔股权转让协议之外,转受让方之间、转受让方与你公司其他股东之间是否存在其他协议安排,是否存在关联关系、一致行动关系或可能造成利益倾斜的其他关系。

资料显示,鞍重股份主要从事矿山、建筑及筑路机械设备的研发、制造、销售和服务,公司产品包括各种型号振动筛及大型振动筛、给料机、破碎机等;公司拥有大规模的振动筛生产基地,振动筛产品为国内知名品牌;公司是国内混凝土预制构件成套设备生产骨干企业。

中禾金盛的经营范围是技术推广、技术开发、技术咨询、技术转让;组织文化艺术交流活动(不含营业性演出)等。2019年,中禾金盛刚刚通过股份受让的方式获得鞍重股份7.06%的股份。

另据鞍重股份一季报,一季度归属于母公司所有者的净利润亏损94.53万元,上年同期净亏损180.93万元,亏损缩窄;营业收入4774.6万元,同比增长108.95%;基本每股收益-0.004元,上年同期基本每股收益-0.01元。一季度,中禾金盛持有公司7.06%的股份,系公司第三大股东。

截至5月7日收盘,鞍重股份收涨0.72%,报9.86元,总市值22.79亿元。(中新经纬APP)