2020年超四成VC/PE机构募资金额低于1亿元 银行、保险等长线资金入场有望注入活水

来源:证券日报 2021-02-06 09:22:12

近年来,国内股权投资市场(包括早期投资、VC、PE)“募资难”问题凸显,中小VC/PE机构面临着严峻挑战。据清科研究中心旗下私募通最新统计数据显示,2020年国内股权投资市场“募资难”趋势延续,新募集总金额同比下降3.8%,为11971.14亿元。值得注意的是,在成功募集资金的VC/PE机构中,有超四成的中小机构募资金额低于1亿元。

而就在近日,中共中央办公厅、国务院办公厅发布《建设高标准市场体系行动方案》(下称《行动方案》),其中提出多项与股权投资行业相关的具体举措,再一次在顶层设计中强调鼓励银行、保险等长线资金进入股权投资市场。长线资金的入场有望为股权投资市场注入活水,真正解决“募资难”问题,进而促进市场不断发育和良性循环。

中小机构“募资难”

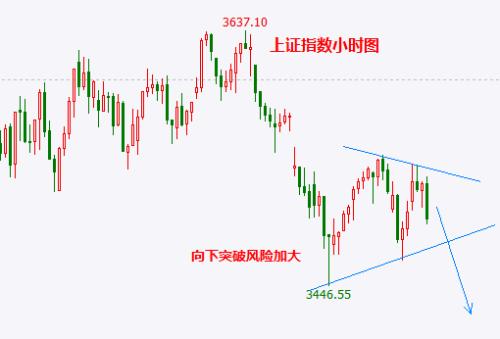

据清科研究中心旗下私募通统计数据显示,2020年国内股权投资市场新募集基金数3478只,同比上升13.6%。但“募资难”趋势仍然延续,新募资总金额同比下降3.8%,为11971.14亿元。同时,从国内股权投资市场基金募资币种分布来看,相较于外币基金,人民币基金募资更加困难,新募集金额同比下降8.1%。

从季度募集情况来看,去年一、二季度新募集基金数量及金额均呈同比下降趋势,新募集基金数共计1227只,同比下降近20%;新募集总金额共计4255.29亿元,同比下降近30%。而在去年第三季度股权投资市场回暖明显,单季度新募集金额同比上升18.1%,为4199.02亿元,去年第四季度则环比下降。

另外,《证券日报》记者注意到,VC/PE头部机构和中小机构在募集金额上两极分化严重。头部机构能较好地募集到大量资金,而中小机构却面临“募资难”的挑战。据清科研究中心统计,在2020年2000余家成功募集资金的VC/PE机构中,红杉中国、高瓴资本、启明创投等12家头部机构年内完成百亿元募资;但有超四成的新兴、中小机构募资金额低于1亿元。

“在募资困难的情况下,流入的资金必然只能在少数头部机构之间分配。中小机构的投资绩效更差,大机构每年还有一些投资项目退出。不过这种情况随着去年下半年以来企业IPO加速有所改进。当然这也只是清理一下过去的‘欠账’。”宝新金融首席经济学家郑磊在接受《证券日报》记者采访时表示。

事实上,近三年来,“募资难”一直是股权投资市场急需解决的问题。清科研究中心旗下私募通统计数据显示,2017年,股权投资市场募资总金额近1.8万亿元,而到了2018年,募资总金额大幅下降至13317.41亿元,此后在2019年、2020年募资金额更是连续下降。谈及原因,一方面,LP(有限合伙人)对市场的信心不足,又遭受多次项目发展不顺利和投资退出困难的打击;另一方面,自《关于规范金融机构资产管理业务的指导意见》落地后,多层嵌套和募资通道等都受到了严格的限制。

“要正确看待股权投资‘融资难’的问题,根本解决路径是改革。”郑磊对《证券日报》记者表示,“对所有企业一视同仁,减少投资限制,完善营商环境,只有实业投资能够得到理想回报,股权投资一级市场(包括创投)才能降低募资难度。我们近半年看到的是二级市场募集火爆的场面,背后原因是这类投资取得了超高收益。”

推动长线资金入场

近日出台的《行动方案》提出,通过5年左右的努力,基本建成统一开放、竞争有序、制度完备、治理完善的高标准市场体系。

《证券日报》记者注意到,《行动方案》中多处涉及股权投资行业。具体来看,鼓励银行及银行理财子公司依法依规与符合条件的证券基金经营机构和创业投资基金、政府出资产业投资基金合作;研究完善保险机构投资私募理财产品、私募股权基金、创业投资基金、政府出资产业投资基金和债转股的相关政策;提高各类养老金、保险资金等长期资金的权益投资比例。

事实上,早在2019年10月份,随着《关于进一步明确规范金融机构资产管理产品投资创业投资基金和政府出资产业投资基金有关事项的通知》的出台,对创投基金及政府出资产业投资基金进行了更加明确的界定,并豁免了多层嵌套限制,从原则上,银行理财子公司的资金允许流入股权投资市场。

而保险资金方面,在去年7月份召开的国务院常务会议上,也提出了取消保险资金开展财务性股权投资行业限制,在区域性股权市场开展股权投资和创业投资份额转让试点,险资的投资范围得到进一步提升。

同年11月份,银保监会发布了《关于保险资金财务性股权投资有关事项的通知》,加大保险资金对实体经济股权融资支持力度,提升社会直接融资比重。

不过,业内人士普遍认为,银行、保险等长线资金的真正入场还有待观察。

“以往,私募股权基金、创业投资基金、政府出资产业投资基金投资期限长、风险大、回报不确定性高,因此各大商业银行或其理财子公司、各大保险机构都倾向投资债权类型基金或者短期权益类基金。”深圳中金华创基金董事长龚涛在接受《证券日报》记者采访时表示,“考虑到长期投资——特别是长期股权投资的募资困难问题,传统银行等机构宁愿钱趴在账上也不愿意尝试风险类投资。”

实际上,长线资金在股权投资市场的资金来源结构中占据着重要地位,相较于国外,国内股权投资市场存在长线资金不足的情况。因此,银行、保险等长线资金的入场有望为行业注入活水,推动行业稳健发展。

龚涛对记者表示,从长远看,以银行、保险为代表的长线资金的入场显然能改变长期股权投资募集资金难的问题,但这不是一朝一夕间能实现的事。

沣东创投投资部负责人徐冠青也对《证券日报》记者表达了相同的看法。他认为,长线资金的进入对股权投资市场一定是利好,尤其是退出周期较长的硬科技领域。“但如何分配仍然是个难题,如果只有头部机构获得了大部分的长线资金,对于一些中小机构来说仍然不能缓解募资难的问题。”

另外值得一提的是,近日,银行、保险等机构已有一些动作。1月28日,中国太保(行情601601,诊股)与红杉中国在上海自贸区临港新片区举行健康产业战略合作暨基金发布仪式,双方将发挥资本与产业的协同优势,致力于发现大健康领域的新技术、新业态、新模式,共同推进大健康产业的长期投资布局。

2月初,以国新央企运营基金投资项目作为底层资产的权益类银行理财产品——“益臻系列股权甄选”成功发行,共募集资金5亿元,专门用于基金新增项目出资。该理财产品是与浦发银行(行情600000,诊股)合作,产品期限为7+N年,提前一天半时间就完成了募集。

展望未来,持续完善相关政策,优化相关根本性和制度性的措施,将更有利于银行、保险资金等长线资金进入到股权投资市场,进而促进市场不断发育和良性循环。