医美分期骗贷案频出 红杉资本投资的即分期“兜底”助贷模式还能撑多久?

来源:洞见财经 2021-10-09 11:23:01

近期,针对“美容贷”宣称低息实为高利,收取各种隐形费用的乱象,监管再出重拳。9月27日,国家广播电视总局办公厅发布通知,要求自即日起,各广播电视和网络视听机构、平台一律停止播出“美容贷”及类似广告。

一石激起千层浪。记者注意到随后多家官媒纷纷发布文章,揭露 “医美贷”背后的陷阱,包括利率过高、诱导大学生贷款、收取高额手续费、隐形服务费等等。其中,“即分期”这家平台被频频提及。

据公开信息,医美分期是“即分期”的主要业务场景之一,此外还有培训分期、数码3C等多类消费贷款领域。记者了解到,在与银行、消费金融公司等金融机构合作时,除引入担保机构增信,即分期通常还会与担保机构签署反担保协议。而近年来频频出现的骗贷事件,给即分期的风控系统拉响警报,也带来了巨大的资金压力。

记者注意到,9月份以来,中国裁判文书网披露的多份判决书显示,“即分期”的运营公司在对平台用户的逾期贷款进行代偿后,又将这些债权最终转让给了辽宁、陕西、山东等地的多家民营公司,这些买家成为逾期债权最终的受让人,并对“即分期”的用户进行追偿。

行业人士向记者直言,层层债权转让,是助贷平台想办法覆盖或转移风险的行为,否则在资金成本、营销成本、逾期代偿等等支出的压力下,平台未来的生存将难以为继。

踩雷医美贷等多个消费分期场景

资料显示,即分期主体为上海即科智能技术集团有限公司,原名为即科金融信息服务上海有限公司。公开资料显示,即科集团成立于2014年4月21日,注册资本2520万元,2014年8月曾获得红杉资本100万美元融资。

据官网介绍,即科集团是一家集国际银行专业背景和前沿科技的新型互联网金融公司。公司的主营业务是针对海量增长的个人大消费需求,提供嵌入零售场景的移动消费金融平台和智能化的全方位分期解决方案。即科集团对接银行、保险公司、消费金融公司等金融机构,合作产品覆盖医疗、大健康、教育、数码3C等各类消费贷款领域。

“即分期”近期因医美贷乱象被多家媒体“点名”,并不令人意外。实际上,在医美分期领域,即分期已多次被卷入舆论事件中。

例如,今年以来,数名消费者投诉称,通过即分期APP办理的医美分期贷款还清后,仍收到广东南粤银行的贷款逾期短信,导致消费者征信出现不良记录。中国裁判文书网相关判决书显示,南粤银行与即分期在此前的业务合作中,就曾出现医美贷款诈骗案件,涉及金额高达数百万元。

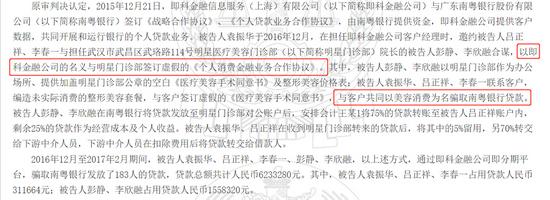

去年1月初,武汉市中级人民法院公开的一则裁判文书显示,2015年12月21日,即科金融信息服务(上海)有限公司(以下简称即分期)与广东南粤银行签订《战略合作协议》、《个人贷款业务合作协议》,由南粤银行提供资金,即分期推荐客户,共同开展和运行银行的个人贷款业务。

期间,即分期几名员工与平台的合作商户武汉市武昌区某医疗美容门诊部院长、股东勾结,通过与客户签订虚假协议,以美容消费的名义进行了骗贷。

2016年12月至2017年2月,骗贷人以上述方式,通过即分期平台,骗取南粤银行发放了183名客户的贷款,贷款总额共计623.33万元。直至2017年8月,即分期发现该医美机构的大量贷款客户产生逾期,才向公安机关报案。

在这一骗贷链条中,该医美机构分得贷款金额的25%,即分期员工获得5%,再给到下游中介10%,贷款客户最终到手的资金仅60%。

这使得最后的贷款利率高得惊人。根据一名贷款用户的证言,其通过该医美机构办理了额度5万元的贷款,贷款中介实际转给其2.7万元,贷款分24期偿还,每期归还2583.33元。按照IRR计算,这笔贷款的实际年利率高达154.3%。

这样的案例不止一起。记者看到,四川省成都市中级人民法院2019年9月发布的一份刑事判决书显示,与即分期平台达成合作的成都一家医美机构也出现了利用虚假美容手术合同、虚假银行流水、工作单位等资料申请贷款的情况。经过美容机构、中介等层层扣除手续费后,最后发放给贷款用户的贷款额仅有获得审批贷款金额的30%至60%。贷款发放后陆续出现逾期的情况。

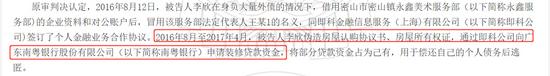

除医美分期场景,即分期在装修分期也曾出现风控漏洞。黑龙江省鸡西市中级人民法院2019年10月发布的一份判决书显示,为偿还个人债务,被告李某自2016年8月至2017年4月,先后7次冒用他人名义,伪造房屋所有权证,通过即分期平台申请南粤银行的“南粤消费e贷”,共计骗取资金约27.5万元。

上述案例显示,贷款利息畸高、放款审核不严是即分期展业中普遍存在的问题。行业人士指出,出现上述乱象的原因之一,是美容整形行业普遍存在高分成、高返点的“潜规则”。记者注意到,据吉林广播电视台近日报道,经走访发现,目前仍有部分医美机构存在诱骗顾客进行分期贷款的情况,工作人员声称贷款审核并不严格,即便是在校大学生、无工作人员也可以申请。大部分医美机构都与贷款机构合作,贷款利率都在30%以上,远高于一般银行的消费贷款利率。

代偿模式下面临较大资金压力

据裁判文书披露,在上述四川成都医美分期骗贷案中,截止案发,仍有超过46万元逾期贷款未偿还。根据即分期和金融机构的协议,后期这部分贷款最终由即分期陆续进行代偿。黑龙江鸡西装修分期骗贷案中,即分期也对平台用户的逾期贷款进行了多次代偿。

第三方代偿模式在助贷行业中很是常见。具体来看,即分期作为渠道方提供各类信贷资产,借款人在即分期申请贷款时,即分期将先进行一轮信用评估工作,然后推送给金融机构做二次信贷审批。金融机构审批通过后,与借款人在线上签署借款合同完成贷款发放工作。其中,资金方为了控制风险,一般都会要求引入保险公司或担保公司作为增信方。贷款发放后,贷后管理与催收工作一般也由渠道方负责。

据行业人士介绍,在助贷机构委托融资性担保公司向资金方就推荐借款客户还款进行担保时,助贷机构通常也会向融资性担保公司提供反担保。若是助贷机构合作的融资性担保公司是助贷机构旗下或关联公司,则形成了“换汤不换药”式的兜底。

在行业人士看来,兜底模式是与监管要求相悖的。资金方应重点提升风险控制等核心能力,而不能仅仅依靠助贷机构兜底单方面增信,否则一旦助贷机构爆发信用风险,这些风险将倒灌至资金方,甚至引发系统性风险。

记者梳理即分期运营公司上海即科智能技术集团有限公司近期的裁判文书发现,或是为缓解代偿带来的资金压力,即分期将这类债权进行了再次转让。

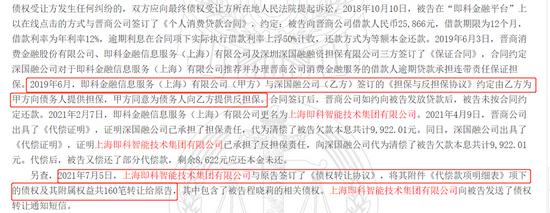

今年9月29日最新发布的《岫岩满族自治县航硕贝网络科技有限公司、程某某追偿权纠纷民事一审民事判决书》披露内容显示,2018年10月10日,被告程某某在即分期上向晋商消费金融公司借款25,866元,借款期限为12个月,借款利率为年利率12%,逾期利息在合同项下实际执行借款利率上浮50%计收,还款方式为等额本金还款。2019年6月3日,晋商消费金融、即分期及深圳深国融融资担保有限公司三方签订了《保证合同》,合同约定深国融公司对于即分期推荐并办理晋商公司消费金融服务的借款人逾期贷款承担连带责任保证担保。2019年6月,即分期与深国融公司签订的《担保与反担保协议》约定由后者为前者向债务人提供担保,前者同意为债务人向后者提供反担保。后期被告未按合同约定还款。2021年4月9日,深国融公司承担了担保责任,代为清偿了被告欠款本息共计9,922.01元。同日,即分期承担了反担保责任,向深国融公司代为清偿了被告欠款本息共9,922.01元。代偿后,被告又偿还了部分代偿款,剩余8,622元应还本金未还。

2021年7月5日,即分期与原告岫岩满族自治县航硕贝网络科技有限公司签订了《债权转让协议》,将其附件《代偿款项明细表》项下的债权及其附属权益共160笔转让给原告,其中包含了被告程某某的相关债权。

记者梳理发现,2021年以来,即分期还将类似债权转让给了陕西宝鸡市、辽宁鞍山市、山东济南市等地的多家公司,涉及的放款金融机构包括四川锦程消费金融、海尔消费金融等。

记者查阅上述公司的工商信息看到,最终的债权受让方大部分为没有金融牌照或资质的民营小型企业,成立时间也都较短。公司多由自然人控股,股东一般只有1或2人。

以上述某网络科技公司为例,其成立于2020年11月,认缴注册资本500万元,经营范围包括人工智能应用软件开发、企业管理,社会经济咨询服务,信息咨询服务等,参加社保人数为0人。目前该公司涉及司法案件2043件,其中追偿权纠纷1360起,债权转让合同纠纷62件。

其中一家公司的工作人员向记者表示,公司建立了比较成熟的一套法催案例处理模式,因此地方法院开始愿意受理数千元的贷款追偿诉讼案件。还有部分企业愿意接手这类资产,可能是与当地法院有着良好关系,催收的成本较低。

不过,值得一提的是,融担公司在进行代偿时借款人已经逾期半年,时隔3个月后助贷机构将仍然未收回资金的资产进行了转让。那么如何评估这类资产的风险?最终又能达到多少摧回率?助贷公司甩卖这类资产后,能多大程度地缓解兜底模式下的资金压力?

就上述问题,及近期监管收紧对公司医美分期业务的影响等问题,记者致函即分期,截至发稿,尚未获得回复。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐