国泰君安:社融低于预期并非政策收紧 不要指望降准

来源:国泰君安 2021-01-13 10:17:06

导读

社融低于市场预期,主因系非标骤减、企业债发行下滑拖累,非货币政策收紧所致。预计一季度社融增速将受政府债券发行减少等影响而回落至12.3%,但流动性维持宽松。货币政策节奏“前松后紧”,但降准可能性不高。

摘要

第一,新增社融1.72万亿,基本符合我们预期,但低于市场预期(国君:1.8万亿;市场:2.17万亿)。我们已经在9、10月不断强调社融拐点正在显现。

第二,社融低于市场预期主要源于“技术性”因素而非政策收紧所致:(1)非标融资同比多下降5,920亿,主要受非标产品到期和资管新规到期影响;(2)企业债同比少发行2,183亿,主要受前期信用违约事件而导致市场阶段性紧张。当前市场利率维持低位,流动性比较宽松,可以断言社融低于市场预期并非货币、信用收紧所致。

第三,展望一季度的社融走势:受政府债券发行、房地产信贷占比新规的影响,社融增速在1-3月份将可能逐渐回落至12.7%、12.6%和12.3%。我们强调下这些放缓都非货币政策收紧所致。

第四,展望货币政策走势:12月社融低于市场预期,而且后续在货币政策不收紧的情况下仍然持续放缓,强化了我们关于货币政策“缓退出”、“前松后紧”的观点。社融将自行回落,使得货币政策(尤其是流动性)无须额外收紧,市场无须担心一季度甚至上半年流动性收紧。我们再次重申一季度宏观环境有利于股市、债市和大宗商品牛市延续。

第五,但若有人据此而猜想央行降准则无疑是想多了。对于短期季节性流动性需求,央行完全有可能通过PSL、MLF、SLF等工具进行对冲;央行也可能进一步延续对中小微企业的优惠措施(如还本付息继续延期等)。降准将会释放强烈宽松信号,为大宗等市场涨价火上浇油,此时央行不会如此操作。政策“不急转弯”,不意味着政策不退出。我们预计2021年M2和社融增速目标在9%和11%左右。

正文

1、12月社融低于市场预期,但基本符合我们预期

新增社融1.72万亿,基本符合我们预期,但低于市场预期(国君:1.8万亿;市场:2.2万亿)。社融增速略有放缓至13.3%,M2增速则回落至10.1%。我们曾在9月、10月不断强调社融拐点正在显现,将在一季度持续回落。当前社融走势基本上印证我们之前的观点(见“社融五点重要信息:顶部、拐点、经济和投资含义,20200912”)。但我们强调下,当前社融低于市场预期,并非政策收紧所致。

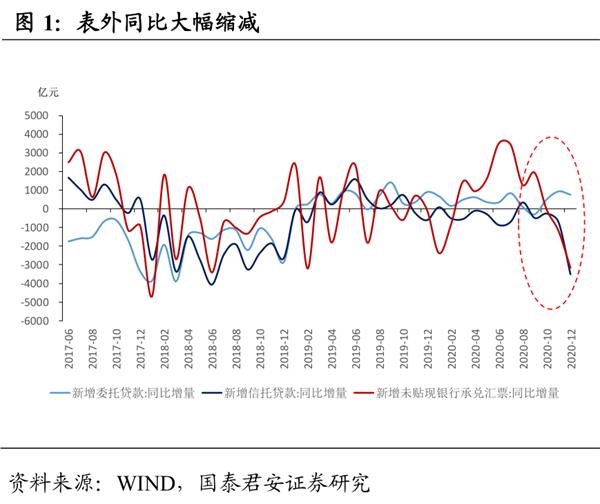

2、社融低于预期,是“技术性”因素而非政策收紧所致:非标、债融是主要拖累项

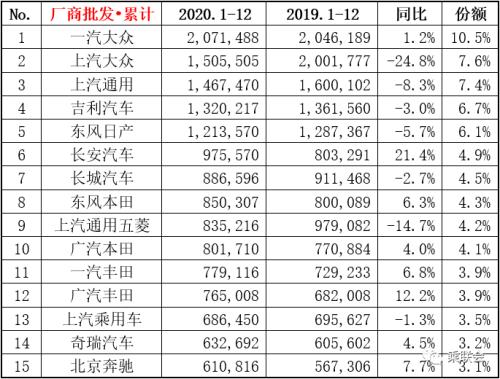

社融低于市场预期主要源于“技术性”因素而非政策收紧所致:(1)非标融资下降7156亿,同比多减5920亿,其中,信托贷款融资-4601亿,同比多减3509亿。而表外票据融资-2216亿,同比大幅多减3167亿。主要受非标产品到期和资管新规到期影响(图1);(2)企业债同比少发行2183亿,主要受前期信用违约事件而导致市场阶段性紧张(图2)。

当前市场利率维持低位,流动性比较宽松,可以断言社融低于市场预期并非货币、信用收紧所致。

3、展望一季度,社融增速1-3月份为12.7%、12.6%和12.3%

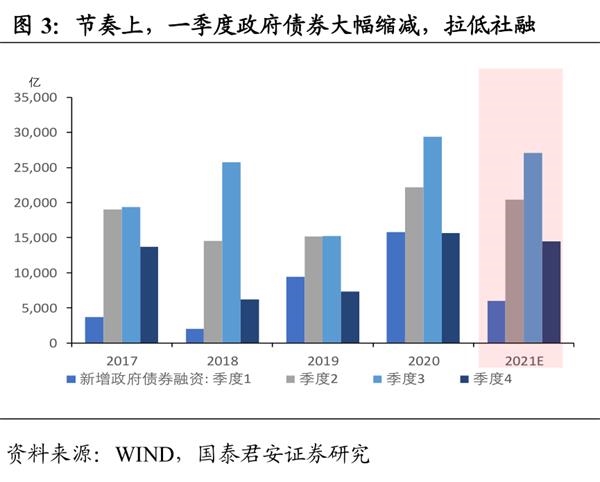

展望一季度,受政府债券发行、房地产信贷占比新规影响,我们认为社融增速1-3月份将分别降至12.7%、12.6%和12.3%(图3)。

一季度政府债券发行、房地产信贷比重新规将影响社融增速。2020年一季度社融中政府债券为1.57万亿,其中,中央国债仅在0.14万亿,大部分为地方政府专项债。但目前我们尚未看到地方政府专项债在一季度提前发行的迹象。另外,最新央行发布的关于房地产贷款占整个贷款比重的新规在一定程度上将约束一季度信贷冲动。这些因素将会使得,央行无须收紧流动性,但社融将会自行放缓。

总体上,从以往经验来看,政府债券最多在一季度可能发行3000亿,甚至更少。叠加信贷冲动受控,我们预计社融增速将一季度会逐渐回落至12.3%左右。节奏上,若1、2月份政府债券发行为0,3月份有所抬升,其它项与去年节奏相仿,社融增速在1-3月将可能逐月回落至12.7%、12.6%,和12.3%左右。

4、2021年,货币政策总体上呈现“前松后紧”,上半年收紧必要性下降

展望货币政策,12月社融低于市场预期,而且后续在货币政策不收紧的情况下仍然持续放缓,强化了我们关于货币政策“缓退出”、“前松后紧”的观点。社融将自行回落,使得货币政策(尤其是流动性)无须额外收紧,市场无须担心一季度甚至上半年流动性收紧。

我们再次重申一季度宏观环境有利于股市、债市和大宗商品牛市延续(见“宏观环境对”股、债、商“三牛格局进一步利好——国泰君安宏观周报(20210110)”)。

5、但降准可能性不大,央行主要通过PSL、MLF、SLF等工具对冲季节性流动性需求

若有人因此而猜想央行降准则无疑是想多了。对于短期季节性流动性需求,央行完全有可能通过PSL、MLF、SLF等工具进行对冲;央行也可能进一步延续对中小微企业的优惠措施(如还本付息继续延期等)。降准将会释放强烈宽松信号,为大宗等市场涨价火上浇油,此时央行不会如此操作。政策“不急转弯”,不意味着政策不退出。

我们预计2021年M2和社融增速目标在9%和11%左右(图4)。

(文章来源:国泰君安)