欧洲央行即将加息,意大利恐深陷主权债务危机

来源:金十数据 2022-07-15 15:23:05

眼下,意债危机爆发的三大前提已初具雏形。

一如德国央行货币政策制定者所担心,以及预言家在二十多年前欧元横空出世时所预言的那样,以经济疲软和负债累累为特征的“意大利病”有可能成为欧元区成员国们的共性问题。

随着意大利政府濒临崩溃,主权债务危机危机已近在眼前。眼下,欧洲央行前任行长、意大利现任总理马里奥·德拉基(Mario Draghi)正准备辞职。分析表示,像德拉基这样的意大利联合政府重磅成员,他的离开将会是引爆下一市场动荡阶段的导火索。

此外,意大利政局混乱无疑将加大现任欧洲央行行长克里斯蒂娜·拉加德(Christine Lagarde)在短期内制定出解决欧元区金融碎片化工具的压力。拉加德很可能强调“需要新的政治解决方案”来填补欧元区金融缺陷。

在10年前的“欧猪五国”风波中,规模较小的希腊率先爆雷。尽管时任欧洲央行行长德拉基勉勉强强维持了欧元区的完整,但希腊还是发生了主权债务违约。

显然,时下意大利主权债务危机要比当年的希腊债务危机复杂得多。彭博经济研究所列举出了意大利主权债务危机的三大前提:

1、欧洲央行新工具“出师不利”;

2、意大利无法承受欧洲央行的“灾难性”加息;

3、意大利政局动荡加剧。

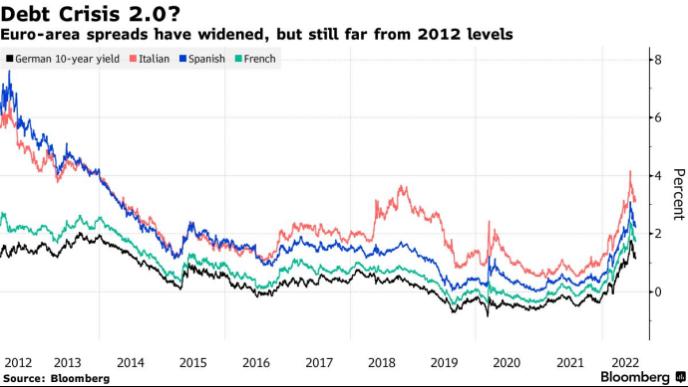

6月,由于借贷成本上升的前景愈发成为清晰,意大利10年期国债收益率超过4%,这是自2014年以来的峰值。意大利经济的脆弱性可见一斑。根据英国M&G投资组合经理Eric Lonergan的说法,抛售意大利国债正成为“单向押注”(即完全看跌意大利国债)。

此后,随着欧洲央行承诺会伸出援手,10年期意大利国债的收益率已经有所回落,但随着美联储加息带来的压力日渐加剧,除非欧洲央行能设计出一种工具来遏制美联储带来的不利影响,否则欧元区就将一步步被掏空。随着投资者押注美国联邦基金利率会持续攀升,欧元兑美元自2002年后再度触及平价。

祸不单行的是,欧洲央行的一项危机应对措施已经遭到了来自德国方面的阻力,本来这项措施要实行就没那么顺利,德国的不支持可能会削弱该措施的效力。

前英国央行货币政策制定者查尔斯·古德哈特说:“欧洲央行的工作不会一帆风顺。”

早在1999年欧元诞生之前,古德哈特就曾警告过债务危机的风险。古德哈特认为,眼下,欧洲央行的处境比以往任何时候都更加困难,甚至难过1999年欧元诞生初期的大跌、2008年全球金融危机引发的欧元危机、由希腊开始扩散的2010欧债危机,以及2020年疫情爆发初期意大利市场的恐慌。

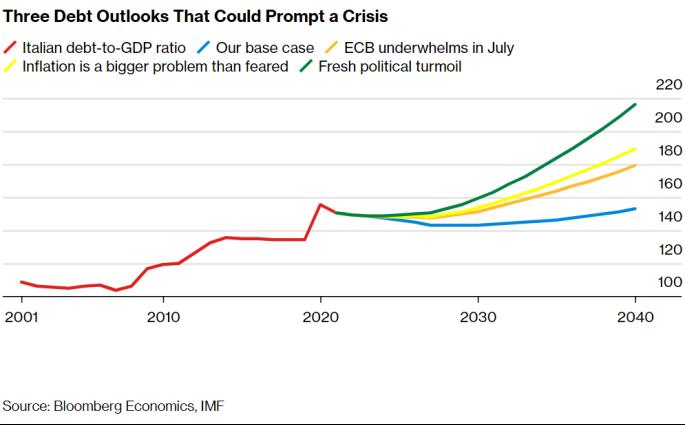

以下是未来几个月和几年内可能加剧意大利主权债务危机的三种情形(欧洲央行解决危机不力、通胀高企引发欧洲央行“灾难性”加息、四分五裂的政局),而意债危机终将迫使欧元区各成员国政府审视寄生在他们经济中的“意大利病”。

火力料将有限的欧洲央行新工具

拉加德正在说服欧洲央行的同僚们支持一个“双管齐下”的债务危机解决方案。在这之前,拉加德就已经就此主持过一次紧急会议。

一方面,欧洲央行正在利用与疫情相关债券购买的灵活再投资来阻止投机者交易导致的波动;另一方面,欧洲央行还将推出一个更强大的新工具,该工具将与在7月会议上欧洲央行十多年来的首次加息一起问世。

德国央行行长约阿希姆·内格尔(Joachim Nagel)希望欧洲央行的债券购买计划会有相关条款,从而有效避免欧洲央行为政府提供资金。加之德国方面可能会提出法律诉讼,这一切终会牵绊欧洲央行的脚步。

7月6日,维也纳国际经济研究所经济学家菲利普·海姆伯格说:

“许多人可能低估了这样一个风险:如果诸如内格尔的欧洲央行鹰派官员们阻止拉加德提出一个可信的、开放式的“反金融分裂”新工具,欧元区债券市场将会万劫不复。欧元区经济正滑向衰退,由投机行为引发的欧元区南北成员国国债利差将飙升到危险水平。”

彭博经济学家杰米·拉什、梅瓦·库辛和大卫·鲍威尔在一份报告中表示:

“如果市场认为欧洲央行管理委员会的分歧是不可调和,那么利差可能会攀升到需要进行政治干预的程度。可能只有在危机最严重的时候,政治势力才会介入。”

他们的第一种设想是,由于约束因素的限制,欧洲央行新工具终将令人失望。这可能是因为附加的条件对受益的政府来说太过繁重,或者因为细节太过模糊,最终导致欧洲央行新工具(新的债券购买计划)火力太过有限

通胀压力或引发欧洲央行“灾难性”加息

目前欧洲央行还没开始加息,对比之下,美联储和全球其他央行已经在马不停蹄地大幅收水。

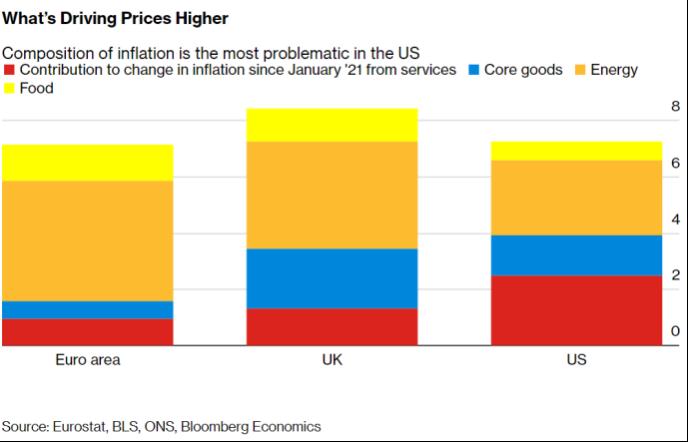

欧洲央行货币政策停滞不前的理由是,欧元区通胀主要是输入性通胀,而各个成员国国内需求仍然受到抑制。但是,如果薪酬压力起飞了呢?

瑞银集团全球经济研究主管Arend Kapteyn表示:

“眼下,欧元区的雇佣成本飞涨。我认为,薪酬压力将使通胀预期更难以下降。”

目前,大多数投资者预计,欧洲央行的存款利率不会高于1.5%太多,这与市场定价的所谓“终端利率”一致。

即使上述预期变成现实,中期前景也可能更加复杂。例如,“去全球化”以及“绿色转型”所需的成本上升还继续推高通胀。

重重压力下,欧洲央行可能会提高所谓的“不刺激经济、不限制增长”的中性利率水平,也就是全面收紧货币政策。

假如欧洲央行真的更加激进提高利率,那么意大利的融资成本将变得更难维持。彭博经济研究院警告说,哪怕利率只是提高到3%,也可能会将意大利巨额主权债务推向爆雷的境地。

曾经的欧洲央行执委候选人、比利时经济学家Paul De Grauwe则表示,欧洲央行不会见死不救。De Grauwe说:

“如果在某个时候,对抗通胀和维持稳定的欧元区金融环境之间不能两全,那么欧洲央行将首选维稳。”

意大利政局动荡加剧

意大利从未脱离政治危机的苦海,自欧元诞生以来,意大利的14届政府和10位总理都深陷其中。

直到本周,德拉基的执政联盟都一直苦于在保持经济增长和减少巨额主权债务之间取得平衡。

虽然理论上来讲,德拉基应该继续掌权到明年春天,但在意大利全国大选前争夺职位的过程中,德拉基的联合政府出现了裂痕:

以意大利前总理(2018-2021)朱塞佩·孔戴为党魁的的M5S(五星运动党)不会支持针对受能源价格飙升打击的企业和家庭的一揽子援助计划。德拉基表示,如果该一揽子援助计划得不到M5S支持,他将退出意大利政坛。但意大利现任总统塞尔吉奥·马塔雷拉(Sergio Mattarella)仍有可能要求德拉基继续留任总理一职。

即使没有提前选举,由民粹主义者掌权,由勤政者掌权、或者是由挥霍无度者掌权的新联合政府,都是有可能真实出现的。这是彭博经济(Bloomberg Economics)预测的最后一种情况。

彭博经济学家表示:

“如果民粹主义者操盘意大利政局,那么意大利新政府将无法与欧盟委员会的步调一致,期望欧洲央行对意大利主权债务危机进行干预的想法也是不切实际的。鉴于欧洲央行仍需应对通胀,结果终将是欧元区金融碎片化,并可能引发欧债危机2.0。”

出于尽快偿清债务的考量,欧盟一度要求希腊政府大幅削减政府支出。2015年,在时任总理亚历克西斯·齐普拉斯(Alexis Tsipras)民粹政府的领导下,仍未摆脱债务危机的希腊徘徊在被欧元区除名的边缘。由此可见,与欧盟对抗是危险的,因为它会限制欧盟的援助范围。

即使民粹主义并未抬头,欧盟对意大利政府“开源节流”的要求也不见得能够顺利推进。

华盛顿彼得森国际经济研究所智囊团主席亚当·波森说:

“意大利的政府支出已经是合理的水平了,并没有多少削减的空间。有别于希腊政府的是,在大多数情况下,意大利政府一直在非常积极地实现基本盈余。”

欧洲央行能否正确解决问题?

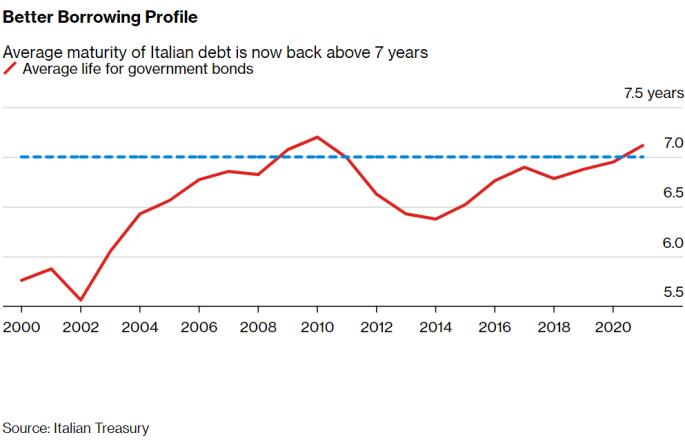

意大利还算“坚韧”:意大利的主权债务期限平均超过7年,这意味着即便主权债务危机爆发,意大利也远没有希腊那么不堪一击。考虑到欧元区第三经济体的规模和作为欧盟初创团队成员的地位,意大利与希腊的政治类别生来不同。

基于此,虎口脱险、化险为夷很可能会成为意大利主权债务危机的大结局——一如欧元23年来走过的风风雨雨。

TS Lombard全球宏观董事总经理、前英国财政部官员达里奥·珀金斯(Dario Perkins) 押注于这样一条良性的道路。珀金斯说:

“长期以来,欧洲央行第一次真正迎面解决问题。欧洲央行已经清楚地意识到,防止欧元区的各类危机是它的职责。所以我认为,前景并不像看起来那么暗淡。”

就目前而言,债市投资者似乎认同珀金斯的观点,并且对欧洲央行的回应感到放心。眼下,意大利10年期债券收益率与德国10年期国债收益率的利差已从6月中旬的240多个基点收窄至低于200个基点。

Lonergan说:“我认为欧洲央行接下来能否做出正确行动是至关重要的,实际上,欧洲央行可以从根本上解决自2008年欧元危机以来从未被关注过的问题。欧洲央行完全有能力改变意大利债券的高风险特性。”

但彭博经济研究院上述3种情形之一(或全部)成为现实的可能性还是比较高,可能是由其他威胁驱动的——例如,如果俄罗斯切断天然气供应,能源危机会导致欧元区经济出现严重衰退。波森认为,这样的前景可能真的会危及到整个欧元区,尤其是意大利。

尽管希腊、西班牙和葡萄牙等其他国家也容易受到主权债务投机的影响,但很难想象,意大利可以在这一次的主权债务危机中全身而退。且随着欧洲央行面临政治压力,除意大利以外,其他欧盟成员国政府重新审视长期存在缺陷的欧元设计的压力可能会持续加大。

彭博经济研究所的经济学家表示:

“可能只有在真正的欧债危机2.0爆发时,欧盟领导人们才会采取行动,并有可能会为欧元制定一个永久性的财政后盾。”

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐