特斯拉的超预期,越来越难

来源:格隆汇APP 2022-05-28 17:22:41

一年前的上海车展,特斯拉展台格外热闹。

一名女士身穿"刹车失灵"字样T恤,爬上特斯拉展车车顶,控诉特斯拉刹车出现问题。由此我们不难发现,特斯拉刹车质量不怎么样,车顶质量倒是不错。

从那时开始,刹车失灵成为了特斯拉绕不过去的梗,每当有车友喜提特斯拉新车,都会被问候一句:你刹得住吗?

一年后的今天,特斯拉的刹车修好了,一并修好刹车键的,还有特斯拉的股价。

进入2022年以来,特斯拉高位急刹车,股价从最高点1243美元,回落至750美元附近,跌幅40%。难怪连传奇散户廖凯原也坐不住了,呼吁特斯拉赶紧回购150亿美元,稳住股价。

特斯拉的最近一次下跌,源于马斯克对推特的交易。4月4日,美国证券交易委员会(SEC)披露的一份文件显示,特斯拉创始人、首席执行官埃隆·马斯克购入了社交媒体公司推特9.2%的股份。此举让马斯克取代VANGUARD GROUP INC成为推特公司最大的外部股东。

从那天起,特斯拉股价一路下挫。一起暴跌的还有美股一众成长股,比如SE、TDOC、SNAP等等,事实证明这些明星股都在裸泳,股价跌了70%,还能再跌80%。

那么作为过去两年美股牛市发动机,科技股总龙头的特斯拉,股价到底会跌到哪里?

01

推特闹剧

回顾这次压倒特斯拉的推特闹剧,主要有几个节点:

1、 3月底,马斯克9.2%推特持仓曝光,推特邀请其加入董事会;

2、马斯克拒绝,发文全盘收购,推特大惊,提出毒丸计划;

3、马斯克应战,提出440亿美元报价,开始减持特斯拉股票;

4、推特表示,人傻,钱多,速来;

5、马斯克以虚假用户超过5%为由,停止收购;

细心的网友应该可以发现,双方一拉一扯之中,马斯克股票减持了,钱到手了,收购推特?还要再想一想。

俗话说,看一个人,不要看他说了什么,要看他做了什么。推特交易还会不会继续,暂时没有结论,但对此笔者有些大胆想法(仅代表个人看法)。

首先,从马斯克的过往经历来看,其真正的并购从来不拖泥带水,比如SolarCity,比如电池技术公司Maxwell;

其次,从第一性原理出发,地球人都知道,马斯克的目标是征服火星,收购推特似乎提供不了帮助。从财务上看,推特只不过是一个年营收50亿美元,常年亏损的社交平台。

花440亿美元?足够让SpaceX发射800次猎鹰9号火箭了。

最后,对于马斯克这种成本管控大师来说,收购推特实在不符合经济效益。为了节约成本,马斯克可以将外购电池改为自研,那为什么推特要花440亿美元收购?对于马斯克这种顶级软件工程师,本身又有着巨大影响力,自研一个可能更快,比如去年爆火的clubhouse。

种种论据显示,马斯克收购推特,多半只是嘴炮,那么他这样做的目的是什么呢?

我们不妨反过来想,发射火箭需要什么?钱。怎么赚钱最快?减持股票就能有40亿美元,这可比特斯拉成立十多年以来的利润都多。

确实,要说赚钱,做什么都不如割韭菜来得快。

高位,减持,这种在大A普通得不能再普通的套路,居然被马斯克包装得如此清新脱俗,不愧是把自家跑车射上太空的男人,果然是高。

02

看不懂的估值

随着特斯拉股价下跌,不少减持的新闻也陆续出现。

比如特斯拉死多头木头姐,今年以来多次减持,目前其第一重仓股已不是特斯拉;英国资管巨头,长期持有特斯拉的Baillie Gifford一季度减持98.7万股。为什么大家都集中在这个时间点减持特斯拉?

也许是特斯拉实在太贵。

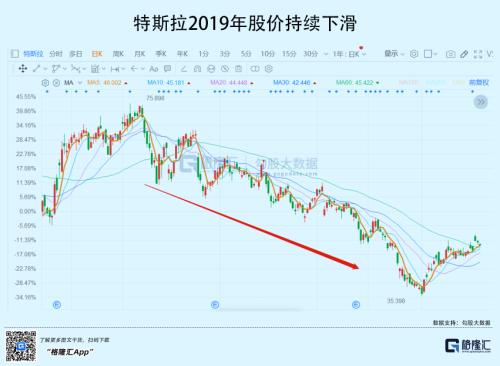

其实就在三年前,特斯拉还是华尔街空头狙击的对象。2019年1月18日,特斯拉受到利润下滑、裁员、现金流紧张的消息影响,股价一天下跌12%,并且在后面的5个月持续下跌。

市场开始看空特斯拉,有人说马斯克不靠谱,吸大麻,不值得托付;有的说特斯拉产品不行,Model Y会失败,特斯拉最后会破产。

不过还好,特斯拉的汽车销量还是靠谱的。随着上海工厂投产,Model 3和Model Y成为爆款,汽车交付从36.8万辆上升到93.6万辆,股价也开始回升,从2019年低谷上来涨了足足26倍。

这时候华尔街又开始花式估值,有把现金流折现到2050年的,有算上火星业务的。最敬业的还要数木头姐,秀了一波蒙特卡洛估值模型,硬生生将特斯拉拆解出十几种情况,并且给出了不同的概率,最后得出目标价可能是7000美元。

从这时候起,特斯拉的估值,是越涨越让人看不懂。

大家可以问问身边的朋友,相信没几个能说清楚特斯拉是怎么估值的;假如你去咨询相关专家,一定会被投以鄙夷的眼光:

别问,问就是特斯拉是软件/能源/操作系统/XX公司,不能用传统估值。

确实,股价都涨成这样了,我不喊两句"特斯拉好耶",仿佛我才是那个傻子。

03

市场如何看特斯拉?

华尔街的这套玩法,在流动性泛滥的时候没有毛病,但是随着美联储货币收紧,连Meta、NETFlix这些绩优股都闪崩的现在,我们好像真的有必要搞清楚,特斯拉到底值多少钱?不妨先来看看大投行是怎么定价的。

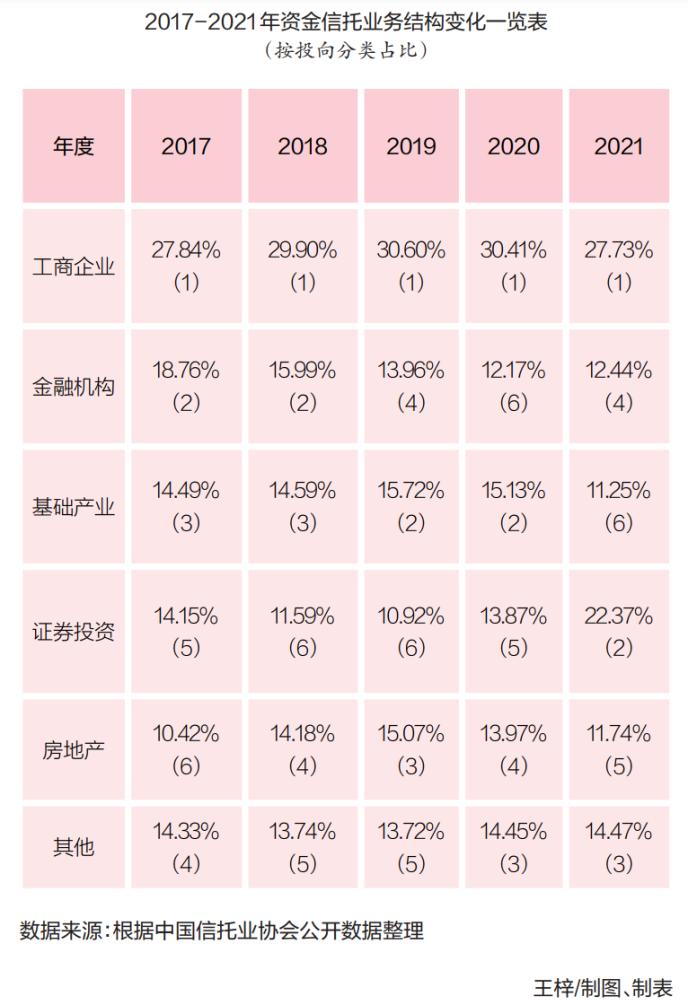

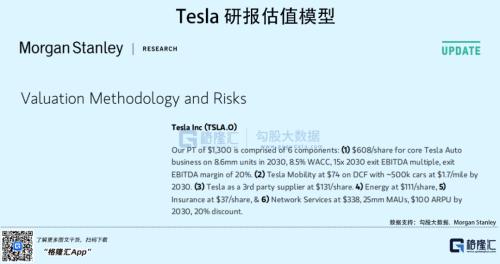

根据各个投行的研报,特斯拉的一致性评估价格大概在1200-1300美元/股,摩根士丹利在5月13日发布了一份名为《Time to Revise Global EV Forecasts Down? 》的报告,其中介绍了对特斯拉的估值模型。

报告提出特斯拉的目标价格是1300美元,市值的组成主要有六个部分,分别是:

1、汽车销售业务,6286亿美元,预计2030年销售量为860万辆;

2、自动驾驶车队业务,765亿美元,预计2030年规模为50万辆;

3、第三方供应链业务,1354亿美元;

4、能源业务,1147亿美元;

?5、保险业务?,382亿美元;

6、互联网业务,3500亿美元,2500万MAU,100美元的ARPU;

报告做得很细致,基本把特斯拉能想到的各种业务,都进行了定价。不光报告写得好,估值也给得很大胆。

比如说互联网业务,仅仅2500万的月活跃用户,100美元的ARPU,就给出了3500亿美元的估值,要知道20亿用户的Meta,现在的估值也仅为5000亿美元出头。

即使是使出了洪荒之力进行估值,特斯拉的2030年目标价也仅仅是1300美元,距离现价一倍空间,和去年高位相差无几。

这个表格可以看得更清楚,投资特斯拉,你要希望他成为全球汽车龙头,脚踩宁德时代(行情300750,诊股)等一众供应链对手,同时在互联网、能源、保险多个领域有所建树。

就这样,也才仅仅是一倍的投资回报。

赔率似乎有点太低。

04

业务还能超预期吗?

或者我们先不用看太远,先看看未来两年的汽车销售业务。

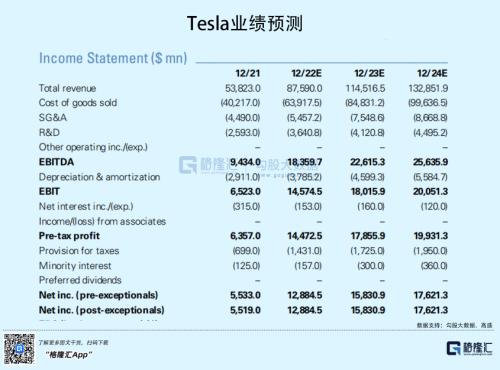

按照高盛的预期,特斯拉在2022年和2023年分别销售145万和184万辆汽车,对应的营收是875.9亿美元和1145.16亿美元,EBITDA是183.59亿美元和226.15亿美元,税后利润是128.84亿美元和158.3亿美元。

按照最新的市值,特斯拉22年和23年的市盈率分别是50倍和41倍,虽然不是贵到离谱,但也绝不便宜。再考虑未来两年的营收增速仅为13%和15%,在现在的风险偏好环境下,估值要回调,也是有空间的。

看完估值,我们再来看销量。

2022年的销量预期是145万辆,这个目标不难达到。Model 3和Model Y自推出以来,销售量不断攀升。去年在北美的销售量合计35万辆,今年在中国也分别稳定在3万辆和3.6万辆,按照这个销售量,完成销售目标问题不大。

但是,我们还要考虑一个点:竞争格局。

汽车行业是一个完全竞争市场,竞争激烈。一般来说,一款车型在上市一段时间就会达到峰值,然后慢慢衰减。为什么?因为竞争对手很快会推出更好、更便宜的产品,形成后发优势,汽车厂商的竞争会变成一场马拉松比赛,考验的是产品迭代的能力。

从产品计划看,特斯拉的在售车型今年并不会有大改款,新产品主要聚焦在更低价的车型和皮克Cybertruck上;与之形成鲜明对比的是,今年国产新势力车型将会迎来爆发,比如比亚迪(行情002594,诊股)的海洋系列、蔚来的ET7/ET5、理想的L9、小鹏的G9,还有岚图、极氪等等。

和欧美的大众ID.3、雷诺Zoe之流不同,特斯拉在中国的竞争对手,可是一个比一个猛。

你要续航,蔚来的ET7续航达到1000km;

你要动力,比亚迪汉百公里加速3.9秒;

你要智能化,理想给你堆上5块屏幕;

不吹不黑,单看配置,被吐槽是"毛坯房"的特斯拉,完全比不上内卷堆料的国产车。

我知道这时候有人要跳出来了:谈配置就low了,特斯拉的核心竞争力,是软件,自动驾驶才是它的灵魂。

有多少人是看软件买的特斯拉,我们没有数据,但是国外有媒体进行过大型调查,特斯拉镇店之宝全自动驾驶(FSD)套装,激活率仅为11%左右。那么我要问了,没有了自动驾驶的特斯拉,和咸鱼有什么区别?

身体还是最诚实的,特斯拉到底是不是信仰?销售量会有答案。

总体来看,特斯拉过去两年的成功,在于将优秀的产品,从美国拓展到全球,吃到了电动车渗透率提升的红利;

未来渗透率要进一步提升,红利越来越少,竞争对手又一个个如狼似虎,再加上通胀紧缩的环境,业绩要超预期,怕是越来越难。

05

结语

毫无疑问,特斯拉是一家伟大的企业。我最看好的是机器人(行情300024,诊股)业务,这个有可能在未来重塑我们的整个世界体系。大家可以想象一下,我们国家的核心竞争力是人口红利,制造成本低廉。假如有机器人呢?国家间的比较优势可能不存在了。

不过从短期股价的角度去看现在的特斯拉,暴跌之后,依然没有安全边际。

未来几年,特斯拉要保住股价,Model 3和Model Y需要卖得更多,同时推出更多的新车型,应对对手有力的竞争,然后在保险、能源、互联网多个业务高歌猛进。

超预期,也许是越来越难了。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐