大曝光 “专业买手”最新重仓这些公募基金(附名单)

来源:中国基金报 2021-01-24 18:22:45

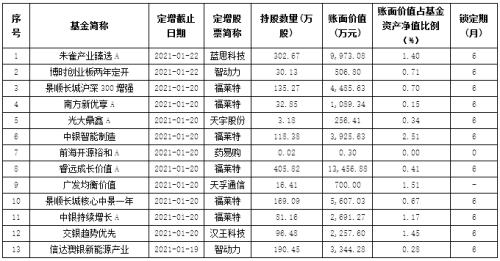

目前公募基金2020年四季报已经披露完毕,权益类基金当季重仓股也悉数浮出水面。在“炒股不如买基金”的呼声越来高涨之时,投资者在数千只基金中进行“择基”的难度也在加大。对基民来说,FOF基金组合所配置的公募产品也能在某种程度上指引他们的投资方向。

2020年末,作为“专业买手”的公募FOF青睐哪些基金产品?基于FOF基金四季度末的重仓基金统计数据,记者分别梳理出公募FOF持仓市值靠前的主动偏股型基金、“固收+”基金、纯债基金、指数型基金及QDII基金,供大家选基参考。

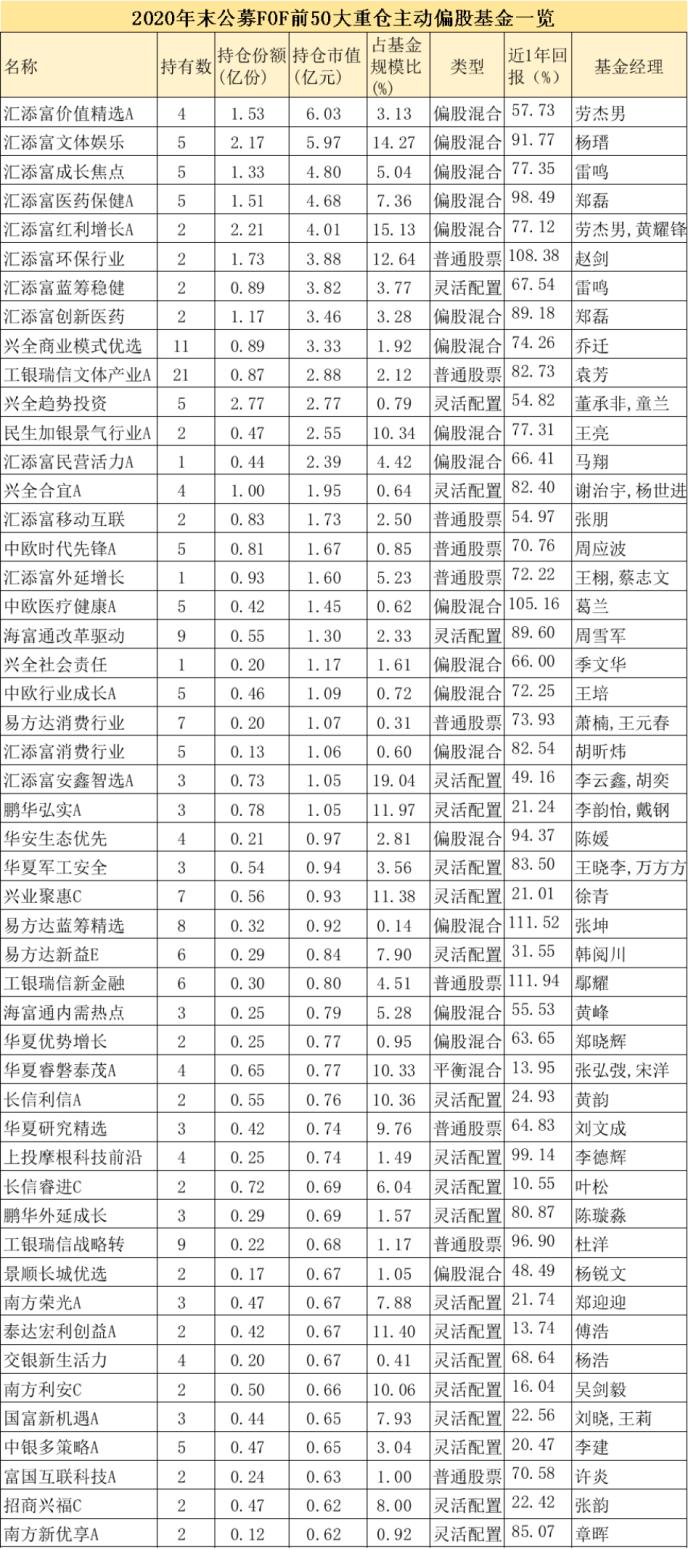

前50大重仓主动偏股基金

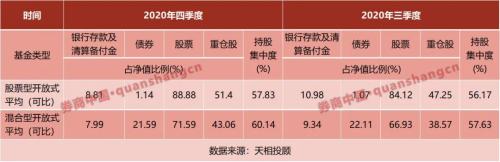

在权益资产方面,去年末FOF基金大多股票仓位积极,主要以稳健回报配置的投资思路,中长期衡量和筛选业绩回报优异的基金,同时积极布局周期、新能源、医药、军工、中游制造、科技等行业的龙头企业,把握极致龙头跃升中的结构性投资机会。

据Wind数据统计,截至去年四季度末,公募FOF重仓持有348只主动偏股基金,数量在所有674只被FOF重仓的基金中占比超过一半。总体来看,FOF选取的基本上都是各家基金公司旗下绩优基金经理掌舵的主动偏股头牌产品。

这300多只重仓主动偏股基金来自55家公募,易方达旗下多达26只基金被FOF重仓持有,广发基金以24只产品被重仓紧随其后,中欧基金旗下22只产品被FOF重仓,排名第三。另外,南方、汇添富、富国、华夏、国泰、工银瑞信等基金公司旗下主动偏股产品也比较受到同业认可,各家旗下分别有10只以上主动偏股产品被FOF重仓持有。

按持仓市值来看,汇添富基金旗下基金占据FOF重仓偏股基金的前8席。从重仓持有的FOF来看,重仓这8只基金的FOF多同属于汇添富基金管理的产品,显示出该基金公司倾向于配置“自家产品”,也由此推高了对这些基金的持仓市值。

其中汇添富价值精选A被FOF基金重仓持有6.03亿元,成为FOF第一大重仓偏股基金。该基金由劳杰男管理,四季度主要通过行业和风格资产的相对均衡构建投资组合:一方面从 PBROE 体系出发精选偏价值类型资产中的优质个股,包括优质的银行、保险、资本品、化工材料等标的;另一方面,在科技、医药、消费等成长型赛道中,对投资标的的增长的持续性和确定性更为关注。

按持有FOF的数量看,由袁芳管理的工银瑞信文体产业A无疑为最受欢迎的主动偏股基金,四季度末获得21只FOF重仓股持有,包括银华、泰达宏利、华夏、汇添富、工银瑞信等公司旗下多只养老FOF,以及富国智诚精选3个月、新华精选成长主题3个月等多只非养老类FOF,持仓市值合计2.12亿元。乔迁管理的兴全商业模式优选则获得来自海富通、易方达、广发等公司的11只FOF重仓,同样受到同业青睐。

此外,海富通改革驱动、工银瑞信战略转型、易方达消费行业、兴业聚惠C等也获得较多FOF基金重仓配置。

从业绩表现来看,截至1月22日,FOF前50大重仓主动偏股基金近1年来斩获64.35%的平均收益率,部分产品涨幅翻倍,显示出FOF较强的选基能力。

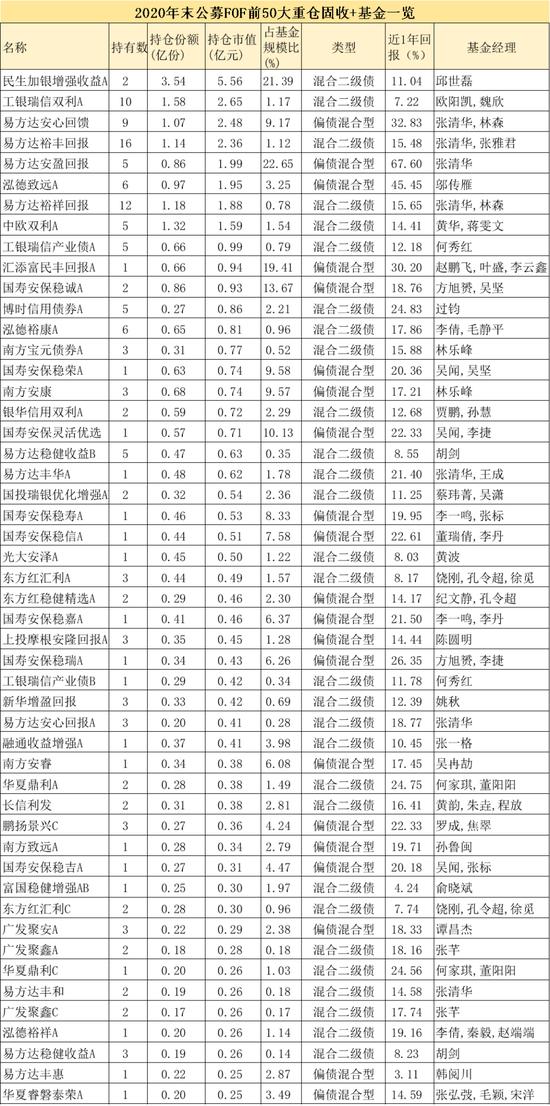

前50大重仓“固收+”基金

去年四季度市场整体震荡上行,“固收+”策略凭借能攻善守的特色,逐渐受到热捧。作为“进可攻、退可守”的稳健属性产品,FOF基金同样积极配置包括二级债基、偏债混合基金在内的“固收+”产品,且多由精兵强将管理。

据Wind数据统计,截至去年四季度末,公募FOF重仓持有29家公募旗下的92只固收+”基金。其中易方达基金、国寿安保基金上榜产品最多,分别有11只固收+产品进入FOF重仓之列。

按持仓市值看,邱世磊管理的民生加银增强收益A是公募FOF第一大重仓固收+基金,持有市值达5亿元以上。截至四季度末,民生加银康宁稳健养老、民生加银卓越配置6个月两只基金分别持仓2.27亿元、3.29亿元,占基金净值比3.25%。该基金近一年回报11.04%,业绩居同类中上游水平。

FOF基金对工银瑞信双利A、易方达安心回馈、易方达裕丰回报3只基金的持仓市值也比较多,均超2亿元。值得注意的是,由张清华、张雅君管理的易方达裕丰回报四季度末获得16只FOF基金重仓,持有基金数位列固收加基金榜首。

截至1月22日,近一年以来FOF重仓持有市值最大的50只固收加基金平均涨幅18.06%,悉数斩获正回报。

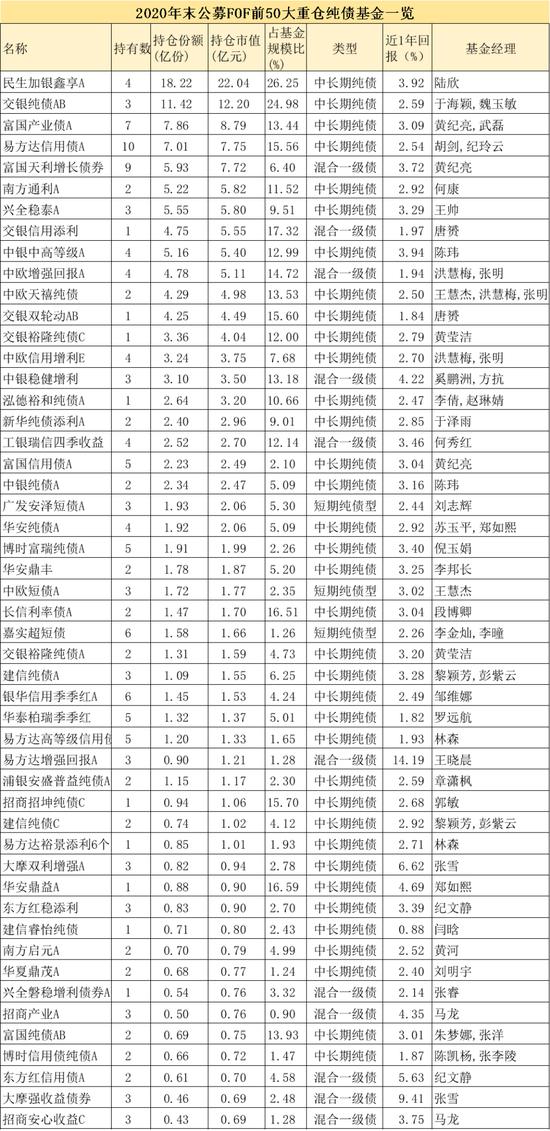

前50大重仓纯债基金

FOF基金今去年整体运作平稳,多数基金权益仓位在逐渐提升的同时,纯债基金也是其配置的重点之一。

据Wind数据统计,截至2020年末,公募FOF尤其是偏债和平衡混合型FOF整体重仓持有125只纯债基金,涉及45家基金公司,其中中长期纯债基金88只,混合一级债基27只。

尽管四季度FOF对其持仓份额减少2.88亿份,陆欣掌舵的民生加银鑫享A仍然以22.04亿的持仓市值位居公募FOF第一大重仓纯债基金,同时该基金也是所有类型基金中的公募FOF第一大重仓基金。四季报显示,民生加银旗下两只FOF及浦银安盛基金旗下一只FOF大量重仓持有该基金。

交银纯债AB获FOF重仓持有12.2亿元,除交银安享稳健养老外,长信颐天平衡养老FOF、民生加银卓越配置6个月以及民生加银康宁平衡养老均重仓该基金。

尽管过去一年债市在各类资产中表现不佳,FOF前50大重仓纯债基金均取得正回报。其中王晓晨管理的易方达增强回报A斩获14.19%的区间涨幅。

去年四季度,易方达增强回报A维持了中性的杠杆水平,债券仓位方面主要以中短期限的中高等级信用债为主,积极根据市场情况进行利率债波段操作;股票仓位方面,保留的股票仓位旨在承受一定波动的前提下获得长期超过债券的回报;可转债仓位方面,主要持有流动性较好的大盘转债。从各类资产的贡献度来看,权益资产为组合贡献了较多的正收益。

前20大重仓指数基金

伴随着养老金入市以及FOF的大力发展等,指数基金作为底层配置工具越来越受到重视。截至去年末,FOF基金重仓持有37只股票指数基金。

从持仓市值前20的基金来看,以新能源、军工为代表的大制造板块相关基金、以资源品、银行为代表的顺周期板块相关基金、跟踪沪深300、上证50的宽基ETF产品获得公募FOF青睐。

作为FOF去年末第一大重仓指数基金,过蓓蓓管理的汇添富中证新能源汽车产业A近一年涨幅高达113.63%,将该基金作为第五大重仓基金的汇添富聚焦价值成长FOF借此获益颇丰。

整体来看,公募前20大重仓指数基金近一年平均收益率达52.92%,大幅跑赢同期沪深300等主流市场指数。

前5大重仓QDII基金

根据2019年基金四季报,报告期中大多产品仓位积极,部分基金涉猎港股基金,同时通过黄金、海外资产等分散投资风险,重仓持有一些投资于海外的QDII基金。

权益市场或将震荡向上

警惕部分板块估值极端泡沫化

多炜FOF基金经理也在四季报中表达了对2021年1季度市场的看法。展望一季度行情,平安盈丰积极配置三个月持有基金经理代宏坤认为权益市场将维持震荡向上的走势,风格上继续看好偏价值型基金,成长风格基金在短期反弹后或继续承压。重点关注顺周期、低估值、消费板块,医药、科技板块在反弹后调整的压力较大。

代宏坤表示,可以预期在未来一段时期内,国内经济保持恢复的势头,通胀压力不大,政策保持延续性,市场流动性充裕。同时要注意到,目前不同板块的估值分化严重,相对低估值

的顺周期、金融板块安全性更好,部分板块估值处于历史高位,市场仍然呈现出结构化行情,板块轮动加快。

展望明年一季度,前海开源裕泽基金经理杨德龙认为流动性推动的结构性牛市仍将继续。同时,时刻关注某些板块市场估值极端泡沫化的时点,注意及时撤退,力争减小基金净值回撤。

上投摩根尚睿混合FOF基金刘凌云表示,展望未来,经济明确复苏是驱动市场的主因,在疫苗的利好刺激下,经济复苏预期加强,全球风险偏好均有所提升。开年市场流动性相对充裕,公募基金发行回暖有望为市场提供增量资金。经济复苏叠加通胀预期,低估值顺周期板块配置价值相对更高。

与此同时,科技仍是配置的主线,新能源、电子等行业将继续受益于景气度提升和增量资金的流入。流动性边际转向,利率债出现反弹,短端下行更多,期限利差修复到位,短期可能反弹已经到位。目前债券收益率处于高位,中长期看债券仍具有较高的配置价值。

发达市场方面,刘凌云认为债券收益率处于低位,随着经济复苏,利率走高概率增大,海外发达市场债券面临较大的回调风险。疫情对REITs的基本面影响较大,随着疫苗接种,疫情影响趋弱,在经济复苏的背景下,REITs凸显配置价值。美元持续走弱,进一步推升大宗商品价格上升,通胀预期利好黄金。

民生加银康宁稳健养老一年基金经理于善辉认为,虽然估值扩张比较困难,但围绕企业盈利改善的主线,依然能够挖掘出超额收益的标的。

“我们倾向于认为2021年一季度主动权益基金依然有较为明显的超额收益机会,值得重点配置;债券市场亦处于可配置区域,适合于稳定收益的投资者适当布局。细分资产选择上,我们将围绕十四五规划、竞争格局改善的行业、盈利能力兑现良好的标的等视角,积极布局周期、新能源、医药、军工、中游制造、科技等行业的龙头企业。”于善辉表示。

维持中性偏积极大类资产配置比例

保持组和弹性

对于接下来的组合投资操作策略,多位FOF基金经理也表达了自己的看法。总结而言,基金经理将保持组和弹性,积极把握权益市场机会。

广发锐意进取3个月持有基金经理陆靖昶表示,该基金核心配置以风格均衡的基金品种为主,配置的成长风格基金品种 以周期成长类为主,后期将优化持有的基金品种结构,通过增加低相关性策略资产以 进一步分散风险。

投资策略上,将通过权益基金品种的优选、风格选择和行业动态配置,以实现长期超越市场权益基金的平均回报率;按照中长期战略和战术的需求, 精选主动基金品种,适度配置被动基金品种以调节本基金的风险。

汇添富养老 2040五年持有基金经理蔡健林、李彪则认为,考虑到美元全球放水仍未停止,在全球经济回归正常化之前,全球范围内的流动性仍将保持宽松,在此背景下全球的“核心资产”价格都可能出现一定的泡沫化。因此对于质地真正优异的“核心资产”,组合还是要增加配置。

作为FOF组合,该基金会进一步精选个股能力突出且组合管理能力较强的基金纳入组合,在持续获取超额收益的同时有效规避国内货币政策正常化可能带来的投资风险。

工银养老2035基金经理蒋华安认为,今年宏观数据和市场表现的波动性有望加大,不确定性较高,战术性动态配置的重要性可能高于2019和2020年,将以战术α和择股(基)α去弥补β空间有限的不足。A股仍以结构性机会为主,景气上行板块是超额收益主要来源。债券市场将以震荡为主,关注可能出现的战略配置机会,届时可大规模买入持有长久期债券(基)。

南方合顺多资产A郑铮认为,FOF产品是一种投资基金的公募基金,从基金选择看有两种思路,一种思路是投资被动基金来执行投资观点,另一种思路是投资不同投资框架的主动管理基金实现组合管理。前者既需要丰富多样的被动基金作为可选标的,更要求 FOF 基金经理具有完备的投资框架,然而,如果具备成熟完备的投资框架,在当前以散户为主的资本市场参与者结构下,精选个股将会取得更好的收益,投资被动基金就并非最优选择。

海富通稳健养老混合FOF基金经理朱赟直言,“在国家科技战略和扩大内需两条方向上,有业绩支撑及基本面确定性高的个股得到资金的进一步追捧,国内股票市场机构占比持续提升,个股分化继续。产品运作上,我们侧重成长性和业绩高确定性的基金品种配置。期间产品保持一贯定位,紧跟基准通过优选长期风格稳定的偏股型基金力争获得长期稳健的权益市场回报。”