展望2021:信托业已处于转型发展的关键时期

来源:金融界网 2021-01-12 12:22:32

2020年是信托业发展历史上极不寻常的一年。面对新冠肺炎疫情的持续影响,信托业克服了经济增速放缓、国际环境日趋复杂等困难,在监管部门持续压降通道规模、融资类信托规模以及房地产信托规模的要求下,积极谋求转型发展。展望2021年,外部环境依然复杂严峻,信托业的转型发展已处于重要的关键时期。

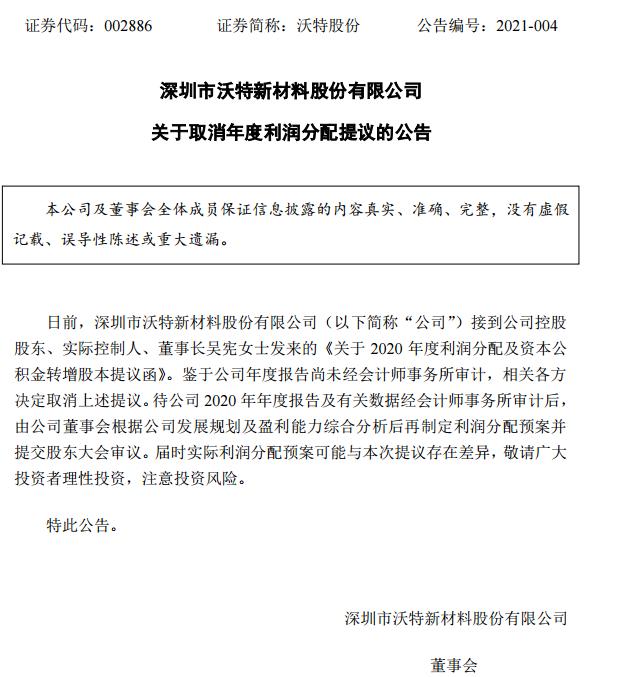

一、信托行业转型的时间窗口已相对明确

一是监管对行业转型的要求已经明确。2020年8月,央行宣布资管新规过渡期延长至2021年底,信托公司资金信托业务对照资管新规进行整改的时限也相应延长。此外,《信托公司资金信托管理暂行办法》和《信托公司资本管理办法》预计也将在2021年正式出台。新的监管政策对信托公司集合融资类信托、交易对手集中度、固有资金投资信托计划比例以及关联交易等方面均提出了严格的指标要求,一旦正式发布实施,信托公司将面临刚性的转型压力。

二是融资类信托的收入贡献难以长期持续。尽管自2018年以来信托行业管理的资产规模持续下降,但融资类信托仍是信托公司的重要收入来源。融资类信托项目的存续期一般在两年左右,在监管部门要求压降融资类信托规模的形势下,存续的融资类信托仍可为信托公司贡献一定收入,2021年信托行业的收入基础预计仍有一定支撑,但这种支撑难以持续。因此,2021年将是信托公司加快转型布局、加大转型投入、加速转型步伐的重要时间窗口。

二、信托业务转型的主要方向已较为清晰

从监管导向和行业实践来看,信托业务的转型方向逐步清晰,主要集中在以下四个领域。

一是证券投资信托。信托公司开展证券投资信托,更能体现“受人之托、代人理财”的受托人定位,能够发挥资金募集和资产管理优势支持资本市场发展,能够解决融资类业务潜在的“刚性兑付”问题,符合监管导向和市场需求。此外,未来集合证券投资信托规模将会与集合融资类信托规模挂钩,这也导致信托公司将证券投资信托作为重要的业务转型方向。目前证券投资信托占资金信托的比重还比较小,2020年3季度末其占比仅为12.84%,但规模同比增长12.95%。从市场格局看,已有少数信托公司在证券投资信托领域形成了明显的领先优势,形成了专业的投资管理和受托服务能力;而多数信托公司近两年才开始投入布局,发展任务较为艰巨。

二是股权投资信托。信托公司开展股权投资信托有两方面的业务基础。一方面,信托公司长期以来在工商企业、房地产等领域的深耕,积累了一定的资源和能力基础,尤其是在房地产领域,已有多家信托公司开展了真实的房地产股权投资。另一方面,部分具有实业股东背景的信托公司,依托股东专业实力,可以在某些特定领域开展股权投资业务。信托公司的股权投资业务期限相对较长、信托报酬率相对较高,其中集合类股权投资信托也具有“分母”的功能,将成为信托公司在转型期可以实现较高收入贡献的重要业务方向。

三是资产证券化。资产证券化业务可以有效盘活存量资产,降低融资成本、拉长融资期限,在经济内循环中可以起到积极的促进作用。随着市场的逐渐扩大,资产证券化业务对信托公司的价值也在持续提升。从规模效应看,尽管单笔资产证券化的信托报酬率较低,但如果做大规模、做长期限,仍然可以贡献较为可观的信托报酬。从收费水平看,信贷资产证券化由于竞争激烈,信托报酬率长期处于极低水平;但企业资产证券化的信托报酬率相对较高,此外还可以通过产品设计、承销、投资等多种方式提高业务价值。因此,规模化开展资产证券化业务,提升资产证券化业务价值,也将成为信托业务的重要转型方向。

四是家族信托等高端财富管理业务。财富管理业务是信托公司多年来重点发展的重要业务,但多数信托公司的财富管理业务长期停留在产品发行的层面,信托在财富管理领域的制度优势尚未被充分激活。家族信托是引领信托公司财富管理业务向高端升级的重要业务类型,被监管部门认定为服务信托,不属于资管新规和资金信托新规的管理范畴。信托公司开展家族信托业务,不仅满足了高净值客户对财富保护、传承、管理的需求,而且可以实现长期稳定的信托报酬。此外,家族信托期限较长,在资产配置方面可以有更多选择。因此,家族信托也将成为信托公司服务客户、获得稳定收入的重要业务转型方向。

三、信托公司转型的市场基础已初步具备

从信托市场发展的现实条件来看,信托公司转型的基础已经初步具备。首先,委托人需求的变化引导了信托公司的转型。一是市场上委托人的资金长期配置需求在增加,例如:保险资金加大另类投资力度、配置信托资产的趋势较为明显;家族信托委托人对资产的长期回报需求较为明确。这些都引导信托公司在转型过程中要提高长期的资产管理能力,为信托公司开展相对长期的股权投资业务提供一定基础。二是浮动收益类产品得到了委托人的更多认可,由于融资类信托潜在风险不断提升,同时资本市场处于阶段性行情,证券投资类信托产品的发行情况好于预期。三是超高净值个人客户的综合财富管理需求持续增长,为家族信托、保险金信托等业务发展提供了良好市场基础。

其次,信托资金需求方的变化支撑了信托公司转型。在“去杠杆”的大背景下,从房地产领域来看,受到“三道红线”约束的房地产企业难以持续扩大负债,对资金的需求将更多地体现为股权投资、资产证券化等多种方式;地方政府由于债务管控要求,以往的信托融资方式向城投债投资的方式转变;工商企业对信托金的需求方式也更加多元化,供应链金融、资产证券化、股权投资等方式得到了更多运用。这些变化都支撑了信托公司的业务转型。再者,信托公司在转型业务领域已有一定实践,已具备复制推广基础。在证券投资信托领域,信托公司已经形成了较为成熟的业务模式,领先公司在自主型和受托型证券投资业务方面已经具备了较高的专业能力。在股权投资领域,房地产股权投资信托产品持续推出,其他领域的股权投资业务也有一定探索。在资产证券化领域,业务模式相对成熟,监管规则非常明确,信托公司近年来的实践经验也日益丰富。在家族信托领域,尽管完全实现主动管理的家族信托实践较少,但以事务管理为主的家族信托已经实现了批量化落地。

四、转型过程中的竞争格局将有所调整

信托行业转型的过程也是竞争格局调整的过程。可以看到,提前布局、转型相对较早的信托公司已经取得了一定的竞争优势。一是体现在信托资产规模方面,尽管监管部门持续压降通道业务、融资类和房地产信托规模,但通过发展证券投资信托、资产证券化等业务反而提升了信托资产规模,提高了市场地位。二是体现在收入结构方面,证券投资、股权投资等资产管理业务,以及资产证券化、家族信托等服务信托业务,其信托报酬主要体现为管理费收入,有助于对公司收入形成长期、稳定的支撑。三是体现在风险方面,投资类信托和服务信托均不存在“刚性兑付”问题,公司的新增风险压力整体较小。

对于转型布局较晚的“后发”信托公司而言,需要面临更为激烈的市场竞争。如何在竞争中赢得市场,“后发”的信托公司可以从以下四个方面入手:一是优选重点方向,结合公司发展实际制订阶段性转型发展策略,在资源有限的情况下优先支持重点的转型业务;二是迅速扩大规模,充分调动业务团队的积极性,在短时间内尽快形成规模和品牌效应,为业务转型率先打下基础;三是提升资源投入,在审批效率、人才团队、信息系统、考核激励等方面给予充足支持;四是提高专业能力,在业务实现一定规模的基础上提高质量,逐步打造以专业能力为基础的核心竞争力。执笔人:和晋予宏