简析“15号文”对信托市场可能产生的影响

来源:中诚信托 2021-08-09 12:27:07

热点研究

简析“15号文”对信托市场可能产生的影响

近日,银保监会下发了《银行保险机构进一步做好地方政府隐性债务风险防范化解工作的指导意见》(以下简称“15号文”)。15号文共六章二十六条,主要是重申严禁新增隐债、妥善化解存量隐债、强化风险管理等监管要求。尽管15号文整体来看为原有监管要求的延续和对银行保险机构落实好监管要求的敦促,但其对信托业的发展尤其是基础产业信托业务的开展可能会产生较大影响。

影响范围:融资类基础产业信托业务将受到主要影响

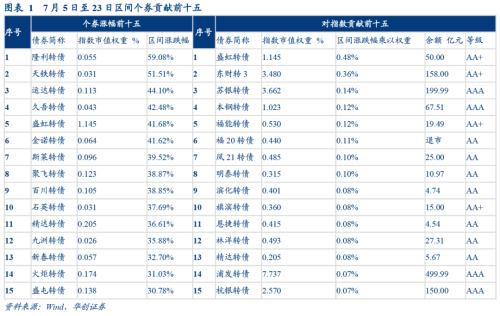

一是部分融资类基础产业信托属于15号文的规范对象。据相关规定,地方政府隐性债务一般是指地方政府、国有企事业单位、直属机构等,在法定政府限额以外直接举借、或承诺以财政资金偿还及违法提供担保等方式举借的债务。按照地方政府隐性债务的规定,部分融资类基础产业信托属于地方政府隐形债务的范围,因此在此次15号文的规范范围之内。根据中国信托业协会数据,自2013年底以来,基础产业信托规模已持续多年保持在2万亿以上。截至2021年一季度末,资金信托中基础产业投向规模余额为2.32万亿元,规模占比达到14.51%。预计该部分业务未来将受到15号文的持续影响。

二是基础产业信托规模较大和占比较高的信托公司可能受15号文影响较大。从业务存量规模和占比来看,据62家信托公司披露的年报数据,部分信托公司基础产业信托规模较大且占比较高。截至2020年底,基础产业信托存量规模超过500亿元的信托公司共有16家,其中有6家信托公司存量规模超过1000亿元;部分信托公司基础产业信托规模占比较高,截至2020年底,基础产业信托存量规模占比超过20%的信托公司共14家,其中6家超过30%,1家甚至超过75%。

从经营业绩来看,部分信托公司基础产业信托营业收入贡献占比较高。根据62信托公司披露的2020年年报,基础产业信托规模较大的信托公司,信托业务收入排名也较为靠前。在当前行业转型的大背景下,15号文对这些信托公司的影响也值得关注。

影响程度:基础产业信托展业难度与风险程度将有所提高

一是未来基础产业信托业务的展业难度将加大,行业基础产业信托业务规模或将逐渐下降。按照15号文的要求,严禁新增地方政府隐性债务,意在从源头控制隐形债务增量,未来融资平台的新增融资,需按照市场化原则合规审慎开展。15号文提出不得以任何形式新增地方政府的隐性债务,并明确要求不得通过理财、信托等方式违规向融资平台提供融资或绕道置换不符合条件的隐性债务。目前信托公司本身因监管要求已经在持续压降融资类业务,叠加15号文的影响,未来基础产业信托增量业务的开展将更加困难。据媒体报道,15号文下发后,已经有不少信托公司暂停了非标基础产业信托业务,部分信托公司甚至已募集的资金也因融资主体或担保主体涉及地方政府隐性债务而退款。同时,随着存续业务的陆续到期,未来全行业基础产业信托的规模或将下降。

二是存量基础产业信托业务的风险程度将有所提高。大部分地方政府融资平台筹集资金的最终用途为地方公共事业、城市建设等,自身经营性现金流难以覆盖投资支出,因此严重依赖借新还旧和滚动融资的外部负债。对于对非标依赖程度较大的区域城投来说,如果非标借新还旧难以接续,可能会出现融资不畅导致的流动性风险,部分主体还可能会产生一定的风险暴露。此外,近年来信托公司涉猎的底层资产涉及地方政府隐性债务的非标转标及相关资产支持证券投资等,也应警惕相应的业务风险。《财政部关于坚决制止地方政府违法违规举债遏制隐性债务增量情况的报告》中明确提出坚决中央不救助原则,要求做到“谁家的孩子谁抱”,坚决打消地方政府认为中央政府会“买单”的“幻觉”,坚决打消金融机构认为政府会兜底的“幻觉”,此次15号文也再次明确“打消财政兜底幻觉”。不过,按照15号文“妥善化解存量地方政府隐性债务”的要求,尤其是要“优先化解期限短、涉众广、利率高、刚性兑付逾期强的债务”,融资类基础产业信托业务发生大规模风险暴露的概率较低。

三是对涉及较大地方政府隐性债务业务规模或较高地方政府隐性债务业务规模占比的信托公司来说,可能会因为15号文的严格执行而严重影响传统业务的开展,同时存量业务的风险程度可能也会快速上升,经营业绩将因此受到较大影响,转型的压力也会更大。

影响对策:积极推进基础产业信托发展模式转型

一是业务模式转型。受15号文和近年来监管压缩融资类业务的影响,未来融资类基础产业信托的开展,要求信托公司选择市场化经营的、不涉及隐性债务的地方政府融资平台,根据主体实际经营或用款项目的具体情况,科学评估融资平台公司的负债情况和偿债能力,但实际上该类低风险业务留给信托公司的空间极小。为此,未来基础产业信托的拓展,或将从“融资转投资”和“融资转服务”两种模式发力。融资转投资方面,信托公司将通过股权投资、债券投资的方式服务于融资平台的资金需求,通过承担更高的风险匹配较高的资金成本,或通过承担较低的风险匹配较低的资金成本。融资转服务方面,一类方式是加大资产证券化业务的开展力度,并积极争取参与公募REITS的业务,另一类方式是向城市运营服务商转型,该类业务难度大、毛利低,但市场潜力大,且金融机构在该领域的入局者尚少,提前转型的机构将拥有一定的先发优势。

二是风控模式转型。传统涉及地方政府隐性债务的基础产业信托业务,风控模式更多偏向底线思维和城投信仰。受15号文影响,相关信托公司的风险排查或已开始,新的业务拓展风险管理模式或已在重构,未来将加强专业性和提高以市场化思维、经营性思维考虑融资主体和具体融资项目的偿债能力。

三是盈利模式转型。融资类基础产业信托业务,往往凭借隐含政府信用,从而设计成为在投资者看来风险较低且收益较高的信托产品,信托公司获取中间利差。未来,随着地方政府融资的市场化、阳光化和融资成本降低,基础产业信托“吃利差”的盈利模式的性价比将越来越低。因此,融资类、投资类、服务类基础产业信托的盈利模式将综合化,信托公司获取的信托报酬从利差转向管理费和投资收益。

相关文章

猜你喜欢

今日头条

图文推荐