董承非大幅减仓,傅鹏博、赵枫狂买中国移动,一大批明星基金经理最新操作曝光

来源:蓝鲸财经 2021-04-21 15:24:22

近日,基金2020年一季报进入密集披露期,董承非、傅鹏博、赵枫、刘格菘等明星基金经理的最新操作也随之披露。

其中,董承非进行了较大幅度的减仓,三一重工、顺丰控股等退出兴全趋势的前十大重仓股名单;睿远的傅鹏博、赵枫则维持了高仓位,而且大手笔买入中国移动;刘格菘则增配化工,龙蟒佰利、恒力石化则新进前十大重仓股。

董承非大幅减仓,三一重工、顺丰控股退出前十大持仓

在今年2月份,网上曾流传出董承非的内部交流纪要,他当时就表示自己对2021年全年比较悲观,已经开始降低仓位了。

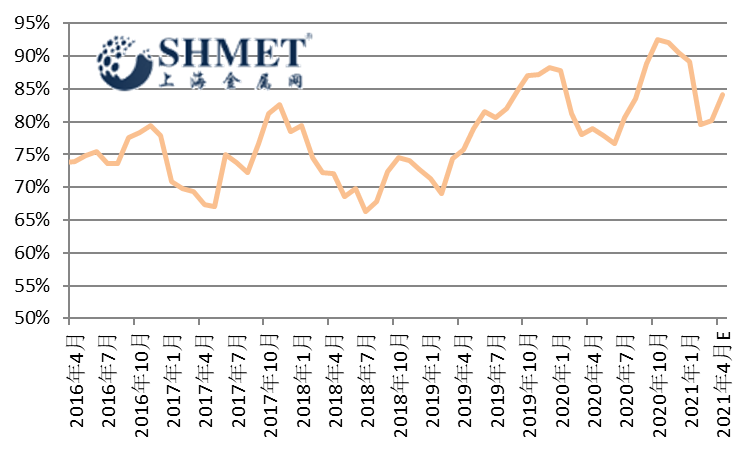

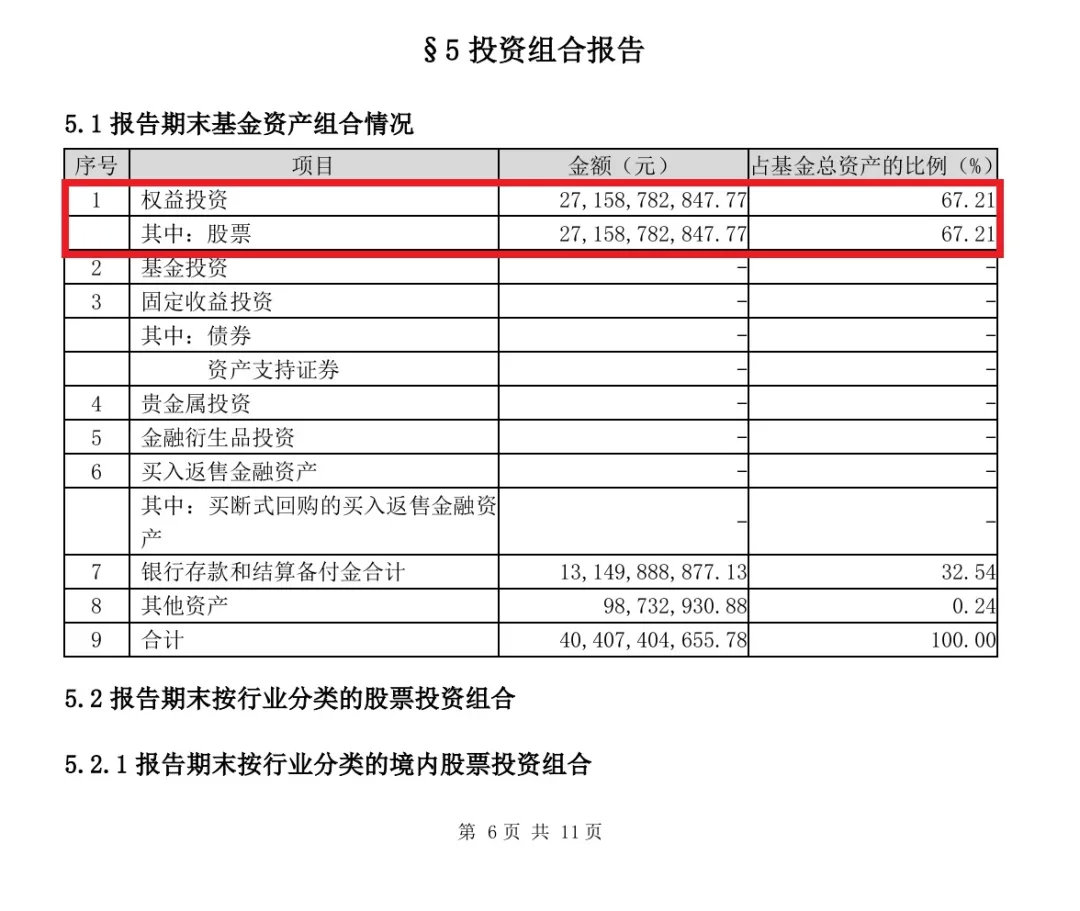

兴全趋势投资基金披露的一季报显示,截至2021年3月末,该基金的股票仓位为67.21%,相比于2020年末的78.86%,减仓幅度接近12个点。

对于此前市场热议的董承非被“定点爆破”的重仓股,从一季报来看,董承非主要减持了三一重工、顺丰控股、欧派家居这三只股票,宋城演艺、美年健康依然被董承非保留在十大重仓股名单中,尤其是美年健康,董承非甚至在一季度对其加仓了3100万股。

董承非在一季度报告中表示,今年一季度A股市场的波动较为剧烈,春节前依然是以去年的核心抱团资产为主线,持续上涨,而春节后开局便一路下跌,去年涨幅较大的板块整体调整也更大一些。他维持去年年报中的观点,在一季度随着市场的上涨,逐步降低了整体仓位,坚持均衡配置,避免了净值的大幅调整。

展望今年,董承非表示,国内外经济逐步进入复苏阶段,很难判断疫情消退的时间,但是可以预见的是,像去年那样以较为充裕的流动性来支持经济的局面将在边际上变弱,因此,在基本面及估值的判断上面需要更加谨慎。

傅鹏博加仓港股,中国移动成为第一大重仓股

相较而言,睿远明星基金经理傅鹏博在一季度依旧保持了较高仓位,而且提高了港股配置。

一季报显示,睿远成长价值的股票仓位为89.98%,较2020年末变化不大。其中,港股通投资股票投资组合占基金净值比约17.98%,较2020年末的11.47%有明显提升,电信服务占基金净值比约7.88%,成为港股上配置最重的行业。

具体来看,中国移动新进成为睿远成长价值的第一大重仓股,万华化学重新回归前十大重仓股名单,此外还有卫宁健康、巨星科技新入前十大重仓股名单,而五粮液、福耀玻璃、三诺生物和贵州茅台则退出了前十大。

对于上述调整,傅鹏博也在季报中写道,我们对上季度组合中的重点公司做了调整,出现了一些"新面孔",同时食品饮料板块的公司开始"淡出"。从行业分布看,组合重点配置了TMT、化工材料、新能源和建筑建材等板块,组合的搭建考虑了均衡性和分散度。在选择公司时,对其估值水平和增长潜力的评价更加严格。

“展望二季度,我们将结合上市公司2020年年报和2021年一季报,动态优化持仓结构,挖掘新的投资标的。同时,基于前期扎实的研究基础,在重点关注公司发生调整时,我们也会敢于加大配置。” 傅鹏博表示。

赵枫维持高仓位,加仓中国移动、思源电气

睿远基金的另一位大将——赵枫同样维持了高仓位运作,一季报股票仓位91.31%,调仓幅度也相对较小。

其中,和傅鹏博一样,赵枫的睿远均衡价值三年同样大幅加仓了中国移动,位列第二大重仓股,此外,思源电气也新进成为赵枫的前十大重仓股,兴业银行、瀚蓝环境则退出前十大。

赵枫在季报中对市场热议的抱团股谈了自己的看法。他写道,2021年一季度市场冲高回落,虽然上证指数从高点回撤幅度并不是很大,但部分核心白马股的调整幅度较大,引发投资者对市场走势的担忧。股价的波动是市场正常现象,核心白马股之所以能够被较多机构投资者配置,也源于其良好的基本面前景,只是高估值需要时间消化,短期波动在所难免。

我们在2021年一季度对投资组合进行了调整,减持了部分前期大幅上涨且估值较高的品种,增持了基本面前景稳定、估值合理偏低的品种。虽然好公司是我们选股的重要标准,但好公司需要在好的价格买入,并长期持有才会有合理的回报。控制投资组合的估值水平虽然可能错失短期的上涨,但能够提高净值的稳定性和投资组合的长期回报率。

刘格菘对于产业和板块的布局嗅觉业内罕见。他同时也管理着截至2020年末业内第二大的主动权益基金规模,市场关注度颇高。

在最新的一季报里他判断:新一轮制造业企业的盈利上行周期已经清晰可见。

刘格菘在广发小盘基金的1季报中还提及,从中期(2-3年)与长期(3-5年)的角度,对市场不仅不悲观,反而更加乐观。

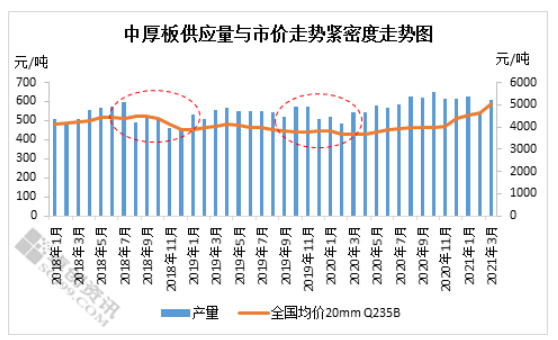

一季度,广发小盘基金配置方向以面板、光伏、动力电池、炼化、钛白粉、芯片等制造业以及医疗服务等行业为主。刘格菘认为,前述制造业行业具备明显的全球比较优势特征。

刘格菘增配化工,减持新能源

广发基金的刘格菘一直以擅长成长股投资而闻名,但一季报显示,刘格菘的广发小盘已经开始增配化工,减持新能源。

一季报显示,通威股份、吉宏股份退出广发小盘的前十大重仓股,而龙蟒佰利、恒力石化则新入前十大重仓股。其中,他在一季度期间买入龙蟒佰利2783万股,同时买入恒力石化1975万股,分别位列第五、第十大重仓股。

刘格菘从侧面解释了他在一季度进行上述调整的原因。他说,在一季度,基金配置方向以面板、光伏、动力电池、炼化、钛白粉、芯片等制造业以及医疗服务等行业为主。前述制造业行业具备明显的全球比较优势特征。

从10到N阶段,制造业龙头企业竞争优势已经比较明显,护城河越来越宽,市场份额稳步提升,成本、技术持续领先,产业链基本实现自主可控,逐步确立全球比较优势。进入这个阶段的制造业企业,盈利能力不断增强,盈利的周期性下降,成长性提升,估值体系或可重构。近几年,我国具备全球比较优势的制造业行业占比不断上升,在全球从新冠疫情中逐步走出的过程中,立足中国比较优势、需求面向全球的制造业会不断在全球复苏中受益。