光大银行侵权阴云待解:理财违规频现,个贷捆绑保险屡遭投诉

来源:中国科技新闻网 2021-02-22 16:22:43

近日,光大银行(行情601818,诊股)被通报存在6大侵害消费者权益问题,受到舆论广泛关注。

《通报》点出,光大银行在适当性管理方面落实不到位。具体表现是,光大银行对客户风险承受能力评估管控不力,导致大量高龄客户风险承受能力评估结果高于实际等级。2018年1月至2019年6月,该行客户年龄超过70周岁的风险承受能力评估问卷中年龄选项失真,涉及554家分支机构,其中北京、河北、吉林、福建、辽宁大连等地分支机构问题较为突出。

通报显示,光大银行上述违规行为,侵害了消费者知情权、自主选择权、公平交易权、财产安全权等基本权利,银保监会已要求其进行整改。

对此,光大银行声称,公司被银保监会点名涉6类违规,已按要求进行整改。

被通报之余,中国科技新闻网发现,光大银行理财频现违规、理财延期兑付被投诉;此外,该公司个贷与保险强制捆绑,或涉嫌抬高融资成本,更在过去两年间多位高管违规被查,内控管理或有待提升。

理财违规乱象频现

日前,光大银行发布2020年业绩预告显示,该银行2020年度实现营业收入1425.35亿元,同比增长7.32%;实现归母净利润378.24亿元,同比仅增1.26%,增速创下近年新低。

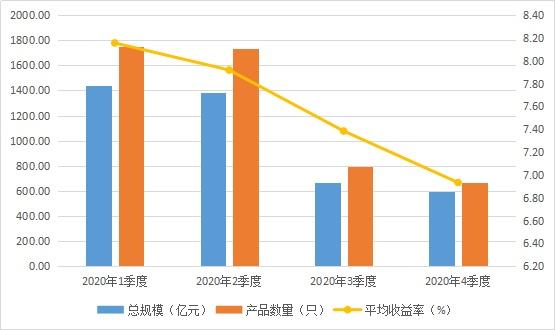

净利润增长几近停滞的背后,中国科技新闻网发现,光大银行理财服务手续费收入却强势增长450%。数据显示,2020年上半年,光大银行手续费及佣金净收入141.33亿元,同比增加13.84亿元,增长10.86%,主要是理财服务手续费收入同比增加11.97亿元,增长450.00%。

理财服务手续费收入出现爆发式增长的同时,光大银行理财弊病也在此次通报中被点名。

中国科技新闻网梳理发现,此次通报显示,光大银行存在的前三项问题,违规代客操作、短信营销宣传混淆自营与代销产品、适当性管理落实不到位,均与理财业务有关。

这仅仅是光大银行理财问题的冰山一角。

近两年,据不完全统计,中国银保监会官网披露了光大银行4张理财违规行政处罚信息,罚款达到90万元,主要违规内容是公司存在理财基金产品销售行为不审慎、理财销售制度执行不到位、以赠送实物方式销售理财产品等。

不仅如此,在第三方投诉平台黑猫投诉上,光大银行分销的一款理财产品发生逾期无法赎回的投诉,引起广泛质疑。

2020年11月25日,一位投诉编号为17351437385的消费者投诉称“光大银行610万理财逾期无法赎回,未给任何解释”。

该投诉人称,他于2020年初购买光大银行分销的理财产品,西南涌泉6号。11月24日为开放赎回日,但被告知赎回失败。24日与银行反映了情况,银行表示不知情。

随后银行告知他,“通过光大银行购买该理财产品所有客户均面临了同样问题,光大银行高层正在紧急与西南证券(行情600369,诊股)进行开会沟通”。但截至当时始终未给出任何答复,既不知道原因,也未给出方案。据悉西南涌泉6号是2016年西南证券发行的固定收益产品。

除此之外,中国科技新闻网发现,2020年末,在“知乎”软件上,有用户反映光大银行“川财证券泊悦1号”、“销涌泉6号”理财产品无法正常赎回,致电光大银行对口客户经理,他们也无法给出具体结果,只是让用户等分行通知。

一位知乎用户接受了中国科技新闻网的采访,他表示,他通过网银购买的“夜市理财”本应该在2020年5月6日到期,当时利息到了,本金却没有了,没有任何记录,打电话给客服也查不到相关记录。几天后,请他律师朋友帮他问了光大银行,理财的本金钱才转到活期余额。

对于上述分销理财产品是否如该位消费者投诉称出现延期兑付?目前该款理财产品处于什么状态?中国科技新闻网致函光大银行,截止发稿未获回复。

保险捆绑贷款屡遭投诉

除理财饱受诟病外,光大银行的贷款问题也备受关注。

光大银行侵害消费者权益通报的后三项问题,个贷业务与保险产品强制捆绑、存贷挂钩、违反质价相符原则收取财务顾问费均与光大银行在开展贷款业务时,附加不合理条件有关。

其中,个贷业务搭售保险这一违规行为,一直是光大银行投诉的重灾区。

中国科技新闻网发现,光大银行在黑猫投诉平台上不乏客户投诉借款捆绑保险,与光大银行联合放贷的保险公司有阳光财险、中国大地保险、中国人保(行情601319,诊股)财险、中国人民保险、太平洋(行情601099,诊股)保险等。

尤其是阳光保险,光大银行与其联合放贷投诉数量最多;针对光大银行投诉的内容几乎均是借款捆绑同时需要交纳保险费,利率达到高利贷利息等问题。

据中国银保监会统计,2020年第三季度,光大银行的个人贷款业务投诉量位列股份制商业银行前三名,个贷投诉数量达到310件,环比增长2.3%,占光大银行投诉总量的9.0%。

贷款业务投诉的背后,光大银行的贷款违规乱象更是频发,甚至有的牵涉到分行高管人员。

2020年11月,据中国裁判文书网公布的一则刑事判决书显示,光大银行呼和浩特分行原副行长秦明违规向企业发放贷款,造成千万外债无法按时归还,向银行贷款客户索贿近4500万。

事实上,这并不是2020年光大银行呼和浩特分行首例高管违规问题。在2020年6月,光大银行呼和浩特分行原党委书记、行长张翎因涉嫌严重违纪违法,接受纪律审查和监察调查。

此外,光大银行深圳分行原行长朱慧民,光大银行深圳分行原副行长邹建旭,光大银行人力资源部原副总经理黄智洋,光大银行鄂尔多斯(行情600295,诊股)分行原党委书记、行长刘波均在2020年被查。

光大银行呼和浩特分行的违规发放贷款是否暴露出贷款审查不严?多位分行高管在2020年被查,是否反映出光大银行内部管理不完善?对此,中国科技新闻网致函光大银行,截至发稿未获回复。

违规操作理财,贷款问题引发频频投诉,一年多位高管被查,是否将对光大银行的经营产生冲击,还有待时间考证。