2天暴跌2200亿,银行竟成A股最惨板块,发生了什么?

来源:券商中国 2021-01-06 11:22:30

一则新规,令银行股、地产股“瑟瑟发抖”。

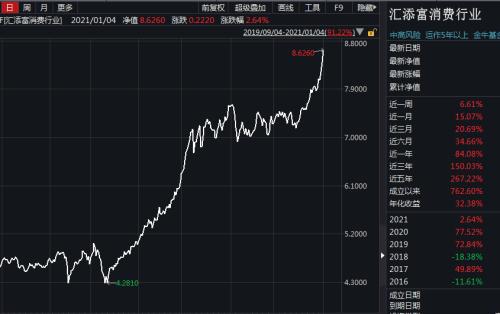

银行、地产股,这对难兄难弟,不仅缺席了2020年全年的牛市,更是无缘2021年的开门“盛宴”。

2021年的前2个交易日,银行、地产股集体弱势,其中银行指数大跌近3%,房地产指数跌幅亦超2.5%,具体到个股走势,跌幅则更加明显,成都银行(行情601838,诊股)大跌11.7%,兴业银行(行情601166,诊股)大跌9.6%。

据Wind数据显示,银行指数去年全年下跌超3%,而近2个交易日内,A股银行板块再度下挫。总市值累计蒸发约2200亿元。

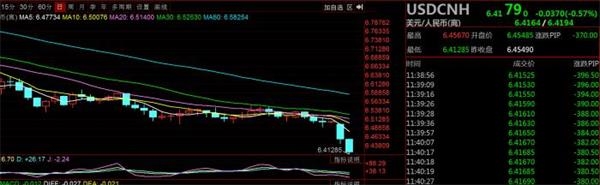

没有对比,就没有伤害。近2个交易日内,A股正在迎接开门红,各大指数集体创出了新高,上证指数涨超1.6%,深证成指大涨4.68%。

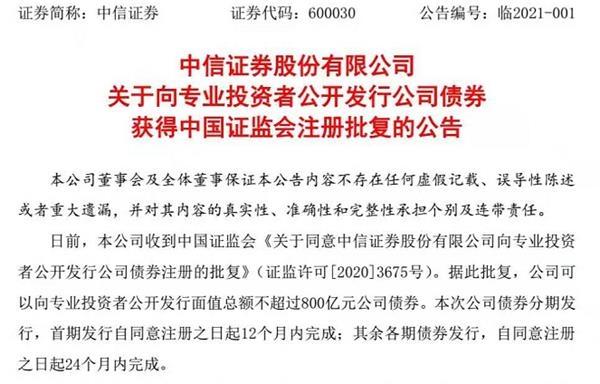

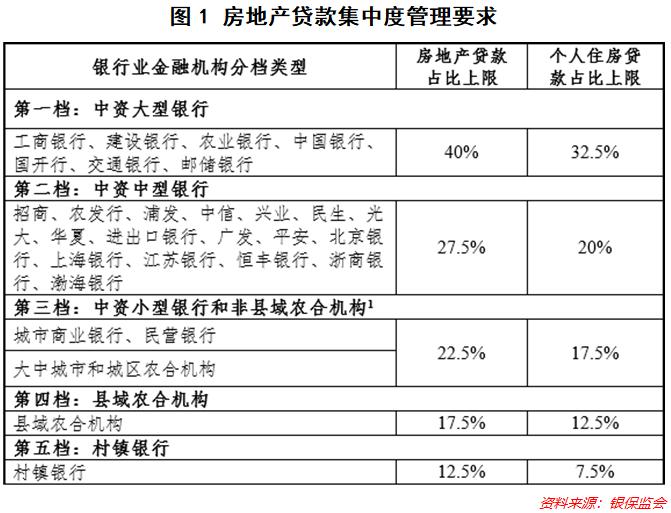

银行、地产股集体下跌的背后,或许与一则新规密切相关。2020年的最后一天,央行联合银保监会发布了《关于建立银行业金融机构房地产贷款集中度管理制度的通知》,直接对银行的房地产贷款、个人住房贷款的占比上限做出了明确要求。

业内人士表示,未来的新增房地产贷款增速将会大幅受限,房企向银行申请贷款的难度将越来越大,直接限制了银行、地产未来业绩规模的增长。

银行、房地产,都戴上了“紧箍咒”

限制银行的房贷规模、房地产企业融资,是近年调控政策的重中之重。

此次出台的房地产贷款集中度管理制度主要包含两个方面:

一是将银行划分为五档,分别对各档银行房地产贷款和个人住房贷款在本行总贷款的占比做出上限要求,允许地方监管机构对第三、四、五档银行的上限做上下2.5个百分点的浮动;

二是对超过上限的银行规定了整改要求,即超限2个百分点以内的,过渡期2年,超限2个百分点及以上的,过渡期4年。

这是监管第一次明确银行的房贷占比上限,将直接限制银行对房地产行业的放贷规模。

而就在前不久,监管部门出台了“三道红线”的房企融资新规:

红线1:房企剔除预收款后的资产负债率不得大于70%;

红线2:房企的净负债率不得大于100%;

红线3:房企的“现金短债比”小于1。

一旦房企 “踩线”,则不能增加或需严控有息负债规模,融资难度将非常大。

结合来看,对银行、房企的两条监管规定,是相互配套的。前者限制了银行的房贷业务占比,收紧房地产行业的资金供给,后者控制房企的债务规模,压缩资金需求端。目的就是要限制银行贷款流入房地产行业的规模。

哪些上市银行“踩线”了?

当前市场担忧的是,银行房贷规模的“两道红线”之下,哪些上市银行踩线了?

据央行公布的数据显示,截止2020年9月末,金融机构贷款余额171万亿,其中,房地产贷款规模达到49万亿,占比28.8%,个人住房贷款34万亿,占比20%。

从总体水平来看,监管层出台的房地产贷款集中度管理要求,已经充分考虑了当前的房贷比例。

根据银保监会公布的数据来看,触碰到“红线”的银行不在少数。

据银行的2020年半年报显示,触碰红线的银行占比在30%左右,主要是中小银行。意味着,这些银行在2021年必须降低房贷业务占比。其中,招商银行(行情600036,诊股)、兴业银行、成都银行的房地产贷款占比、个人房贷占比均超过了上限,连踩两道红线。

值得一提的是,近2个交易日内,成都银行、兴业银行分别大跌11.7%、9.6%,位居银行板块跌幅榜的前两位。

如果考虑到2020下半年房地产贷款和个人住房贷款的增速,到2020年底,接近或触碰红线的银行数量或将在40%左右。

国家金融与发展实验室副主任曾刚对证券时报·券商中国记者表示,房地产贷款集中度指标对存量房贷的调整压力并不大,只要银行保持现有房贷余额不变,随着分母的贷款余额总规模不断提升,该指标自然会下降。但对于接近上限的银行来说,该指标就会影响其新增房贷投放规模,这意味着未来部分银行的新增房贷增速和个贷增速不能超过平均贷款增速。

A股上市银行的房贷规模超66万亿

其实,监管层严格限制银行资金流入房地产行业的背后是,中国房地产贷款规模一直在迅速增长,显著高于其他行业。

以上市银行为例,2020年半年报披露的数据显示,37家上市银行的房地产贷款总额达到36.78万亿元,同比增长14.68%,个人住房贷款总额达到29.48万亿元,同比增长14.5%。

2020年上半年,部分上市银行的房贷规模的增速,甚至超过50%,其中增速最高的是平安银行(行情000001,诊股),同比增长达89.9%,平安银行的个人房贷规模增速更是超过142.9%。

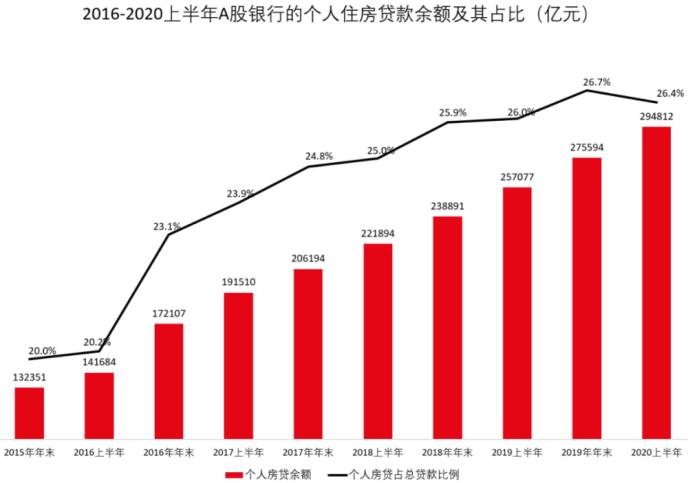

若拉长时间周期,从2016年年末至今,A股上市银行的涉房贷款规模一直保持着正增长,2020上半年增长尤为明显。

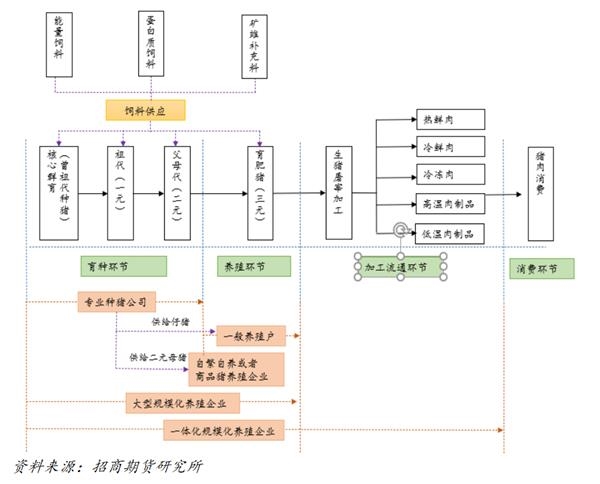

需要指出的是,上市银行财报中的涉房贷款主要包含两个方面:

一是与房地产直接相关的贷款,包括个人住房贷款、房地产企业开发贷款等;

二是以房地产作为抵押物的其他贷款,包含地方政府及其他非房地产企业以房地产作为抵押物获得的银行贷款。

另外,据Wind数据显示,截止2020上半年末,A股上市银行的总贷款规模为111.86万亿元,个人住房贷款的占比为26.4%。

一般而言,房地产贷款对于银行来说是优质资产,上市银行的财报也验证这一点,房地产商的开发贷、个人住房贷款的不良率长期低于银行整体贷款的不良率。

尽管,2020年遭遇疫情冲击,但中国房价的整体格局仍是稳中有升,因此上市银行的房贷资产没有出现风险,坏账率相对较低。

与此同时,2020年央行货币政策较为宽松,M2、社融存量大幅度增长,购房者的热情不减反增,使得上市银行的房贷规模在2020年继续大幅增长。

房地产,金融风险中最大的“灰犀牛”

一个非常现实的问题,规模已经超过83万亿的房地产贷款,已经将银行和房地产紧紧绑在了一起,而这背后暗藏着怎样的风险呢?

2020年11月,银保监会主席郭树清在署名文章《完善现代金融监管体系》中表示,目前,我国房地产相关贷款占银行业贷款的39%,还有大量债券、股本、信托等资金进入房地产行业。可以说,房地产是现阶段我国金融风险方面最大的“灰犀牛”,要坚决抑制房地产泡沫。

众所周知,房地产是资金密集的行业,一旦房价下跌、销量下滑引发其营收下降或者银行信贷大幅收缩,房地产企业则容易出现资金链紧张甚至断裂的风险,进而增加了银行信贷资产的风险。

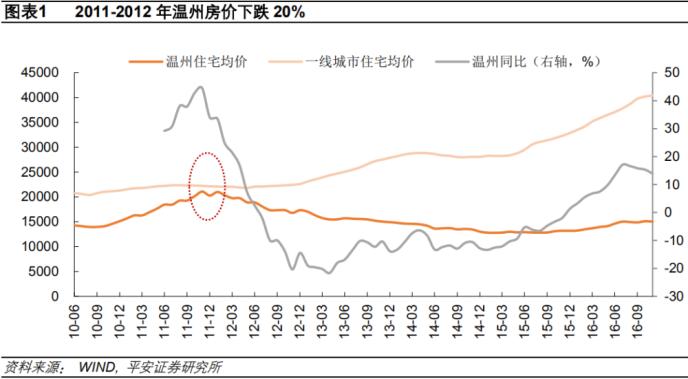

以十年前的温州为例,依靠出口加工业务吸引了大量人口,聚集了大量财富,加上四万亿救市计划下银行信贷的大规模投放,2010年后,温州房价飙升,2011年一度超过3万元/平米,甚至超过一线城市的房价。同时,个人、企业纷纷高杠杄加入炒房大军。

2011年,货币政策突然转向紧缩,叠加欧美经济大幅衰退,给温州民营经济带来了沉重的打击,大量民营企业面临资金链危机。

当民营企业由于销售困难、资金链断裂而无法偿还贷款时,银行拍卖了大量抵押的房产,直接导致房价一年内下跌 20%,此后连续十几个月持续下跌,与楼市绑在一起的温州银行业也一同陷入困境。

温州的案例,只是中国楼市历史中的小波折,并没有掀起太大的风浪,但或许给当前的中国房地产和银行提供了重要的借鉴意义。