2021诺贝尔经济学奖即将揭晓,可他们忧心的全球债务危机没那么容易解决

来源:北京商报 2021-10-11 10:25:27

从2019年的“脱贫”到2020年的“拍卖理论”,诺贝尔经济学奖,这个从前只可远观的奖项正在变得越来越具有普世价值。而在受新冠疫情反复困扰的当下,世界经济的复苏缓慢且不均衡,经历一年多的“放水”后,全球债务风险更是一触即发,这也使得今年评选委员会对经济学奖获得者的选择,有了更多方面的参考。

热门人选

迄今为止,除经济学奖外,2021诺贝尔奖的其他所有奖项均已揭晓,而被通称为诺贝尔经济学奖的“瑞典中央银行纪念阿尔弗雷德·诺贝尔经济学奖”最早将在北京时间10月11日公布2021年的获奖者。

事实上,该奖项并不在诺贝尔的遗嘱中,它是由瑞典国家银行于1968年为纪念诺贝尔而设立的额外奖项,奖金也源于瑞典央行在成立300周年之际对诺贝尔基金会的捐款。因为在评选流程和颁奖仪式上与其他自然科学领域的诺贝尔奖相似,外界也习惯性地将其称为“诺贝尔经济学奖”。

在对获奖得主的预测上,一位经济学研究人员对北京商报记者表示,近10年诺贝尔经济学奖倾向制度经济学、信息经济学较频繁,2018年的保罗·罗默、诺德豪斯开始关注宏观增长领域,这两年全球经济动荡,全球化和经济发展受阻,今年诺奖有可能会颁给宏观经济学大师罗伯特·巴罗或者约翰·泰勒,抑或是计量经济学家菲利普斯。

而在机构平台方面,目前公认最权威的预测来源是由汤森路透颁发的“引文桂冠奖”。该奖基于论文引用数量,对诺奖得主进行定量预测的正确率向来深受信任。自2002年至2020年的300多位引文桂冠奖得主中,已经有59人获得诺贝尔奖。

2021年的引文桂冠奖已于9月22日正式公布,其中的经济学奖项被授予了5位经济学家,他们也因此被认为是今年诺贝尔经济学奖的热门人选。

首先是经济学家大卫·安德雷奇和大卫·蒂斯因“对创业、创新和竞争的开创性研究”获奖。与此同时,经济学与历史学家乔尔·莫基尔也因其“对技术进步及其经济后果的历史和文化研究”而获奖。

此外,2021年的经济学引文桂冠奖还被授予了经济学家卡门·莱因哈特以及肯尼斯·罗格夫,以表彰他们“对国际宏观经济的贡献以及对全球债务和金融危机的见解”。

除了来自美国的学者们,一位亚洲的经济学家也备受关注。诸多国家经济学研究者认为,日本经济学家清泷信宏(Nobuhiro Kiyotaki)获奖或许只是时间问题。

另有专业人士指出,若清泷信宏获得诺贝尔经济学奖,则很有可能是与伦敦政治经济学院(LSE)教授约翰·穆尔一同分享这个奖项,因为两人共同建立了以其名字命名的 “Kiyotaki-Moore”模型,该模型描述了“经济所受到的微小冲击如何会导致抵押物价值下滑,信贷环境受限,从而步入产出下行周期”。

聚焦全球债务

在预测的多名人选中,卡门·莱因哈特和肯尼斯·罗格夫备受关注,因为他们对全球债务和金融危机有着独特见解。卡门·莱因哈特出生于古巴,现在是哈佛肯尼迪政治学院的国际金融体系教授,同时也是世界银行首席经济学家。而肯尼斯·罗格夫则是哈佛大学的金融经济学教授,曾担任国际货币基金组织首席经济学家。

事实上,莱因哈特和罗格夫都是2008年金融危机的亲历者和反思者,莱因哈特曾任职过的贝尔斯登投行在金融危机中破产,最终被出售给摩根大通。两人曾合作出书《这次不一样:八个世纪以来的金融愚蠢》,研究了人类金融历史上几次大繁荣和大萧条中的相似之处,获得学界和业界的高度评价。

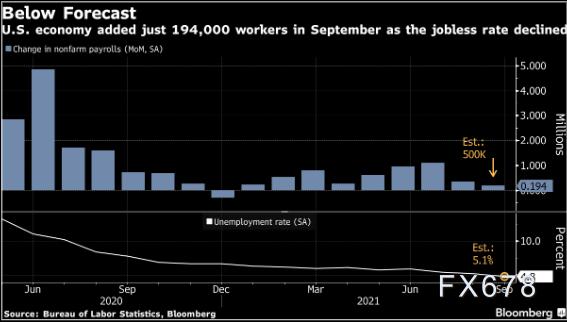

而眼下,全球正面临着债务危机卷土重来的风险。国际金融研究协会发布的报告显示,2021年二季度,全球债务总额达到296万亿美元,逼近300万亿美元大关,相比2017年全球债务230万亿美元,快速增长28.7%。与此同时,2020年全球债务总额占GDP比重攀升至355%,远超2008年金融危机时期,2021年一季度更是创下362%的纪录。

对于如此高企的数据,中国现代国际关系研究院美国研究所副研究员孙立鹏分析道,疫情暴发以来,世界多个经济体连续降息,货币大放水,而货币超发的流动性最终转变为对应的债务问题。

20世纪80年代和21世纪初期,中美洲发展中国家和欧洲发达国家经济体都曾经遭遇极其严重的债务系统危机,这种金融收支失衡带来的危机影响也深度改变了人们对于世界经济发展的认知。

比如,希腊当年的债务危机还历历在目。2009年12月,希腊公布了2009年政府财政赤字占GDP比例预计将达到12.7%,远超欧盟规定上限,全球三大信用评级机构调低希腊主权信用评级,希腊债务危机爆发,并引爆欧洲债务危机,希腊甚至在2012年出现了银行挤兑潮。

美国扬汤止沸

在全球债务危机暗流涌动之际,美国却刚刚经历了一场债务违约的过山车。就在上周,美国参议院多数党领袖舒默宣布,立法者们已就提高短期债务上限达成协议,将债务上限延长至12月初。

此前,美国财政部部长耶伦曾多次发出警告,今年10月18日就是还款的最后期限,若国会在10月18日之前不能及时提高债务上限,美国政府就将发生史上首次债务违约,产生灾难性的后果。

所谓债务上限,是美国国会为美国联邦政府设定的举债的最高额度。一旦过线,意味着美国政府借款授权用尽。授权用尽,欠的债以及利息还不上,美国政府将违约,轻则政府关门,重则造成美国金融危机,波及全世界。

因为债务上限,卡特政府曾经5次关门,里根政府更是曾经8次被迫关门,就连政府举债方面最负责任的克林顿政府,也因为债务上限在1995年2次关门。

虽然共和党最终做出了让步,使得美国暂时渡过了债务危机,但这对美国来说,或许只是治标不治本。孙立鹏指出,该协议并没有弥合美国两党在更广泛问题上的分歧,提高债务上限的僵局可能会旷日持久。而到了12月,美国面临的又将会是一场灾难性的违约。

而一旦美国债务违约,在美国国内可能会引发连锁反应。有分析师表示,可能会发生比2008年更大的金融危机。据估计,这将导致美国财富蒸发15万亿美元,600万人将失业。

此外,许多把美元作为可靠价值储存手段的海外人士的购买力也会下降。睿资投资俱乐部创办人吴疌表示,假设美债出现技术性违约且长期难以解决债务上限问题,美国可以进行债务重组,美元可能大幅贬值。对于美债持有国来说,则面临外汇资产减计和本币升值。

IPG中国首席经济学家柏文喜则指出,如果美国出现债务违约,会导致美债价格剧烈下跌并引发持有美债资产的这些外国政府或机构的外汇资产大幅减值,从而导致这些外国政府或机构的资产负债表失衡并引发流动性危机,进而触发这些国家的财政与金融体系的系统性风险,由此会导致世界金融市场陷入紊乱,并可能引发世界性的金融危机乃至经济危机。

富国银行也在报告中写道,投资者低估了债务上限危机的影响,市场可能会陷入2011年那样的动荡。值得一提的是,也正是当年的这场债务上限危机,使得标普调低了美国主权信用评级,从而导致全球金融市场陷入避险模式。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐