齐翔腾达:周期板块能否长出“成长股”

来源:阿尔法工场研究院 2021-09-18 09:36:11

对冲风险、消除波动、熨平周期,乃至于享受成长股的溢价,这是化工企业长期难以逾越的难题,也是资本市场苦苦寻找的目标。

2021年的资本市场,有一个关键词:复苏。复苏的主战场,在周期板块。

在A股抱团品种普遍回调之时,多头资金共识凝聚,周期板块扛起了上涨大旗,而化工行业,则是上涨阵营里的中军。从三月份开始,同花顺(行情300033,诊股)化工新材料指数从6000点一带,上涨到9306点,展示出充足的领跑成色。

其实,化工的第一波上涨,比2021年来得更早一些。

自2020年下半年开始,当市场资金注意力还在“白酒”与“新能源”板块时,一批化工股已经走出了良好的趋势,并在新一年里展示出强劲的延续性,它的背后,源于诸多化工企业的业绩反转。

作为化工板块的重要成分股、甲乙酮和顺酐细分龙头——齐翔腾达(行情002408,诊股)(002408.SZ),正是其中典型的代表。

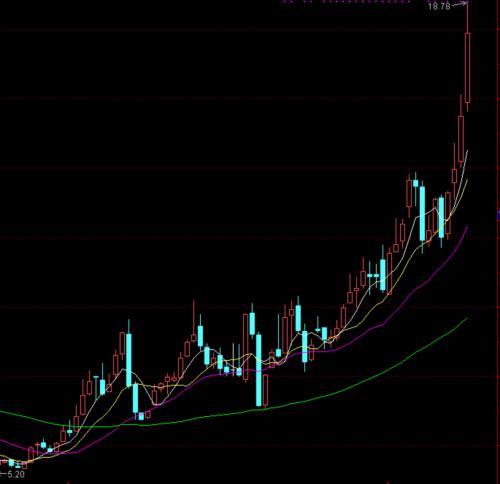

自2020年4月底以来,齐翔腾达的涨幅超过2.5倍,不仅冲破了震荡格局,在2021年9月之后,股价更是连续创出新高,在9月16日一举达到18.78元的历史高点。

齐翔腾达0430-0917周K线走势

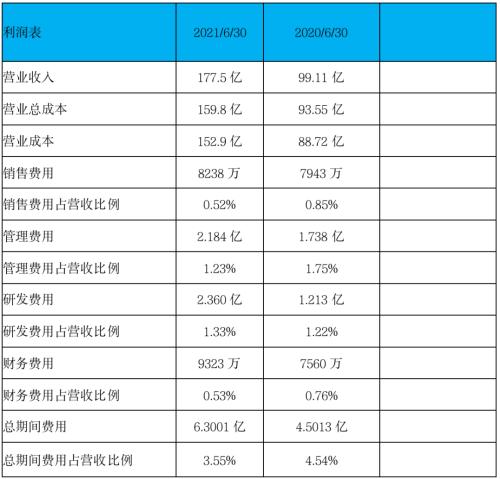

出色的股价表现背后,其实是公司经营的超预期。在8月30日,公司发布了半年度财报,公司上半年实现营业收入177.49亿元,同比增长79.08%,实现归属于上市公司股东的净利润14.69亿元,同比增长208.93%。

不过,营收与净利大幅双增的业绩表现,其实只是公司的经营成果。那么,这个成果如何产生,显然需要从齐翔腾达的基本面中找答案。

以及沿着这个角度,我们还可以探寻一系列问题。比如,化工产品价格出现反转,背后的原因是什么?又比如,公司优秀的业绩表现,将在多长的周期内展示出持续性?

以及,公司提出“再造一个新齐翔”的目标,是否会得到基本面的支撑?从更长远的角度观察,化工巨头万华化学(行情600309,诊股)搭建产业版图的路径,是否会被齐翔腾达在未来印证?

01业绩归因

化工是一个“老”行业,所谓的老,既体现在悠长的行业历史,也体现在成熟的产业规律。

在化工行业的规律中,价格变化,是行业驱动的主要因素,它牵引了市场预期、牵引了公司业绩、也牵引了股价。

对化工的历史进行复盘,可以发现,不论是在07-08年,还是10-11年,以及17-18年,价格变化,都是行业驱动的主要因素。使得优质企业的利润得以充分释放。

化工产品的价格上涨,根源在于供与需的错配。其情形无外两种,供应少了,或是需求多了。对于2021年这一轮价格上涨,其发动源头同样如是。

在供给端上,过去几年的下行期里,旨在形成产能建设的资本性支出,出现了集中态势,集中的方向,便是万华化学、齐翔腾达这样的龙头公司,行业内普供能力并没有放大。在需求端上,国内经济的恢复、海外出口的增加,共同拉动了下游需求。构成了价格向上的动力。

这种立足于行业中观的描述,同样符合作为细分龙头的齐翔腾达。

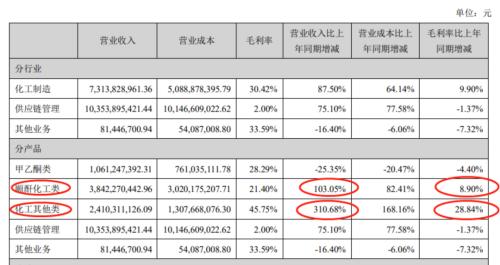

透视公司的财务数据角度,可以发现,公司的利润增长幅度,远超营收增长幅度,在一定程度上,佐证了公司产品供需改善,毛利率大幅上升的逻辑。

想要获得更具确定性的结论,我们还需要从更具体的产品层面来获得支持。

展开齐翔腾达的业务线,可以发现它的业务大致分成两块,一块是化工原材料生产,另一块是供应链管理。

公司的供应链管理,主要是针对华东长三角、华南珠三角区域和海外地区的企业,提供大宗商品贸易服务,这块业务的毛利率不算高,但却有个大宗贸易的特点:非常稳定,长期维持在2%左右的水平,因此不会形成太大的波动干扰。

真正具备弹性的业务线,在于齐翔腾达龙头身份的主业,它同样可以划分成两条产品线,它有两个化工内行才知道的名字:碳四、碳三。

所谓的碳四与碳三,乍听起来云里雾中,但如果对高中化学有初步的学习,便可知道,这是四碳有机物与三碳有机物的另一种叫法。

在有机化学的命名规则中,采用了天干命名法。例如,不稳定的甲烯,化学式为CH2,而两个碳原子的乙烯,其实是C2H4的代称。因此类推,三个碳原子的C3H6是丙烯,四个碳原子的C4H8是丁烯。

因此,以石油副产品丁烯、丁烷、丙烯作为生产原料,进行石化深加工的齐翔腾达,很自然地拥有了“碳四”、“碳三”两条产品线。

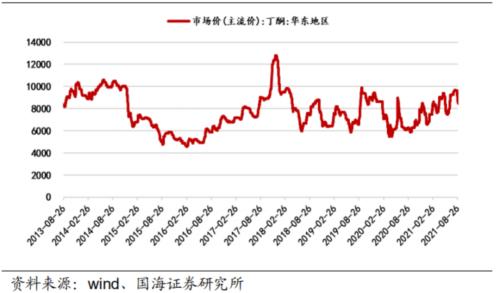

在碳四产品线里,齐翔腾达拥有两块细分龙头业务,其一是甲乙酮,又名丁酮,是一种用途广泛的环保有机溶剂,主要应用于PU 浆料、涂料和胶粘剂,终端应用对应的产品是人造革、聚氨酯、汽车和制鞋业,相比传统溶剂较为环保,未来有着广泛的市场需求.

在甲乙酮业务上,齐翔腾达拥有绝对的龙头地位。它的表征是公司的市场占有率,在国内市场这个数字超过了50%,而在国内出口份额上,更是高达70%以上,具备相当程度的市场话语权。

从图片上我们清楚的看到,在近半年的时间里,甲乙酮的价格,处于小幅震荡上行的走势。这符合我们前面提到的价格逻辑。在三季度里,这个走势得以继续保持,原因就在于,公司10万吨/年甲乙酮装置例行检修35天,公司对于行业的话语权,从这种挂钩的敏感表现,可见一斑。

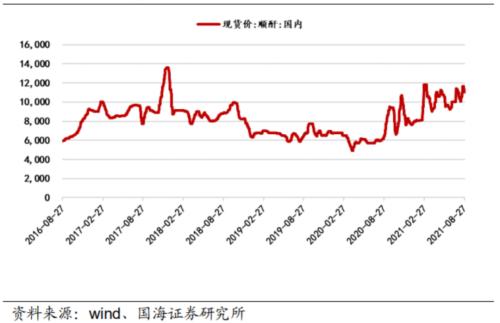

公司的另一个拳头业务是顺酐,这是一种制造不饱和聚酯树脂的原料,可以用于制造人造大理石和玻璃钢等,一般出现在房地产行业、建材行业、高新材料行业等制造业场景。

不饱和聚酯树脂通常占顺酐总消费量的40%~50%,而中国由于顺酐下游产品用途相对较少,其应用在不饱和聚酯树脂行业的比例更是高达70%以上。受益于经济拉动政策,建材行业的复苏也带动了顺酐的需求,使得价格保持在高位水平。

而在另外一个层面上,公司作为顺酐行业全球龙头,国内市占率高达30%以上,出口占国内出口比例高达50%。随着国家“限塑令”的逐步实施,可降解塑料制品的需求正在悄然提升,这同样刺激了作为上游原料顺酐需求,形成了价格另一个拉动因素。

因此,半年报中顺酐业务实现营收利润双增的结果,其实同样在研究者的预料之中。

回到财务的层面上,除了丰富的产品线,作为一家老牌企业,齐翔腾达具备堪称良好的财务管理能力。对它历史上财报进行观察可以看到,它的费用长期低于行业平均水平,单项占比没有超过营业收入总额2%,总期间费用不到5%,为公司留存了收益。

在2021年的半年报中,同样可以看到,公司在营收利润双增的同时,期间费用占比显著下降。

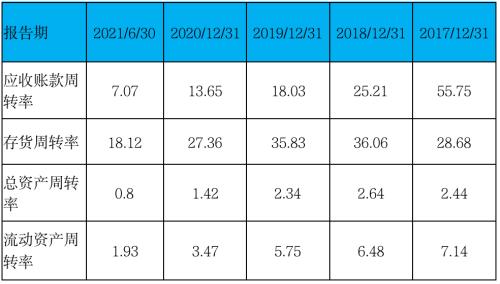

在评价经营能力的另一个层面上,公司的资产周转状况,并不令投资者感到担忧。我们发现,在营业收入大增的同时,95.56%的一年内应收账款,使得公司的坏账风险,保持在一个很低的水平上,很难对公司的运营造成实质性的风险。

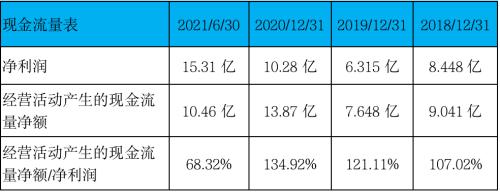

综合几个角度,造就了公司理想的现金流状况,历年来净利润全都流入到企业,使得公司财务资金池静水流深,不至于形成捉襟见肘的困境。

在资本扩张的同时,公司的负债率始终保持在一个合理的水准,甚至从2020年底的52.59%,下降到46.61%。

业务向好,财务善治,这最终推动齐翔腾达的财务与基本面之间,形成了一个良性的循环,业务为财务提供了源头之水,而财务又可反过来为业务提供资源支持,通过投资的形式,为未来的增长打下基础。

财务报表是公司经营的成果,也是透视公司经营的一面镜子。但对于齐翔腾达而言,化工企业的行业特性,既构成了公司业务改善的更深层逻辑,也是公司下一步布局的指引。

02更长的顺周期,源于何处

公司基本面改善的结果,其更深一层的原因,在于产能周期的作用。

我们知道,化工,是一个标准中游加工制造业门类。它的逻辑,不同于快节奏的互联网行业,每一步都需要通盘规划,稳扎稳打。在观察价格的时候,始终需要牢记供需格局。因此,对量具有决定性作用的因素,常常出现在产能环节。

一个常见的规律是,“产能建设——产能新增——业绩兑现”的循环,决定了化工企业顺周期如何、何时到来。

在这一点上,报告期内,齐翔腾达投资建设的20万吨/年丁腈乳胶项目、20万吨/年MMA项目,已经全部建成投产,提高了齐翔腾达产品产销量和利润,这是业绩增长更核心的因素。

而大工业具备的另一个特点是,规模效应,常常是决定盈亏的关键。作为甲乙酮与顺酐的全球龙头,齐翔腾达具备毋庸置疑的成本优势。这既得益于规模化、基地布局、柔性和高效生产带来综合成本优势,也来自于龙头地位等优势下议价能力提升,助力成本压力传导。

除此之外,面对2021年原料价格波动频繁的局面,齐翔腾达通过优化采购方案,多渠道采购高性价比原料,在一定程度上消除了原材料涨价带来的不利影响。

这种对于行业周期性的熟稔程度,对于投资者而言,是择时与获得绝对收益的利器,对于化工企业而言,则是对冲风险、消灭波动、穿越周期的必备策略。

那么,在这一轮化工顺周期中,齐翔腾达的业绩表现,将在多长时间内展示出持续性?或者说,周期还能顺多久?

对化工企业的周期进行讨论,可以从两个角度展开。其一,在于商品的空间和持续性;其二,是齐翔腾达股价的空间与持续性。

如果将周期拉长一点,观察中国的PPI数据,在2019年四季度,PPI已经进入见底回升节奏,因此小周期复苏其实是事实。根据多位券商化工分析师的测算,2-3年的化工景气周期,是可以预测的。

在这个背景下,随着化工行业景气度提升,甲乙酮、顺酐等产品出现量价齐升的态势,齐翔腾达作为全球的行业龙头成为最大的受益者,这将带动齐翔腾达的业绩增长水平。

在产能层面,通过完善产业链发展新材料的经营部署,新产能投放将同样带动业绩增长。10万吨/年丁腈胶乳和10万吨/年MMA项目已经在2020年投产,同时2021年初丁腈胶乳二期10万吨/年和MMA10万吨/年投产,两项产能估计贡献营业收入预计为18亿和20亿元,这些将助力2021年的业绩高增长。

此外,齐翔腾达还有甲乙酮、顺酐、异壬醇、PMMA和碳三产业链生产线也正在建设当中,预计在2022年投产,同样为2022年以及以后的业绩增长的持续性提供产能基础。

在需求端,齐翔腾达作为甲乙酮和顺酐行业的全球龙头,将充分受益于行业需求空间的提升。

因此,虽然齐翔腾达甲乙酮的国内市场占有率已经达到50%以上,顺酐国内市场占有率达到30%以上。但积极建设新产能,仍是齐翔腾达进一步提升和巩固自身的全球龙头地位的核心策略。

2021年3月,公司公告计划新建20万吨顺酐新产能,建成投产后产能增长100%,2021年6月齐翔腾达公告将新建8万吨甲乙酮产线,投产后甲乙酮产能增长超过40%。这两项产能建设,将使齐翔腾达基础业务规模优势将进一步扩大。

除了巩固甲乙酮和顺酐两大龙头产品外,在碳四产业链上的持续深耕。成为了齐翔腾达增长的另外一极。

面对疫情带来的医用丁胶手套需求大幅提升,齐翔腾达充分延伸产业链建设,通过投产丁腈胶乳产线20万吨/年,使得公司成为全国最大的丁腈胶乳装置企业。

在公司的客户名单里,包括了诸如蓝帆医疗(行情002382,诊股)、金发科技(行情600143,诊股),以及全球最大手套制造商马来西亚Top glove等一众大公司。此外,公司的另一项业务进展,在于新材料业务建设投产20万吨/年MMA生产线,用于有机玻璃、高档油漆、高端显示屏、家用电器和装饰材料等。

同时正在建设10万吨/年的PMMA生产线(用于照明器材、光学、飞机座舱和防弹玻璃以及光导纤维等),预计于2022年11月投产。

在充分利用碳四产线副产品的层面上,年产20万吨异壬醇项目,正处于建设当中,预期2022年8月投产。

通过引进国外先进的化工技术,建设国内最大异壬醇生产线(异壬醇主要用于生产PVC用增塑剂DINP,广泛应用于玩具膜、汽车、电线、电缆、地坪、建筑等领域),这种新产能建设的指向,其用意并不复杂——通过将碳四产业链充分挖掘、延伸和完善,形成碳四全产业链覆盖,提升产品附加值水平。

这种全产业链的发展模式,让齐翔腾达更能够根据市场的需求有生产更多产品的能力,助力齐翔腾达柔性生产优势的提升,打造新的竞争优势。

因此,对于齐翔腾达的股价而言,其一,取决于商品价格的走势与幅度;其二,在行业集中度提高的过程中,行业价格的有序性,以及对价格的把控力同步提升,使得资本市场乐于给出估值溢价,这是股价上涨的又一来源。

而齐翔腾达市值增加的第三重逻辑,来自于化工企业的特性。

03细分龙头,如何踏上价值白马的成长之路

在资本市场上,存在一个概念:成长股。

所谓的“成长股”,其实是以各行业龙头为代表的投资标的,围绕价值投资风格,锻造出的一条A股市场投资主线。或者说,这是一个机构资金抱团优质标的的投资逻辑。

因此,它从不是一个产业概念,而是一个资本市场概念。而寻求成长股的一个关键,又在于看清产业逻辑,寻找最符合的公司。

不论是在信贷快速扩张的时期,抱团金融股,还是在消费反弹之下,拥抱消费股,在移动互联网快速普及的环境下重仓TMT公司,还是用周期思维择时稀土、有色,当公募、私募基金参与一个行业赛道的时候,都绕不开一个核心逻辑:

行业增长逻辑出现——业绩增速明显——逻辑得到验证。

这种企业业绩增速加快,大幅超越预期的过程,就行业而言,叫作“景气度上行”,就企业而言,正是跃升为“成长股”的时刻。

对于齐翔腾达所在的化工行业而言,从去年四五月份开始,行业景气度不断向上,这一点,从产品价格的上升,和企业利润的释放上,可以得到印证。对应到齐翔腾达,则是股价的正向反馈。

从中长期看,化工是一个长尾行业。它的需求要么迟迟不来,一旦到来,又不会在短时时间内大幅回落,而是展示出平稳增长。

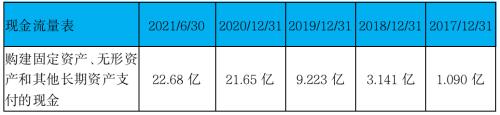

在过去几年里,化工行业的普遍资本支出并不明显,对应的则是齐翔腾达这样的公司,凭借自己优异的现金流,持续进行产能建设。

在完成这个循环后,行业集中度更加集中,语权提升,而一旦市场从买方市场转向卖方市场,就是展示实力,兑现溢价的时刻。这对于资金形成共识,抬升企业估值中枢,无疑是最扎实的背景。

这一点,我们已经从齐翔腾达持续、密集、大量级的产能建设上,得到了印证。而它能够在“量”的层面进一步扩容,除了加注既有业务的产能建设之外,还在于基于已有能力的延展。

这同样是化工企业的行业规律之一——与其他周期性行业相比,化工企业具备更理想的延展性。

化工企业的一个特征,在于它对于加工工艺中“Know-how”核心技术的熟稔。我们可以看到,在万华化学、信越化学、巴斯夫这些企业的产业扩张进程中,都遵循了从“专精”到“大、全、精”的转变。

以化工龙头万华化学为例,它以聚氨酯为起点,在聚乙烯、聚氯乙烯、聚丙烯、聚苯乙烯四大传统塑料的版图上,跑出了一条新赛道,而后,则在深度专精与广度扩张两个维度上同时下注,最终确立了自己化工龙头+成长白马的地位、

这种化工巨头的变迁,其实正是化工行业的发展规律。而从齐翔腾达对于碳三业务的扩展策略上,我们同样可以看到这样的轨迹。

依托于碳四产业链的充分发展,齐翔腾达引进了美国UOP的Oleflex生产工艺,投资建造70万吨/年丙烷脱氢项目,技术有永久使用权并具备5年的排他性。

同时,齐翔腾达和中国化学(行情601117,诊股)设立联营齐翔腾达天辰齐翔腾达新材料有限公司,建设中国“卡脖子”己二腈项目,即100万吨尼龙66新材料项目。丙烯产品直接通过管道输送到天辰齐翔腾达的己二腈项目。

利用丙烯产品,引进德国赢创、蒂森克虏伯共有的过氧化氢直接氧化法技术,投资建造30万吨/年环氧丙烷项目,生产的环氧丙烷通过管道直接供给邻近的客户。

这一系列布局带来了一个可预见的未来——它提单落地,便会帮助齐翔腾达形成完善的丙烷-丙烯-环氧丙烷的完善碳三产业链。

对冲风险、消除波动、熨平周期,乃至于享受成长股的溢价,这是化工企业长期难以逾越的难题,也是资本市场苦苦寻找的目标。

因此,以碳四产业链为核心,积极发展碳三和新材料业务,这种新旧产能的转换,构成了公司业绩的增长动力,也是公司提出的打造“又一个齐翔腾达”的推动力。

对于资本市场而言,它提供了一个带有想象力的可能——通过扩张产业版图,压缩周期属性的细分龙头,很容易让人联想到万华化学历史上的产业路径,从可能到认知,再从认知到共识,这种线性外推的方式,正是挖掘价值白马的思维范式之一。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐