资管业收入爆发增超50%,成国海证券上半年第一业务收入来源,85亿定增尚待落地

来源:财联社 2021-08-21 17:22:19

财联社(深圳,记者邹晨辉)讯, 国海证券半年报正式出炉。

根据国海证券最新发布的半年报,今年上半年实现营收26.38亿元,同比增7.80%;实现归母净利4.6亿元,同比下滑23.97%;基本每股收益0.08元。

由此可见,国海证券上半年营收微增,净利却出现下滑。此外,国海证券今年上半年计提资产减值2亿元。

从公司主要业务收入板块来看,上半年公司自营业务收入同比下滑超50%,是下滑最大的业务板块,主要原因在于净利息收入亏损加剧。

此外,国海证券投资管理业务收入表现较为亮眼,同比增超50%。细分来看,国海证券的该项业务中的公募基金管理业务实现营收3.54亿元,同比增141.16%。

总体看,财富管理和投资管理业务对国海证券总营收贡献较大,上半年实现收入分别为5.65亿元(同比增20.41%)和7.62亿元(同比增51.39%),合计13.27亿元,占总营收比重为50.31%。

国海证券还在当晚发布公告称,公司董事会通过《关于新设3家分支机构的议案》,同意公司在江苏省南通市、广东省佛山市、广东省东莞市各设立1家证券营业部,并授权经营层办理新设上述3家分支机构的相关事宜。

计提资产减值2亿元侵蚀公司利润

国海证券上半年净利同比下滑,或和公司计提资产减值有关。

根据国海证券昨晚发布的关于计提资产减值准备的公告,为真实、公允地反映国海证券的财务状况以及经营成果,基于谨慎性原则,公司根据《企业会计准则》相关规定和公司会计政策,对有关资产进行了评估,公司2021年上半年(以下简称本期)累计计提各项资产减值准备2亿元,将减少公司本期利润总额2亿元,减少公司本期净利润1.5亿元。

其中,买入返售金融资产计提资产减值1.98亿元;其他计提资产减值372万元。

零售财富管理业务发力,代销金融产品增多

财富管理是当前各家券商争相发力的赛道。在零售财富管理业务方面,国海证券也在发力。上半年,公司零售财富管理业务实现营业收入5.65亿元,同比增长20.41%。

公司表示,上半年,公司零售财富管理业务积极把握国内居民储蓄向投资转化,居民财富管理需求持续释放的市场机遇,贯彻落实公司“十四五”大财富发展战略,持续推动财富管理转型升级,取得新的成效。

从证券经纪业务来看,上半年,公司证券经纪业务实现营业收入2.82亿元,同比增长4.20%。

从期货经纪业务来看,上半年国海证券控股子公司国海良时期货聚焦财富管理主线,优化客户服务体系,加强机制体制创新和营业机构精细化管理,提升内部管理效能,上半年日均客户权益同比增长50.56%。截至2021年6月末,国海良时期货客户保证金规模51.72亿元,市场占有率0.51%。2021年上半年,期货经纪业务实现营业收入1.3,3亿元,同比增长69.59%。

从代理销售金融产品业务来看,国海证券表示,上半年,公司代理销售金融产品业务坚持精品产品策略,审慎开展产品引入,打造金融产品品牌;加强总部赋能和业务协同,提升产品销售和专业服务能力;持续推进适当性管理系统建设,强化产品风险控制。2021年上半年,公司代理销售金融产品业务新增代销产品56只,同时在线重点产品数量48只。

自营业务收入同比下滑超50%

作为国海证券五大业务板块之一,销售交易与投资业务收入上半年却同比下滑。根据半年报,国海证券销售交易与投资业务分为自营业务和金融市场业务。

国海证券上半年销售交易与投资业务收入为4.78亿元,同比下滑50.43%,去年同期收入为9.64亿元。

具体来看,今年国海证券证券投资收益为6.55亿元,处置收益为3.17亿元,公允价值变动收益为1.05亿元,净利息收入为-3.43亿元,手续费和净佣金收入为0.6亿元。

去年同期,国海证券上述各项业务收入为7.21亿元,4.74亿元,2.35亿元,-0.57亿元,0.6亿元。由此可见,国海证券净利息收入今年亏损进一步加大。

资管业务收入爆发同比增超50%

在投行业务方面,2021年上半年,国海证券企业金融服务业务实现营业收入1.14亿元,同比下滑10.72%。

投资管理业务是国海证券今年表现最为亮眼的业务板块。上半年,该项业务实现营业收入7.62亿元,同比增长51.39%。

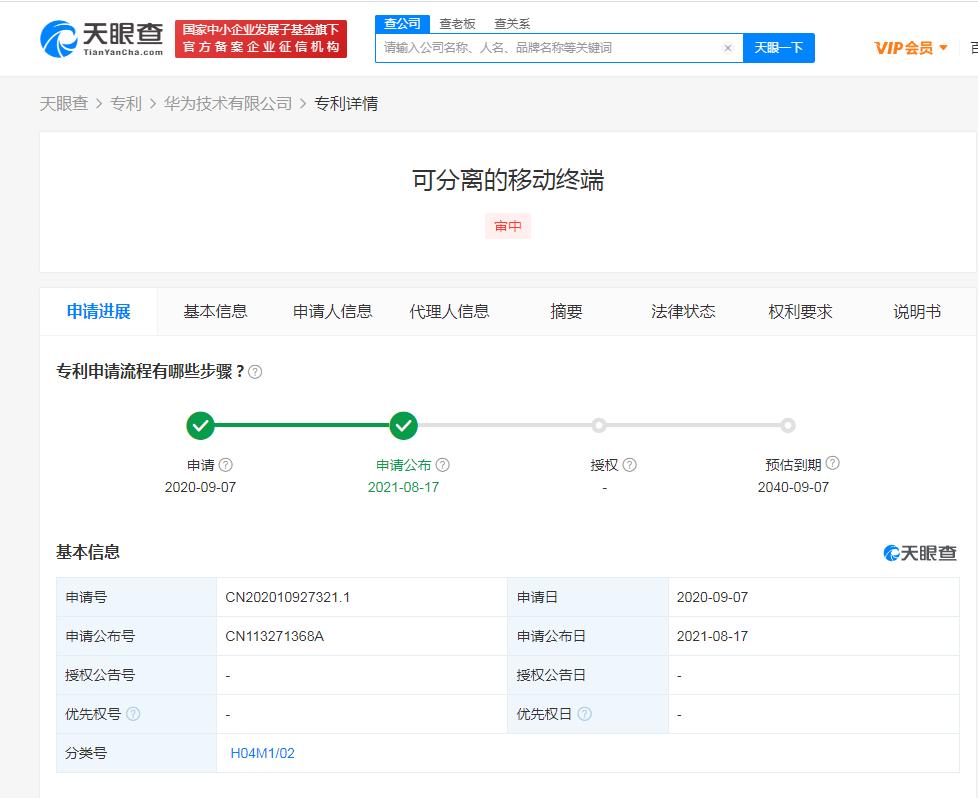

国海证券这一业务板块主要包括资产管理业务、公募基金管理业务、私募投资基金业务。在资产管理业务方面,截至2021年6月30日,公司共管理170只集合计划、53只单一计划(或定向产品)及10只专项计划,受托资产管理规模957亿元。2021年上半年,公司资产管理业务实现收入1.13亿元。

在公募基金管理业务方面,国海证券称,上半年控股子公司国海富兰克林积极把握基金市场大发展机遇,大力推进产品新发、渠道拓展和投研能力提升,充分发挥中长期投资和港股投资优势,保持了持续稳定的投资收益和经营业绩。

截至2021年6月30日,控股子公司国海富兰克林共管理36只公募基金产品及7只特定客户资产管理计划,其中公募基金管理规模684.52亿元,同比增长127.22%。上半年,公募基金管理业务实现营业收入3.54亿元,同比增长141.16%。

在私募基金方面,2021年上半年,公司私募投资基金业务实现营业收入9824.41万元,同比增长39.61%。

在信用业务方面,国海证券表示,上半年,公司信用业务聚焦融资融券营销,全力做大业规模,实现融资融券业务规模快速增长;加强股票质押业务管理,严控项目质量和规模,进一步化解存量项目风险。

截至2021年6月30日,公司融资融券规模为83亿元,较上年末增长11.00%,自有资金股票质押业务待购回金额37.92亿元。上半年,公司信用业务实现营业收入1.41亿元。

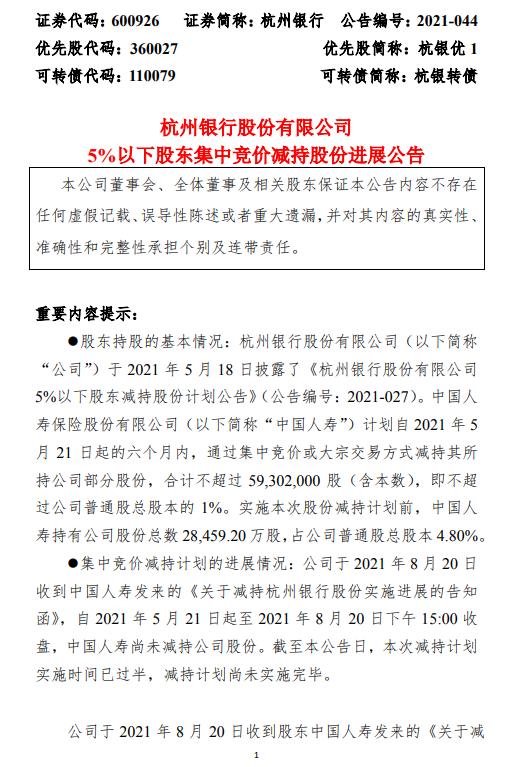

拟定增募资不超过85亿元,股东拟减持不超过5917万股

目前,国海证券拟定增募资不超过85亿还未落地。本次定增发行对象为包括公司控股股东、实际控制人广西投资集团及其控股子公司中恒集团、广西金投在内的符合中国证监会规定条件的不超过35名(含35名)特定对象。

从定增用途来看,其中不超过40亿元用于投资与交易业务,不超过25亿元用于资本中介业务,不超过10亿元用于增加对子公司的投入,不超过5亿元用于资产管理业务,不超过5亿元用于其他营运资金安排。

值得注意的是,国海证券在定增的同时,还将面临股东减持。

今年5月,国海证券发布公告称,公司收到融桂物流《关于减持国海证券部分股份计划的告知函》,融桂物流拟自本次减持计划披露之日起15个交易日之后的6个月内,以集中竞价方式减持公司股份不超过5917万股(占公司总股本的比例为1.09%)。

截至本周五收盘,国海证券股价报收4.16元,总市值226亿元。

相关文章

猜你喜欢

今日头条

图文推荐