从不均衡走向再平衡--2021年下半年债市展望(下)

来源:珮珊债券研究 2021-06-21 10:25:05

摘要:

当前债市或处于熊尾磨顶阶段,长端利率难以大幅上行,类似11年上半年利率形成双顶,预计十年国债或在3.0%~3.35%的区间震荡,配置户逐渐加大债券配置力度。

震荡市的结构性机会:做平短端曲线,地方债超长债、30年国债伺机而动,信用债下沉<;杠杆套息<;高等级拉久期,转债均衡配置。

-----------------------------------

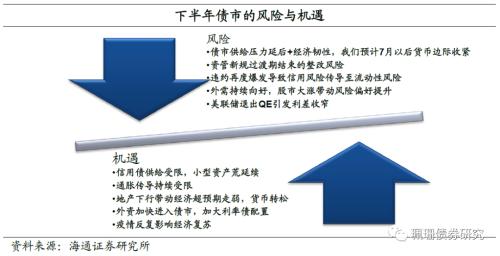

4.下半年债市的风险与机遇

经济不好不坏,货币难紧难松,债市很难摆脱震荡格局,票息策略为主。

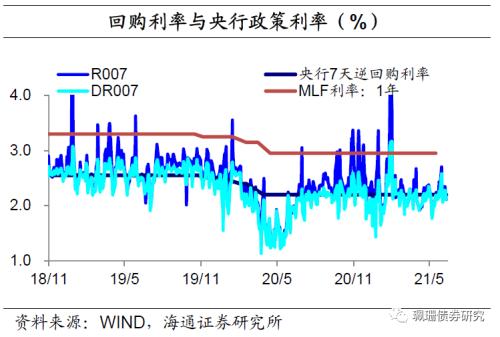

央行行长易纲表示我国经济“在潜在产出水平附近”,货币政策“稳字当头”,“保持总量政策适度”。货币难紧难松意味着债市很难摆脱震荡格局。

+政策平稳+地产管控+外资流入-供给后移-下半年经济并不弱-美国Taper

4.1地方债延迟发行

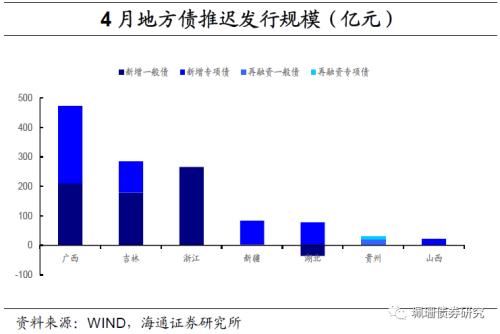

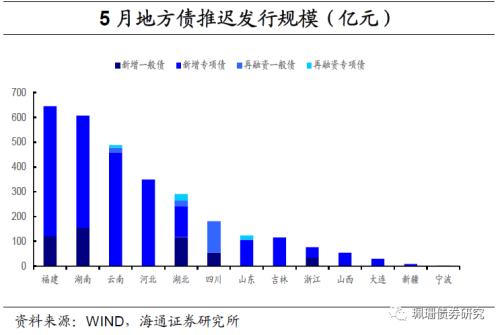

地方债连续延迟发行。4月地方债推迟发行规模1202亿元;5月地方政府债推迟发行规模增加至2976亿元。

延迟发行以新增地方债为主。4、5月地方政府债推迟发行均以新增债券为主,占比分别为97%、93%,再融资债券存在小规模未发够的情况。

主要集中在中西部地区,4、5月中西部地区推迟发行规模占比分别达到78%、72%。其中5月推迟发行中福建、湖南推迟发行规模均超500亿元,分别达645亿元、607亿元,全部为新增地方债;云南、河北、湖北、四川、山东、吉林六个地区地方债推迟发行规模在100-500亿元之间;其余地区推迟发行规模较小,在100亿元以内。

4.2供给延后还是消失?

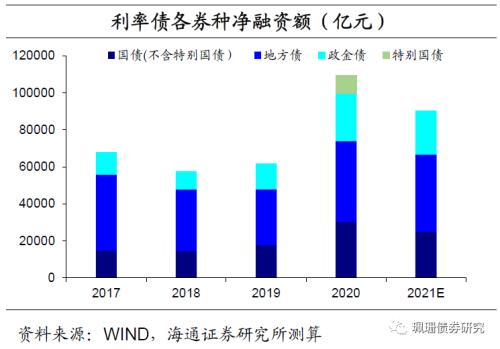

供给延后还是消失?——利率债延后。国债发行量可能低于年初2.75万亿元的赤字目标,这是因为去年国债超发了2500亿元、扣掉超发的部分今年国债净发行量或在2.5万亿元左右。

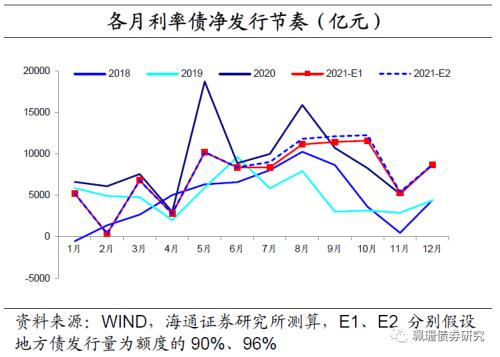

近五年地方新增债占年初额度的比例在96.2%~99.6%之间,考虑到近几年规律并结合今年“政府降杠杆”的政策基调,我们按照今年地方债发行量占年初额度的90%~96%进行估算,按照平滑预测显示利率债净发行量年内高点在8-10月,月净发行量在1.2万亿元左右,其中8月供给压力不及去年同期1.59万亿元高峰但比19年5月多增3500多亿元、9月和10月供给压力大于19年、20年同期水平且比20年同期分别多增近1100亿元、3600亿元、比19年同期均多增近8800亿元。

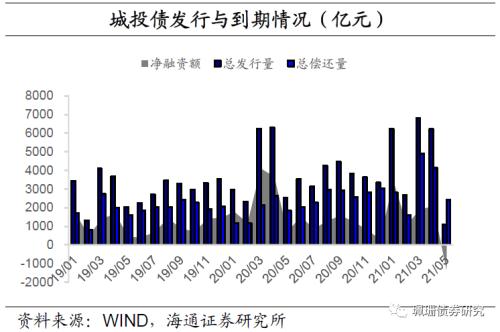

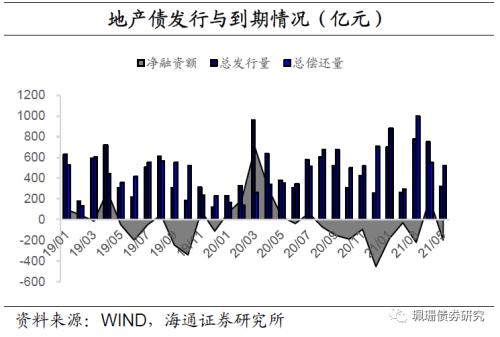

供给延后还是消失——部分信用债供给“消失”。今年通过压缩城投、房企新增融资来实现稳杠杆,在相关政策没有明显松动的背景下地产城投融资很难改善。

由于三道红线等带来的新一轮严监管周期,房企信用债融资表现不佳,部分房企出于融资结构调整和债券融资受挫等原因,债券融资量有所降低。

据银保监会通报的2020年行政处罚情况披露,银行业领域重点查处违规增加地方政府隐性债务、违规向房地产提供融资,非标受监管约束愈来愈严。

4.3银行配债有支撑、保险配债需求强

上半年开启了小型资产荒,债市震荡行情使得前期欠配、踏空的机构得以配置债券。

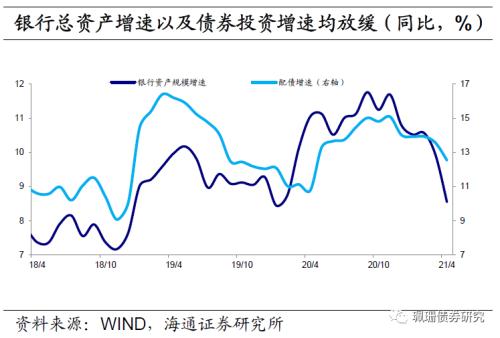

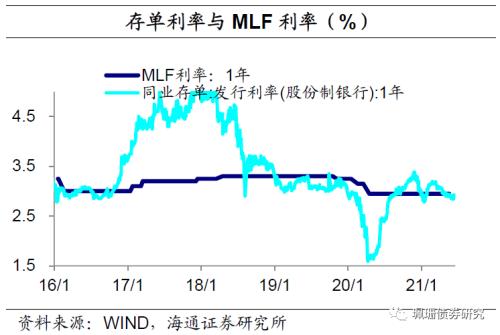

4月银行资产同比增速下滑至8.5%(与去年初水平相当)、银行债券投资增速也放缓至12.5%、配债占比基本稳定在20%。虽然银行资产扩张速度放缓,其配债需求也逐渐释放,但考虑到社融增速不断下滑、银行信贷压力缓解+房地产和城投融资萎缩+结构性资产荒仍在+银行负债端压力不大(结构性存款压降缓解+存单融资位于高位)等,预计银行配债仍有支撑。

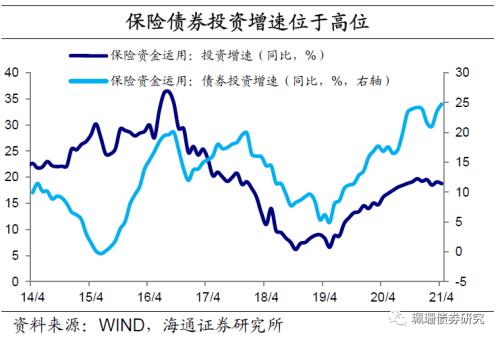

保险公司资金运用中用于投资的资金规模保持较高增长速度,其中债券投资增速在1、2月小幅下滑后持续回升,4月同比增速达到25%,创14年以来最高水平,显示保险配债需求高且强度大。

4.4美国Taper临近,如何影响我国债市?

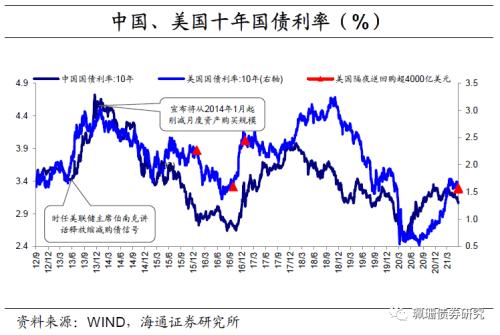

从疫苗接种、政策目标看宽松政策退出时机:预计美国或在今年Q4疫苗接种覆盖率达到85%,当前美国通胀快速回升、就业数据改善,美联储官员表态显示宽松退出渐近,美国隔夜逆回购规模创新高显示流动性过剩。

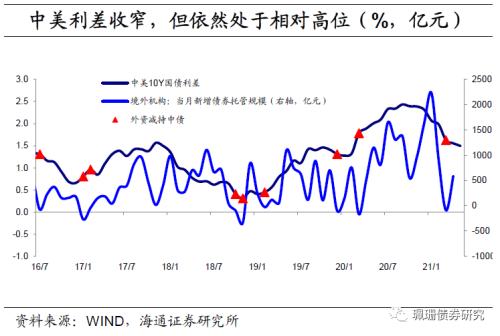

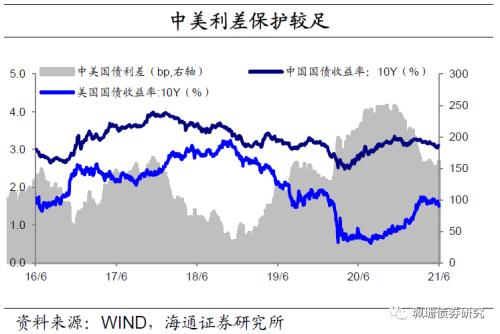

若美联储缩减购债,全球流动性收紧,届时人民币面临贬值压力,美债也将回升。历史上,中美国债利差快速收窄或位于低位时,外资配债力量或减弱,但当前利差保护较足。5月末中美利差在148BP,仍处于近五年偏高水平。

若年底缩减购债落地导致美债收益率从当前的1.60%左右上行至1.9%~2.0%,我国10Y国债利率在3.0%左右的话,中美利差有100~110BP、高于80BP的敏感位置。总之由于利差相对较宽+货币政策不同步,本轮美国缩减QE对中国债市的影响仍存,但远不及上一轮QE缩减时期,我国债市依然将“以我为主”。

4.5外资配债回升,后续仍有支撑

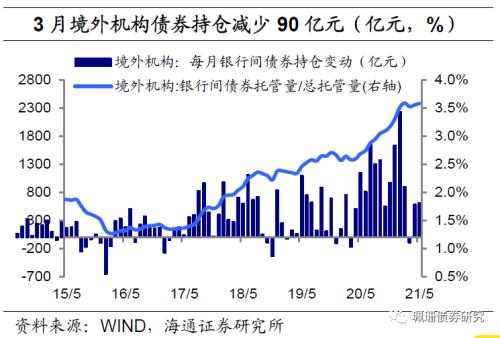

历史上,境外机构在我国债券托管量月减持在200亿元以上有4次,对应利差平均值在80BP左右,即便利差较高、当利差短期大幅下降时外资也会从债市流出。

3月中旬以来中美10Y国债利差较为稳定,在145BP~170BP区间窄幅震荡,整体距离2010年以来的均值水平115BP,有30BP~55BP的差距、且远高于80BP的敏感位置,5月境外机构债券持仓回升至615亿元。

富时罗素将于今年10月29日开始纳入我国国债,在36个月内分阶段完成,我国国债权重为5.25%,基于跟踪该指数的约2.5万亿美元管理资金,或吸引1300亿美元的被动资金流入我国债市,叠加近年来外资投资我国债市的便利度明显增强,预计外资配置债券韧性仍在。

4.6现金理财:正式稿缓解整改压力

今年Q1理财产品余额稳健增长,净值化占比超七成,理财公司快速发展、占比跃居首位,同业理财规模续降。

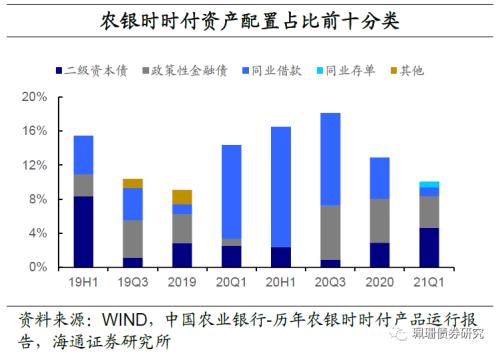

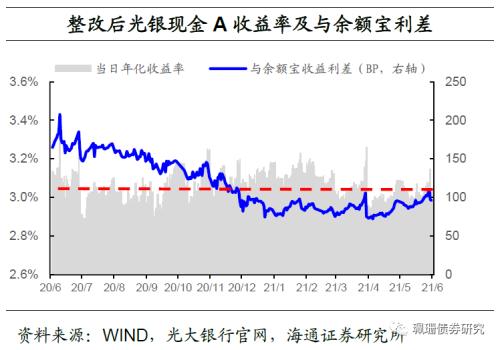

现金管理类产品过渡期整改初见成效、压力尚可,关注执行风险。从光银理财A、农银时时付两款现金理财来看:

1)流动性方面,流动性较差资产配置占比趋于下降,国债、央票、政金债的占比逐渐提升,预计流动性整改压力或较小;

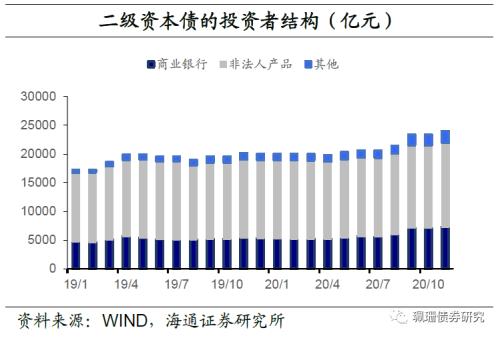

2)期限方面,短债占比提升、有大量二级资本债,但正式稿明确“新老划断”原则允许持有至到期,整改压力或较小;

3)增厚收益方式受限,收益率明显下滑。今年以来这两款产品与余额宝收益利差均出现显著下降,后续或将进步一收窄;

4)放松条件+延期到期=整改压力大大缓解,6月11日正式稿落地,明确将过渡期截止日设定为2022年底,允许现金管理类产品依法合规投资银行资本补充债券,对于存量,按照“新老划断”原则,允许持有至到期。

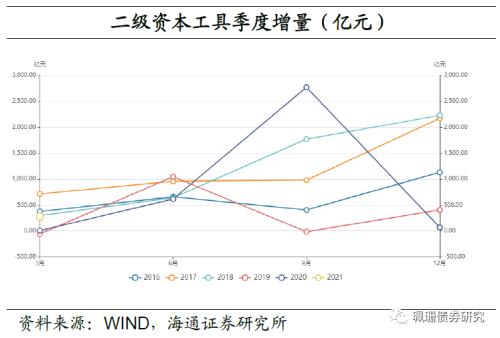

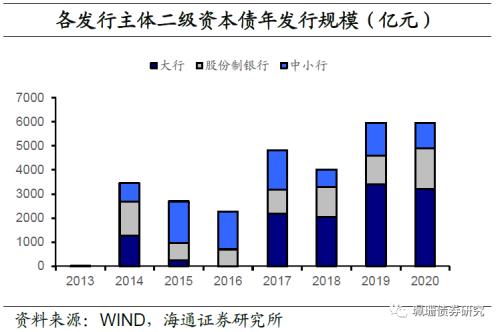

4.7二级资本债:供给季节性回升+理财新规整改,利差易上难下

4.8关注维持流动性平稳因素是否发生逆转

上半年流动性平稳与利率债供给延后、货币政策维稳持续小额投放、货基大幅增长有关,需关注维持流动性平稳因素是否发生逆转。如机构加杠杆引发资金波动、供给延后至三季度导致超储被加快小号、货基资金流入的持续性、通胀的进一步传导等,防范三季度货币利率的波动风险。从下半年整体来看,货币控总量重结构的背景下,长端利率大幅上行空间有限,预计十年国债或在3.0%~3.35%的区间震荡,配置户逐渐加大债券配置力度。

5.债市有哪些结构性机会?

做平短端曲线,地方债超长债、30年国债伺机而动,信用债下沉<;杠杆套息<;高等级拉久期,转债结构性机会,乡村振兴和碳中和受益主体。

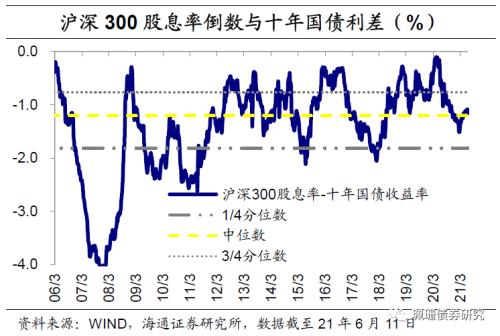

5.1股债性价比处于均衡水平

经过Q2的上涨,债市相对于A股变贵了:沪深300股息率与十年国债利差位于05年以来的53%分位;创业板E/P与十年国债利差位于2010年以来的44%分位。

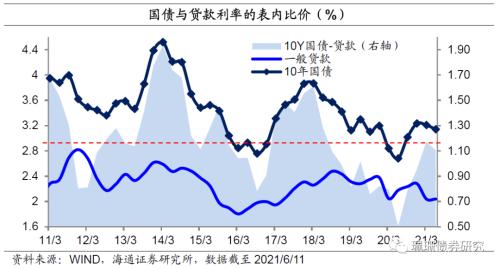

相对于贷款,十年国债与贷款利率的利差已经回升至18年下半年水平,处于2010年以来41%分位数,距离历史中位数水平还有6BP的距离。

5.2适当考虑做平短端曲线,短久期信用利差性价比偏低

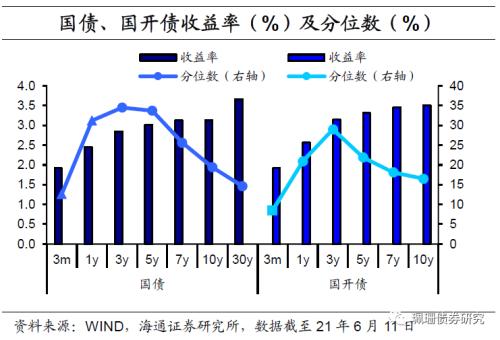

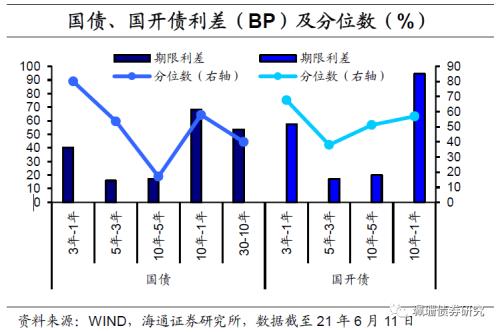

考虑做平国开国债3-1年、国债5-3年、国开10-5年:国债和国开都是3Y期分位数最高(35%),30年品种分位数很低(15%)。

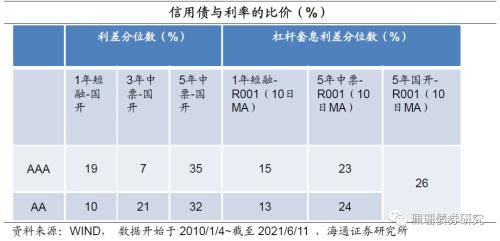

信用利差:1-3年期很贵,5年期AAA尚可。

杠杆套息:国开优于中票,但整体性价比一般。

5.3地方债超长债仍稀缺,30年国债伺机而动

财政部于去年11月10日发文要求新增一般债期限:十年以上(不含10年)占比不超过30%,而20年45%;年度新增一般债券平均发行期限应当控制在10年以下,20年14.7Y。再融资一般债应控制在10年以下(含10年),20年13.5Y。

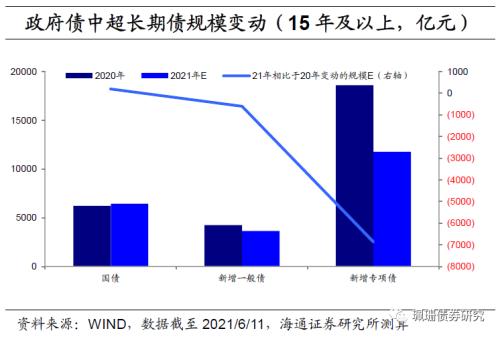

今年1-5月,地方债超长债规模仅3927亿元,占总发行量的比重为15%,远不及去年的46%或2019年的19%。若以1-5月占比来推算地方债全年超长债规模,则今年政府超长债的发行量较去年将大幅减少9000多亿元(主要是地方债大幅压缩超长债供给、国债超长债或较去年略增加200多亿元)。

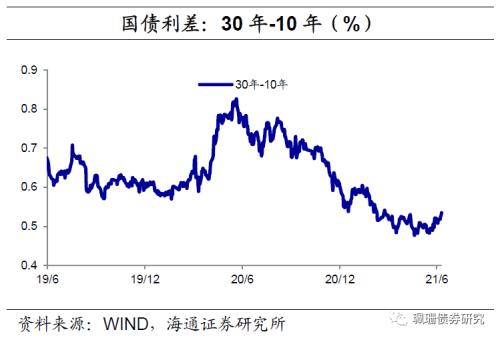

至5月28日国债超长债利率仍位于低位(分位数在15%左右),考虑到地方债中超长债供给压缩以及保险等配置超长债需求较大,预计超长债利率上行空间或有限,配置价值凸显,30年国债逢利差高点参与(30-10Y利差接近60BP为阶段高点)。

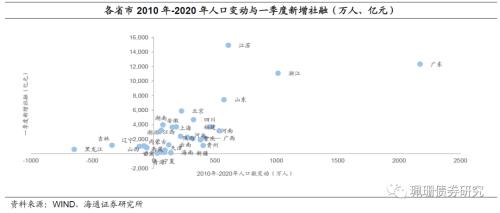

5.4信用债:信用重构,攻守兼备

城投债:五号文重申地方融资平台规范化,对失去清偿力的(融资平台)要依法实施破产重整或清算。缓释融资平台的债务风险是一个长期过程,城投短期内依旧是以借新还旧为主,以时间换空间。虽然目前来看不用过于悲观,但是政策一次次重申,也反映了监管对市场的预期引导。城投债以防风险为主,好地区谨慎下沉,优先考虑人口持续净流入、融资保持多增的省市(如广东省、浙江省、江苏省等)。加强对城投尾部风险的监测,一些债务负担重、人口持续净流出、净融资额大幅下滑的地区应防范信用风险,对于一些产业收入占比高、政府信用绑定程度大幅下降的主体也要防范风险。

地产债:新一轮监管框架下,稳健龙头受益,可适当拉长久期,高杠杆房企密切关注降杠杆进度,如有实质改善可择机参与,而对土储质量差、去化压力大、处于被动去杠杆过程中的小规模房企,建议谨慎规避。

产业债:煤炭债结合当前高利差、到期压力放缓、政府债务风险管控力度较高、大宗行情带来的盈利及现金流改善的情况下,可以在区域重要性地方国企中做适当的配置加法;钢企整体风险可控,钢铁产业债择券可以关注新一轮的行业重组机遇下带来的投资机会。民企产业债债务短期化特点更甚,且市场防风险下民企债情绪拐点短期到来的可能性较小,还需耐心等待,短期可轻配盈利及现金流向好、债务结构稳健的行业龙头。

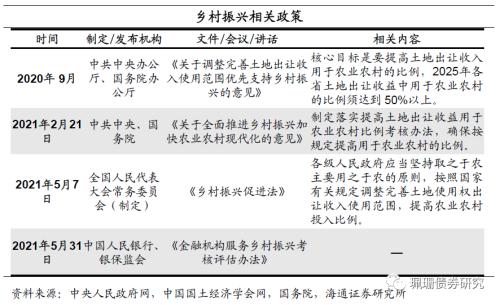

5.5近期乡村振兴政策频出

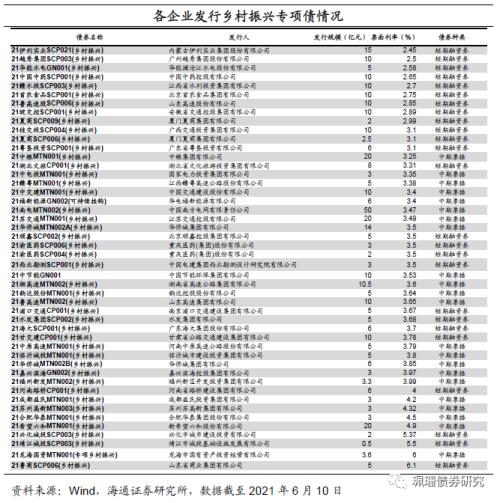

近期乡村振兴政策频出,乡村振兴专项债陆续发行。四川省发行乡村振兴专项债最为频繁,成本在省级发行人中最低,2021年已有发行计划,一期于6月11日开始计息。企业发行乡村振兴债成本差异较大,多为短融,中票次之。

短期看,利好融资受益主体;中期来看,耕地资源、碳排放资源丰富的省份可能会有相关增量收益。

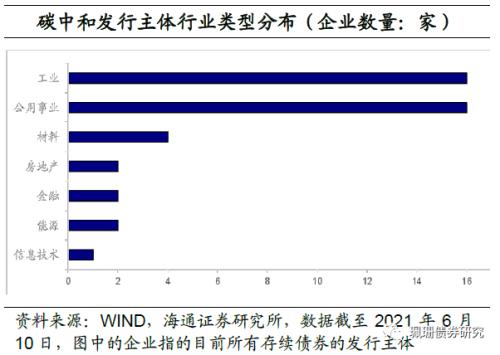

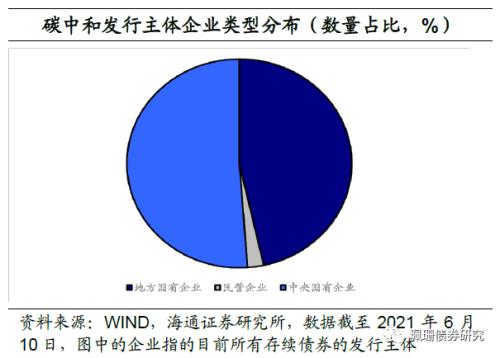

5.6 碳中和:清洁能源、新能源车产业链受益

受碳中和政策影响,清洁能源、新能源车产业链有望迎来快速发展期,建议关注相关行业发债龙头主体。目前火电占总发电量的比重仍大,为实现碳中和的目标,推进清洁能源的发展是重要手段之一,风电、水电、核电和光伏等均有望迎来高速发展期。这些行业发展符合国家政策方面,未来在融资支持方面或更受益。

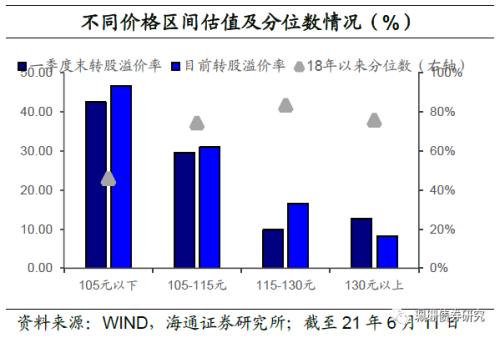

5.7转债:从正股业绩弹性及性价比自下而上

转债市场目前规模已经超过6000亿元,深度和广度都有明显提升,转债市场仍有结构性机会。

目前转债估值不算便宜,低价修复基本已经到位了,95-110元平价估值处于18年以来接近70分位数。因此,很难赚到估值以及修复的钱,此外转债市场的构成就是小票居多,同样也会受到股市风格的影响,加上转债有双重溢价的特性,需要关注流动性的变化。

转债很多大的参与时机例如去年9月末情绪低点,今年1月末流动性超预期收紧等,都是跌出来的。对于由于市场情绪、风格等因素导致的新券上市定位偏低、个券错杀等,也是重要的参与机会。

此外条款仍可以博弈。

风险提示:基本面变化、股市波动、供给加快、流动性收紧、信用风险。