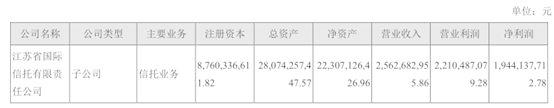

江苏信托业务结构优化存续主动管理类信托规模占比60.56% 净利润19.44亿同比下降19.64%

来源:金融界网 2021-04-19 19:23:24

金融界网4月19日消息近日,江苏国信(行情002608,诊股)(002608.SZ)发布2020年年度报告,其控股的江苏信托在这一年里发生了什么?

年报显示,江苏信托调整压缩传统信托业务,加快发展新型信托业务,信托业务结构不断优化。截至2020年底,存续主动管理类信托规模1904.24亿元,占比60.56%,较年初增加1192.43亿元,增长113.17%。

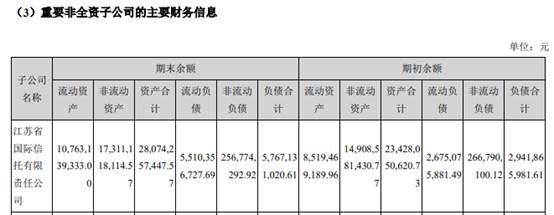

截止2020年12月31日,江苏信托资产总额为280.74亿,同比增19.83%,其中,流动资产为107.63亿,非流动资产为173.11亿;负债总额为57.67亿,同比增96.02%,其中流动负债为55.10亿,非流动负债为2.57亿;净资产223.07亿,营业收入为25.63亿,同比下降20.77%;营业利润22.10亿,净利润19.44亿元,同比下降19.64%。

江苏信托公司的股东均为江苏省属国有企业,与各级政府关系密切,实力雄厚,经营各具特色,资源优势明显,为公司业务拓展提供了有力支持和合作机会。江苏信托传统业务以政府平台业务、房地产信托业务为主,近年来积极向标品信托、资产证券化、家族信托等新型信托业务转型,鼓励开展“平台+”业务,进一步提升信托公司盈利能力和水平。

江苏信托2020年实现的手续费及佣金收入10.53亿元,占江苏信托营业总收入的比例为98.03%,且江苏信托2020年实现的利润总额占江苏国信合并利润表利润总额的比例为58.94%。

江苏省国际信托有限责任公司2021年计划向江苏省红十字会捐赠5万元;向江苏省南京市玄武区北门桥社区捐赠0.5万元;消费帮扶3万元。

持续打造人才高地。进一步完善市场化人才机制,继续加强“干部能上能下、员工能进能出、薪酬能高能低”的“三能”机制建设,完善人才梯队建设,为公司高质量发展提供持续的人才支撑。截至2020年12月末,江苏信托公司员工总数为226人,98%为本科及以上学历,平均年龄为35岁;具有注册会计师、法律职业资格、CFA职业资格的人员共34人次,形成一支年轻化、专业化的人才队伍,为今后信托业务的开展和风险有效控制奠定了坚实基础。

据天眼查显示,江苏信托公司前身为江苏省国际信托投资公司,是江苏省人民政府与银监会批准设立的非银行金融机构。

2020年,江苏国信发布公告,与江苏信托其他股东方按原股比进行同比例增资,增资总额50亿元。其中,江苏国信按81.49%的持股比例,增资金额为40.75亿元。增资后,江苏信托股东方的出资额将由37.6亿元增至87.6亿元。位列68家信托公司注册资本排名第10名。公告称,增资为江苏信托业务发展、结构优化和效能提升提供了必要的资本支撑,为资金信托新规出台后信托业展业提供了更多空间。

江苏信托的股东有:江苏国信股份有限公司、江苏省苏豪控股集团有限公司、江苏省农垦集团有限公司、江苏高科技投资集团有限公司,持股比例分别为:81.49%、10.91%、4.30%、3.30%。

江苏信托大股东江苏国信集团成立于2001年8月,是江苏省省属大型国有独资企业集团,注册资本金为人民币300亿元。江苏国信股份公司由舜天船舶重组更名而来。舜天船舶作为国信集团的三级公司,2016年末,国信集团实行重大资产重组,2016年年底江苏国信股份成功上市,使江苏信托部分股权成功装入上市公司。从此上市公司的主营业务由船舶制造销售业务转变为信托和能源双主业。

对于今后江苏信托发展的战略,大股东江苏国信指出,在监管要求信托行业主动去通道、去嵌套、控地产,完成“双压降”任务,回归信托本源的主基调下,江苏信托应将合规管控放在首位,以服务实体经济为宗旨,在货币市场、资本市场和实业投资领域为客户提供定制化的服务和产品,提升产品的研发能力,提升主动管理能力和主动管理类产品规模,推动公司业务模式、盈利模式转型。

第一,顺势而为,拓展多元化信托业务。做大做强现金管理类和固定收益业务规模,推进非标业务向标准化业务改造升级,均衡业务结构。加大家族信托、TOF等创新业务力度,充实异地团队,完善考核激励机制,巩固异地展业优势,拓展信托业务规模。积极争取获得多个行业创新业务资格,建设形成公司整体创新发展能力体系。

第二,持续做强做优,向投资型信托转型。扩大固有资产投资范围,进一步做好金融股权投资管理,积极拓展资本市场业务,寻找新的投资机会。运用私募股权、创业投资基金管理人等资质,在优质Pre-IPO等项目上寻找投资机会,深耕产业基金、REITS等投资类信托业务,拓展产业链和供应链,以产业思维优化金融服务。

第三,以改革创新为动力,持续深化机制改革。对标国内外一流信托机构,总结改革经验,加强投研、运营和风控等各类团队的建设,为转型发展提供有力保障。以信息化建设为支撑,加强精益管理,加强系统优化,促进系统集成,推进智能化管理建设的不断完善,加快推进“网上信托”建设,形成线上、线下综合服务平台,不断提升现代金融服务水平。

第四,推进财富转型,加强财富端建设。进一步加强财富渠道建设,加大财富管理人员招聘和培训力度,打造一流财富队伍。加快客户服务体系建设,升级完善客户端APP,建立个人客户分级管理制度,探索信托受益权流转业务。