白马股“大地震” 爆款基金突然“怂”了

来源:中国基金报 2021-04-18 11:22:21

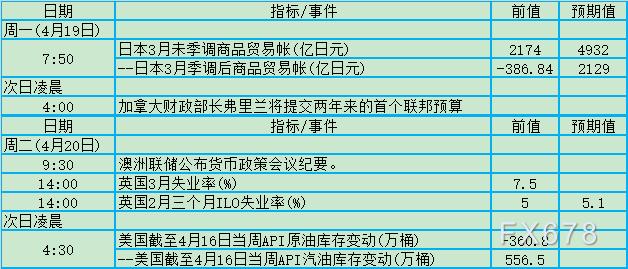

在春节以来(2月18日)震荡较为剧烈的市场环境下,今年成立的爆款基金在建仓上较为谨慎,速度明显放缓。

数据显示,50亿以上的主动权益基金今年大部分净值回撤在5个点以内,有节后成立的爆款基金快2个月净值波动依旧很小。

业内人士认为,当前大基金建仓有难度,大家都比较小心。爆款基金经理对今年市场谨慎乐观,策略上更强调均衡配置,强调估值保护,注重建仓节奏,也会从港股寻找低估高成长机会。他们也认为,核心资产超调是好的中长期加仓机会。

大部分爆款基金回撤不超5%

震荡市中建仓难度加大

数据显示,今年成立的、规模在50亿以上的主动权益基金(不同份额合并计算)有71只,截至4月16日,有11只基金净值在1元以上,比如银华心享一年持有、易方达远见成长、华安精致生活、招商品质升级;还有,净值在0.95-1元的有36只,在0.9-0.95元的有18只;另外,仅有6只净值在0.9元以下。可见,今年大部分爆款基金回撤都没超过5%,在当前震荡市场下,规模较大的基金建仓较为谨慎。

其中,规模在100亿及以上的有13只基金,有2只取得正收益,10只净值跌幅在10个点以内,仅1只跌幅超10%。

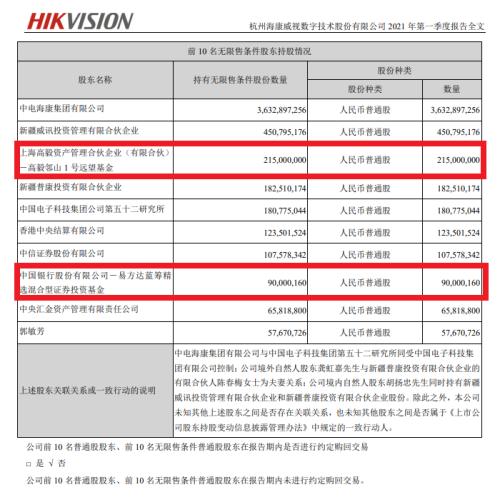

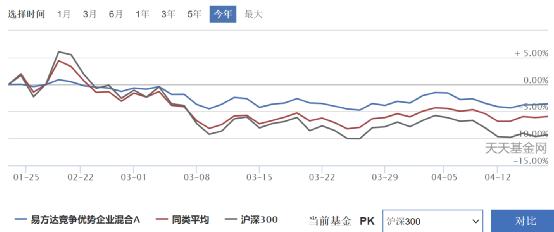

比如备受市场关注的易方达竞争优势企业,成立于1月20日,规模为148.49亿元,成立以来A和C份额净值跌幅分别为3.57%、3.66%,其净值波动明显小于同类平均和同期沪深300的表现。

成立于1月20日的广发成长精选,规模为118.79亿元,A和C份额净值跌幅分别为3.04%、3.13%。

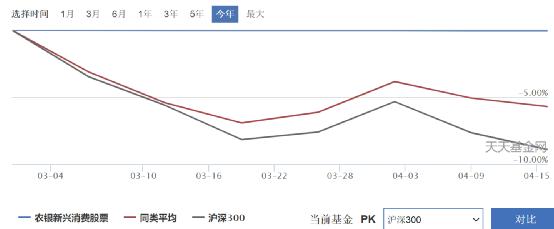

节后成立的基金,建仓速度更慢,平滑了净值波动。成立于3月3日的农银汇理新兴消费,规模为60.62亿元,一个多月来净值仅跌0.04%。从净值曲线看,在市场大幅波动中该基金几乎波澜不惊,可见目前并没有建立多少仓位。

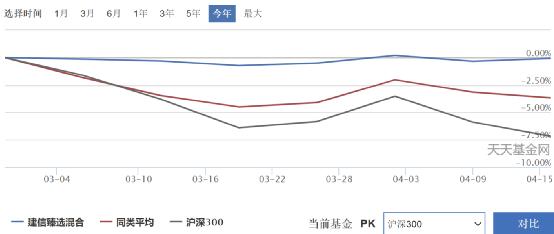

成立于3月2日的建信臻选,规模为51.37亿元,一个多月来净值跌了0.07%。该基金净值曲线也几乎没有太大波动,可见仓位也很低。

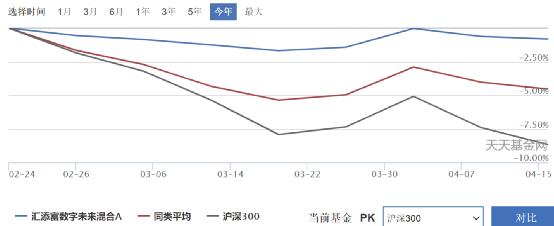

成立于2月24日的汇添富数字未来,规模为99.93亿元,A和C份额净值跌幅分别为0.81%和0.87%。该基金应该是建立了一定仓位,但是并不算高,净值波动显著低于同期指数、同类产品。

“现在敢于激进建仓的比较少,大家都比较保守,因为市场波动很大,要保面值,不敢把仓位抬到较高的位置。如果看不到明显趋势,市场波动又大,基金经理倾向于把建仓速度放得比较慢。”某基金专业人士分析,到现在回撤较大的,一般是年前发的产品,因为当时市场还有较强赚钱效应,如果不建仓错过赚钱的时点,就会比较被动,所以一些基金经理在年前选择建仓,但后来出现较大回撤。

市场认为,当前爆款基金建仓其实有难度。上海某位基金经理表示,对于爆款基金来说,难度在于要管大规模的产品,需要找大市值的公司,但大公司目前虽然回调了一些,但还处在相对市场有溢价的状态。“大基金管理规模很大,他们很难切入小公司,还是要在大股票寻找机会,导致大市值股票超调概率很低,一旦超调就会有人左侧去买;另外,经历市场一轮回调后,想要超涨又很难,导致这类资产股价波动区间会显著小于前两年,而且他们现在显然对利空更敏感,对利好不敏感,就会使得其性价比下降。爆款基金现在的难点是,适合他们配置的资产没有处在适合进攻的价格位置。”

策略上强调均衡配置、控制建仓节奏

核心资产超调是中长期加仓机会

博时基金权益投资GARP组投资副总监陈鹏扬表示,对今年的权益市场谨慎乐观,中国资产在全球范围来看仍具有较好的吸引力,短期调整不会改变资产向好的趋势。港股由于较低估值及部分资产的稀缺性,投资机会或更加明确。“投资策略上,我们将更加均衡。面对前期出现的所谓核心资产交易较为拥挤的情况,我们期望通过自下而上精选一些细分赛道的龙头来搭建组合,在组合的构建过程中会更强调估值的保护,并且尽量做到行业的分散,并且更加注重建仓的节奏。我们通过精选个股,坚守基本面研究和估值体系,在部分行业中仍能找到较好的投资机会。”

陈鹏扬认为,中期来看,双循环驱动下的产业升级和消费升级仍然主要的成长方向,结合当前估值水平,今年A股投资机会将主要来自于估值在合理区间的成长类方向以及部分低估值但有结构性成长逻辑的子行业。重点关注消费行业,优选消费高端化;科技行业,关注智能化和AI方向;制造行业,关注全球竞争力提升的制造龙头;部分低估值加速成长公司,如风电;港股中寻找低估值高成长投资机会。

南方基金表示,展望今年剩下时间,国内政策整体的基调是回归正常化,但同时也强调“不急”转弯,避免对经济影响过大。综合起来看,大概率市场会是区间震荡状态,会有结构性行情,但级别也不会太大。“核心资产在过去两年提供了远超历史均值的回报,估值也达到了历史性高位,这个是今年市场状态很重要的一点。在此背景下,低估值个股、顺周期个股、中小市值个股,作为今年组合的应对策略,我们都会关注。如果核心资产出现超调,我们认为那是非常好的中长期加仓机会。具体到行业板块上面,会适度侧重低估值的板块,但也不建议系统性超配。整体而言,不认为全年会有特别突出板块,因此会考虑配置的平衡,以及具体标的性价比。”

某中型公募基金经理称,今年新发的基金打算在锁定期建30%的仓位,建仓期将仓位提升至60%,如果市场跌得多的话,打算加速建仓,“我现在以低估值为主,抗波动,中游制造、上游材料,银行、公用事业也是低估值。随着时间往后推移,往长期增长更好的资产转移。我们会持续观察这两个季度经济增长、通胀压力、企业盈利等情况,特别是核心资产盈利是否低于预期。如果核心资产盈利增速符合预期,估值又调整到去年7月的位置,可以布局。”

该如何理性看待当前的基金投资,南方基金认为,经济有周期,资金有松紧,情绪有起伏,市场有波动,均属于正常现象。不宜过度关注短期价格波动,因为市场大涨而喜、大跌而悲,更不应以短期价格波动决定买卖或申赎,“追涨杀跌”;而应将投资视野放在中长期维度,相信权益市场长期震荡上行是主旋律,区间的波折仅仅是插曲,短期的回撤是可修复的。