权益资产配置热情上升 2021信托投资“风向标”指向何方

来源:北京商报 2021-02-24 11:25:47

虽然高收益不再,但作为相对稳健的投资品种,信托仍是不少投资者在资产配置“购物篮”中的选择项。2月23日,北京商报记者调查发现,信托权益类资产配置热度有所上升,将大部分资金分配至基建、工商企业,另将小额资金分配至权益类标品用来提高收益率的组合也成为信托销售人员推介的重点。在分析人士看来,混搭类产品理论上可以有效分散风险和有机会获取一定的超额收益,但不应过分追逐高收益,避免出现资金损失。

发行规模环比上扬

通常情况下,在春节长假等季节性因素扰动的影响下,1月、2月往往是信托行业展业的“冷静期”。节日导致的工作日缩短也会让集合信托的成立情况出现回落。

2月23日,北京商报记者注意到,来自用益信托最新发布的数据显示,(2月8日-21日)集合信托成立市场行情回落,募集规模小幅下滑。当期共有265款集合信托产品成立,与前一周持平;募集资金156.83亿元,环比减少4.15%。

对集合信托成立市场行情回落,募集规模小幅下滑的原因,用益金融信托研究员喻智分析认为,集合信托产品募集情况下滑,春节长假的季节性因素导致工作日缩短,且投资者持币过节的意愿有所增强,还有就是产品信息披露的迟滞也有一定的影响。

虽然成立市场行情有所回落,但受到节前集中成立的影响,集合信托发行市场则维持较高热度,产品发行规模大幅上升,当期共34家信托公司发行集合信托产品185款,环比减少20.60%;发行规模485.71亿元,环比增加24.93%。

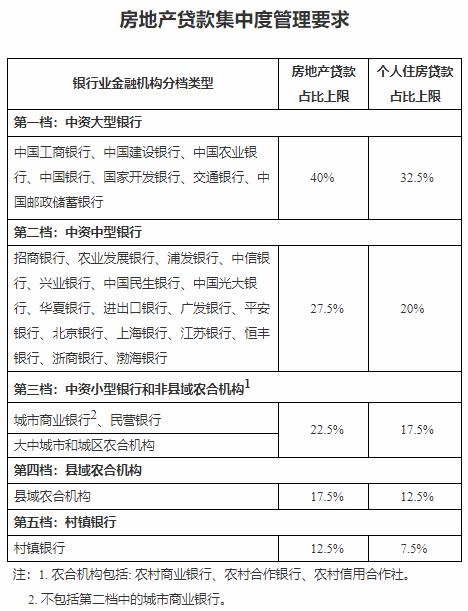

在发行规模中,金融类产品发行位居首位,达到177.75亿元。而实体经济领域中,工商企业(102.82亿元)、房地产(102.32亿元)、基础产业(75.83亿元)等领域表现较为突出。

“发行市场升温,更多的是节假日因素导致的产品节后集中发行,迎接开门红。”金乐函数分析师廖鹤凯在接受北京商报记者采访时说道。

权益类资产配置趋势初显

随着“炒股”“炒基”已成为投资市场的热词,信托行业权益类资产配置也开始崭露头角。

一位信托行业观察人士向北京商报记者介绍称,权益类信托产品最大的特点就是资金投资方式运用灵活,在信托行业“资产荒”背景下已形成投资趋势。不过目前,信托行业的权益类信托产品大多投向金融领域,比如和资本市场对应的股权收益权等。

北京商报记者同时也注意到,相较节前的冷清,节后不少信托销售人员也打出“超强重磅信托产品来袭”“优质信托资产”的口号吸引投资者的目光,在这其中,权益类资产配置也受到信托销售人员的重点推介,而收益率也相较政信、房地产、基础建设等集合信托产品高出许多。

在一位信托销售人员给到的产品信息中,一家信托公司目前在售的权益类信托产品主要投资于证券公司发行的非保本浮动收益凭证,收益结构为自动敲入敲出结构,敲出水平设定递减机制,根据敲入敲出机制实现票息收益或承担与挂钩标的指数跌幅相关的亏损。

具体操作模式上,从风险收益特征上看,当市场处于震荡或上涨行情时,敲入敲出结构均可获得较佳收益。而当市场处于长期单边下跌时,产品可能出现到期亏损情形。但若选择在指数估值相对较低时发行产品,能较为显著降低到期时出现亏损的可能。这位信托销售人士介绍称,收益率上,期间敲出、期间未敲入且未敲出的两类情形下,测算年收益率预计为18%;期间敲入未敲出情形下,预计会出现亏损。

而另一只权益类产品则主要投资低风险敞口的量化中性策略,并辅以主观选股及量化指数增强策略、高频CTA策略增加组合弹性。单从收益率来看,权益类信托产品的收益较高,而政信、房地产、基础建设等集合信托产品收益率则普遍在6.5%-7%。

一位信托销售人员向北京商报记者推介称,“目前权益类信托产品已经受到了不少投资者关注,公司也在加大此类信托产品的配置,不过相较其他产品来说,权益类信托产品属于高收益产品,主要投向也是股市二级市场或一级市场,所以在投资者推介方面还是要谨慎一些”。

“权益类资产配置主要就是股票、股票型基金,有的会混合金融衍生品。”廖鹤凯直言,权益类资产配置受到追捧的原因主要还是权益类投资在牛市中有更强的赚钱效应,不过在客户选择定位上,权益类信托产品风险也相较其他信托产品有所加大,预计未来短期内将出现小幅热度,但在主流层面,还是以基建、工商企业等项目为主。

不应过分追逐超额收益

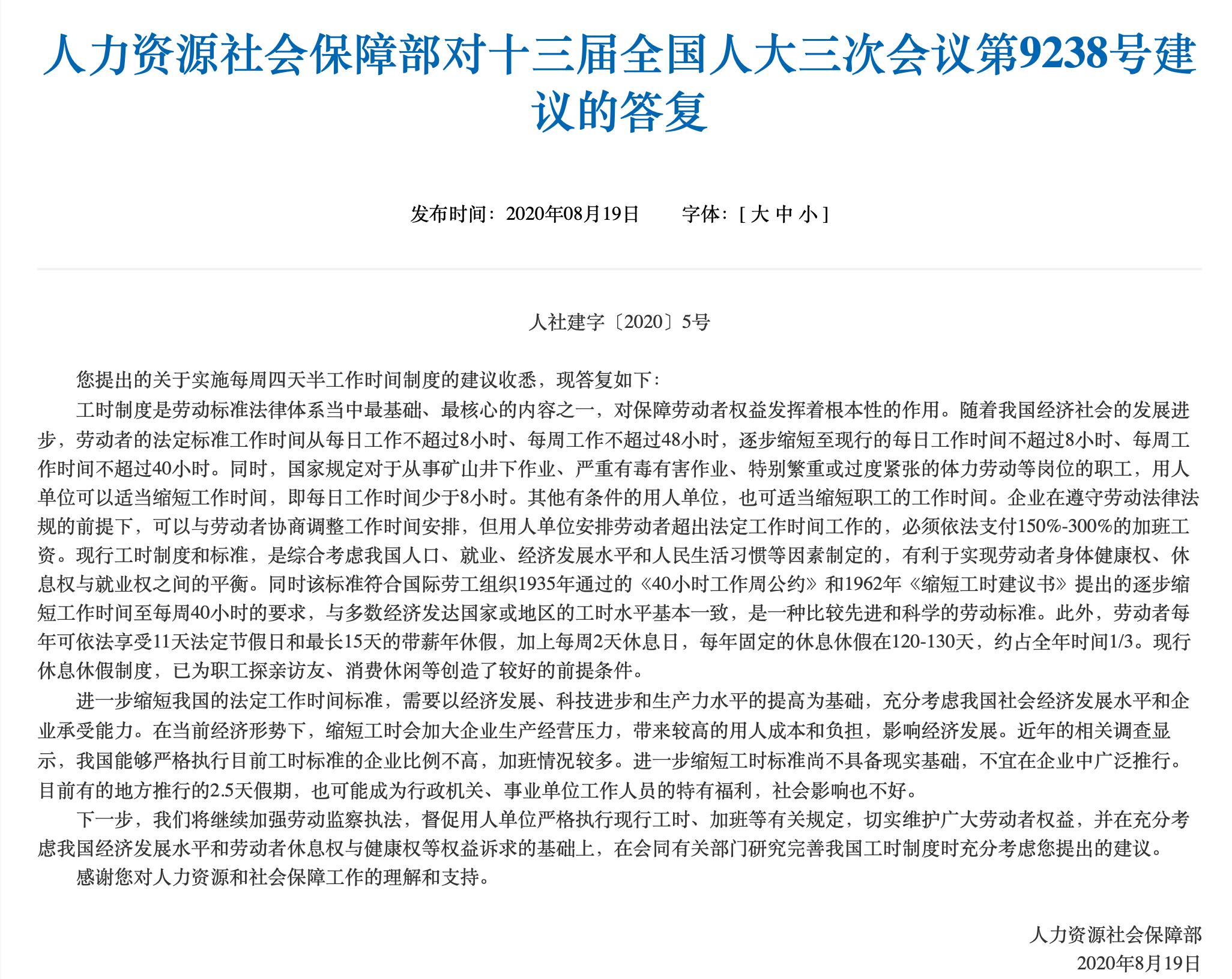

2021年是信托行业转型持续深化的一年,对投资者来说,如何在优质资产稀缺的背景下把握长期投资风向标也成为摆在面前的难题。

在调查过程中,信托销售人员大多都向北京商报记者推荐了组合混搭的配置方案用来规避风险。例如,在资产配置中,将大部分资金分配至基建、工商企业为主导的信托产品,以稳健投资为主,另将小额资金分配至权益类标品信托产品用来提高收益率。

“对投资者来说,2021年信托投资领域主要还是配置债权类项目,依然是基建、地产、工商企业主导的债权类产品为主流,在融资类规模限制的情况下,更多的标准债券产品特别是基建类产品会有更大的规模占比。混搭类产品理论上可以有效分散风险和有机会获取一定的超额收益,但不应过分追逐高收益,避免出现资金损失,同样也要注意到,混搭类产品在实际操作中也有可能低于固定收益类的实际年化回报。”廖鹤凯如是说道。

同样需要关注的是,虽然以资本市场投资为代表的标品业务是信托行业较为优质的转型思路,但此类浮动收益率产品能否被投资者接受仍有待观察。喻智进一步指出,由于标准化信托产品会配置股票、债券之类的投资品种,且为浮动收益率产品。目前投资者对标品信托的接受度仍较低,信托业的投资者教育道阻且长。