回望2020:油料蛋白柳暗花明又一村

来源:中粮期货531人参与讨论 2021-02-15 09:16:12

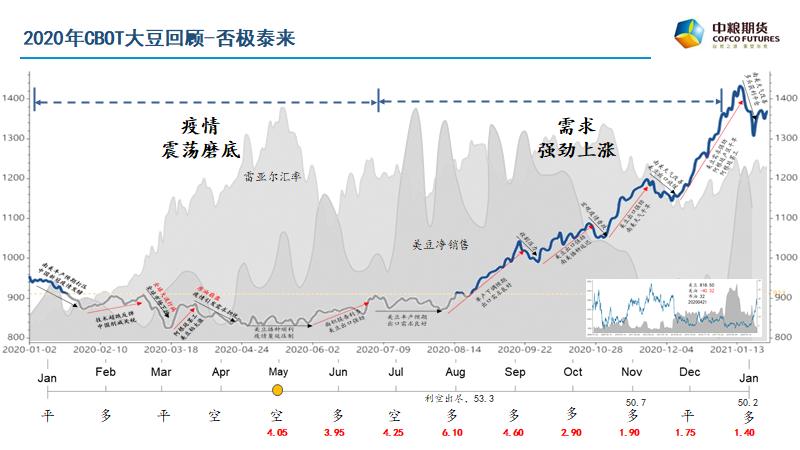

CBOT大豆:否极泰来

2020年对于CBOT大豆来说是否极泰来的一年,CBOT大豆在4月跌入长期底部区间,自6月份开始了持续8个月的上涨,截至目前仍然在上涨通道之中。

从整个商品市场的表现来看,2020年上半年,全球金融市场因新冠疫情的爆发而跌入谷底,商品市场普遍跌入或跌穿长期底部区间,但是就受冲击幅度来看,农产品的跌幅要明显小于能源和工业品,这在一定程度上体现出了农产品的刚需属性。下半年,商品市场开始触底回升,以植物油为代表的农产品市场则开始了触底反弹至强劲上涨的过程。如果以指数作为计算标的,CBOT大豆自上半年低点的上涨幅度为57%,CBOT豆油上涨幅度为65%,BMD棕榈油上涨幅度为73%,CBOT豆粕上涨幅度为54%。

2020年CBOT大豆行情可分为两段,一是上半年在疫情冲击下CBOT大豆市场的震荡磨底阶段,二是下半年出口强劲背景下的持续上涨阶段。全年的主旋律是“需求”,无论是从疫情爆发引发市场对需求的担忧,还是G3国大豆实际出口保持强劲态势,市场多数时间内在围绕需求展开交易,年初中美签署第一阶段协议以及上半年巴西大豆库存被接近挖空后,激发了市场对美豆出口需求的无限憧憬,美豆的供需格局在过去两年内通过减产和需求增加发生了彻底的转变,9.09亿蒲的年度库存被迅速拉低至1.75亿蒲,供需格局从宽松拉至紧张。不过从USDA的调整过程中来看,美豆在从接近11亿蒲库存调整至4~5亿蒲的过程中,价格没有发生大幅变化,市场对4~5亿蒲以上的库存并不敏感,过去5个市场年度中,美豆的需求基本位于4~4.5亿蒲左右,而4~5亿蒲的结转库存则意味着库销比会维持在10%左右及以上。当美豆结转库存继续下降时,市场敏感度增加,美豆价格上涨幅度的预期不断强化,美豆价格被快速拉涨。

回顾过去一年CBOT大豆行情:

①一季度,美豆经历了两波大幅下跌,此阶段下跌的主要因全球疫情爆发引发的市场对需求的担忧,下跌是普遍性的。美豆出口疲软,南美丰产预期以及中国肺炎疫情的发酵是美豆一月份第一波下跌的主要驱动,全球疫情发酵以及国际金融市场的下跌是美豆三月份下跌的主要因素。

②二季度,美豆价格环比收跌,美豆在820~830美分位置表现出较强的支撑,体现出市场对该底部价格的认可。美豆上行受到抑制,主要压制因素为良好的产区天气和雷亚尔的贬值。随着巴西可卖货量的逐渐减少以及雷亚尔对美元的不断升值,巴西卖货对美盘的压力逐渐减小,市场预期包括中国在内的其他国家将会逐渐增加对美豆的采购,中国对美豆的持续买货,尤其是对新作大豆的持续购买给了市场信息,成为支撑美豆价格的重要因素。

③三季度,美豆价格环比大幅收涨,主力合约价格从860美分最高上涨至1080美分,涨幅约26%。美豆自8月份的供需报告之后开启了连续上涨行情,强劲的出口需求是本阶段行情最主要的动力。USDA在9月份的供需报告中将单产下调至51.9的水平,市场预期仍会小幅下调;出口方面,自五月份开始中国持续买入新作美豆,市场参考出口进度已经开始上调美豆出口预期。季度库存数据的利多也进一步给了市场信息,本阶段利多集中出现,美豆价格大幅上行。

④四季度,美豆继续大幅收涨,价格在突破1200美分后快速上涨至1300美分以上。此阶段CBOT市场的主要题材集中在南美天气炒作和美豆出口需求上面,11月份USDA供需报告从产量或者从根本上强化了市场对大豆市场看涨的预期,市场认为美豆出口仍有调增空间。阿根廷罢工作为事件性驱动,助力美豆价格继续走高,实质上是强化了市场对美豆供需继续收紧的预期。

基于当前的供需格局,美豆继续维持易涨难跌的状态。从更长周期来看,当前美豆供需处在异常紧张的状态,美豆库存的重建需要经历较长的时间,这期间需要看到美豆种植面积和单产的不断增长,美豆的波动重心将会在较长时间内维持在偏高位置,这也就意味着对其关联品种的价格评估需要再上台阶。

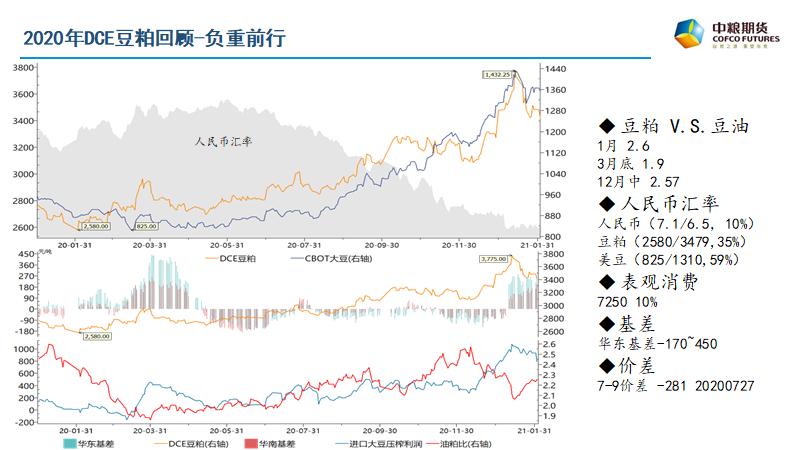

DCE豆粕:负重前行

2020年的国内豆粕可以说负重前行的一年。在美豆成本向国内豆粕传导的过程中,豆粕肩负三座大山,即油脂、汇率以及需求。

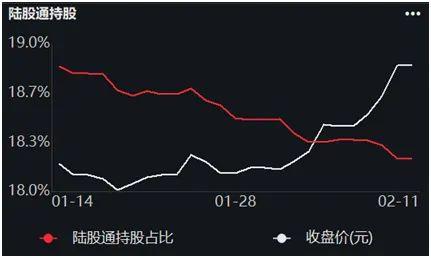

从中长期的运行节奏上来看,国内豆粕和美豆的走势继续保持较高的相关性,但是在过去一年的大豆压榨链上,豆粕明显被豆油抢了风头。从与CBOT大豆价格关联变化的角度来看,国内豆油价格与CBOT大豆价格相关性为0.93,较过去三年的0.71和过去0.68出现较为明显上涨;而国内豆粕价格与CBOT大豆价格的相关性为0.86,要低于豆油与美豆的关联性。

在2020年美豆的上涨过程中,国内市场反映的不是孰涨孰跌的问题,而是反映哪个更容易上涨。油脂自年中开始,从产地棕榈油库存重建不及预期到国内油脂表观消费超预期,再到豆油收储,以及市场对通胀预期的配置需求,都在提醒市场油脂更容易被推涨;反观豆粕市场,在国内生猪存栏尚未完全恢复的背景下,好于历史水平表观消费并没有给市场带来更多驱动,宽松的供需压制着豆粕的价格表现。市场对油脂的预期始终是低库存维持,而国内大豆和豆粕则供应较为充足。

在2020年进口大豆成本价格的传导过程中,人民币汇率变化的对大豆进口成本的影响很大。自2020年6月初开始,离岸人民币汇率从7.2左右一路升至12月底的6.5附近,6个月时间汇率升值接近10%;而上一次如此大幅度升值开始于2017年1月份的6.96左右升至6.24左右,升值幅度在10%左右,但是时间跨度为14个月。2020年人民币的快速升值对降低进口大豆成本起到了重要作用。传导到国内,则是汇率的升值消化掉了部分的进口成本,这也是我们看到国内油脂油料类品种涨幅不及外盘的涨幅的重要原因。

国内豆粕表观消费在过去一年中尚可,主要体现在下半年,国内豆粕现货自5月份开始提货量持续维持在近三年的高位,而国内大豆压榨量自5月份开始也维持在周均200万吨的历史高位水平,由此反映出来的是豆粕表观消费的强劲。如此好的豆粕消费,部分是反映了终端的补库需求,部分反是映了真实的饲料需求。生猪产能的恢复提振豆粕消费的同时也使得市场对明年的消费抱良好预期。

面对未来,我们对豆粕价格仍旧保持乐观,尽管前期国内资金的过热给市场造成一定干扰,评估本轮豆粕高点与其对应的美豆价格可以看到,国内市场已经超买,市场情绪造就了比基本面本身更大的行情。在未来一年的行情演绎中,除了美豆走势节奏,我们同样需要继续关注油脂价格拐点时间、全球经济逐渐恢复过程中的人民币汇率变化以及国内非洲猪瘟对饲料需求的影响。

(文章来源:中粮期货)