债市 短期做多情绪较浓

来源:期货日报 2022-07-27 10:22:04

7月初以来,国债期货走出连续上涨行情,自99.7攀升至100.95。基本面上,6月下旬市场普遍上修经济预期,但疫情多地散发,之后央行缩量30亿元逆回购,促使国债期货表现强势。

关注资金面变化

央行此前的逆回购打破了100亿元整数倍投放的惯性,体现短期流动性投放更加精细化。公开市场操作具有一定的信号意义,实际上央行也一直强调要加强预期管理,只不过央行公开市场边际收紧到资金利率存在时滞。本周一早盘,利率先上后下,波动幅度在1bp内,上午收盘,利率较前一个交易日小幅下行,中短期利率下行的幅度更大。早盘央行OMO操作50亿元,较前一个交易日放大20亿元。央行OMO操作的每一次变化都值得关注,多出的20亿元投放应对的是跨月资金的波动。月内资金宽松,隔夜利率回到1.1%内。目前来看,资金面宽松是支撑债市的一大因素,但仍需关注央行后续对资金利率的引导。

基本面下修空间不大

疫情方面,虽然感染病例还未出现拐点,但也未出现大面积封控。目前来看,疫情大概率能被有效控制,经济预期下修的空间不大。地产方面,针对停贷问题,近期地方政府陆续出台解决措施,部分楼盘开始复工,风险扩散的可能性偏低。

做多性价比下滑

2019年以来,10年期国债期货连续上涨超过5天共出现15次,累计75天,占所有交易日的8.73%;连续下跌超过5天共出现14次,累计70天,占所有交易日的8.15%。出现上涨或下跌持续10天及以上的情况很少。统计上述数据时,涨跌幅较小的交易日已被剔除。也就是说,单从历史交易数据来看,在连涨数日后,国债期货继续上涨的概率偏低,做多的性价比下滑。

宽信用继续推进

2022年6月,在信贷投放力度加码的环境下,新增社融规模延续大幅扩张势头。其中,基建投资发力,政府债集中发行,对社融形成最主要支撑;疫情好转,企业和居民部门贷款需求回暖,人民币贷款成为社融的主要支撑;票据融资显著回落。企业经营活动恢复,活期存款增加,M1同比增速回升,信贷放量叠加财政支出加大力度,M2同比增速继续上升,M1与M2的负剪刀差收窄,企业对未来经营的悲观情绪减弱。总体来说,6月,国内社融和人民币贷款双双回暖,但信贷结构改善,后续在稳增长措施和财政刺激政策的支持下,实体经济融资需求将稳步释放。

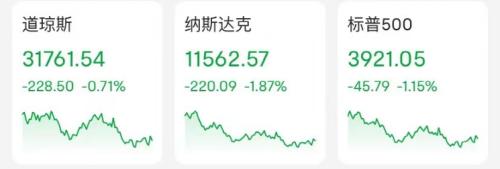

总结来看,债券市场逻辑在宽流动性和宽信用预期间博弈。4月,降准落地后,宽流动性预期的利多出尽,10年期国债期货收益率快速回升;5月,局部疫情散发叠加资金面持续宽松超预期,10年期收益率快速走低;6月,局部疫情好转,10年期国债收益率在增量财政政策预期增强等因素提振下转头上扬;进入7月,10年期国债收益率再次下行,其是资金面持续宽松、经济修复数据阶段性兑现、海外市场衰退、国内局部疫情反弹、地产领域风险暴露等因素共振的结果。鉴于短期增量利多与利空信息缺失,10年期国债收益率将延续目前走势,而中长期,随着LPR下调落地以及宽信用效果再度确认,收益率中枢势必上移。(作者单位:海通期货)

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐