大摩:熊市将至,投资者无处可藏!传奇大佬疾呼先保本,大宗市场动荡更严重?

来源:期货日报 2022-05-07 09:33:09

华尔街的疯狂行情似乎并没有结束的迹象,周五美股跌势难改,截至今晨收盘,美股三大指数连续两日集体收跌。标普本周累跌0.2%,连跌五周,创2011年6月以来最长连跌周期。道指本周累跌0.2%,连跌六周。纳指本周累跌1.5%,纳指100本周累跌1.3%,罗素小盘股全周跌1.3%。纳指和纳指100周四和周五连续两日创52周新低,并深陷技术位熊市,纳指较去年11月所创新高下跌约25%,纳指100较新高下跌24%。纳指自2012年以来首次连跌五周。

本周四,标普500指数下跌3.6%,在前一天美联储发布货币政策声明后,该指数上涨了3%。过去五个交易日,该指数出现了自两年前疫情爆发扰乱市场以来的两次最大单日跌幅,纳斯达克指数周四暴跌5%。

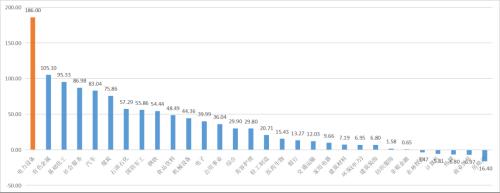

抛售热潮异常广泛,标普指数中所有板块均下跌,超过95%的成分股都出现下跌。以标普500指数的10天实际波动率为衡量指标,美国股市正处于2020年上半年疫情带来大幅抛售以来的最动荡时期。大幅抛售推动芝加哥期权交易所波动率指数VIX上涨5.78至31.20,远高于17.63的长期中值。据美国银行的数据,标普500指数录得1939年以来最差的四个月表现。

分析师、知名机构、传奇大佬们的观点殊途同归......

大摩称熊市将至,投资者无处可藏!“传奇大佬”都铎琼斯:保本才是第一要务

近日,摩根士丹利首席策略师、美股大空头迈克·威尔逊正在深陷看跌情绪,他认为美股熊市将变得狰狞,投资者将无处可藏。

威尔逊在最新研报中指出,由于投资者对经济衰退以及美联储大幅收紧货币政策而感到担忧,标普500指数即将大幅下跌。威尔逊放弃了之前“谨慎乐观”的表述,并全面转向看空,他写道:美联储加息使得成长型股票赖以增长的廉价资金正在变少,高通胀也不再是企业盈利或成长型股票增长的积极催化剂。即使是防御型股票,现在也变得价格昂贵,而且几乎没有什么上涨的空间,标准普尔500指数似乎已经准备好了进入熊市。

另外,在威尔逊看来,目前尚不清楚市场下一次轮动是何时、将会轮动到哪些板块。当市场没有发生明显的轮动时,通常意味着整体指数即将大幅下跌。他称:届时几乎所有股票都会齐声下跌,无一幸免。

在美联储5月利率决议公布前一日,以成功预言1987年10月股灾而一战成名的华尔街传奇交易员保罗·都铎·琼斯(Paul Tudor Jones)再发悲观预言,称股票和债券当下所处的环境可能是有史以来最糟糕,“保本”才是投资者应做的第一要务。

在接受财经媒体CNBC独家专访时,这位都铎投资公司创始人兼首席投资官表示,投资者和美联储都正处于前所未遇的“未知领域”,由于美联储偏偏要在金融环境快速收紧的同时,激进收紧政策来对抗盘亘40年高位的通胀,美国经济很有可能因此陷入衰退,即无法实现“软着陆”,现在不应该再持有股票和债券了。

在被问及他会选择的投资策略时,这位传奇大佬直言不讳地表示:“对于股票和债券这两种金融资产来说,你想不出比现在更糟糕的环境了。显然你不想持有股票和债券。在如此充满挑战的环境中,投资者应优先考虑资本保全。我认为我们正处于历史上非常困难的时期之一,最简单的资本保全是我们可以争取的最重要之事情,我不确定现在是否应成为普通投资者真正尝试赚钱的时期之一。”

大宗商品市场动荡将更严重?

摩根大通CEO杰米·戴蒙警告大宗商品市场动荡可能“严重得多”。

周三,杰米·戴蒙在接受彭博采访时表示,随着通胀冲击全球经济,美联储本应更快地采取行动提高利率:有点晚了,他们越早行动越好。

戴蒙还表示:“全球能源极不稳定。如果油价涨到185美元,这对人们来说是个大问题,我们今天应该尽我们所能,我们需要开采更多石油和天然气。”

他认为,美国政府应该更加关注国家安全,包括能源和粮食资源。戴蒙称,“全球能源市场岌岌可危”,如果乌克兰冲突持续下去,国际大宗商品市场的动荡可能会“严重得多”。

市场人士:美股仍有一定下跌空间,投资者如何应对?

中州期货宏观李婷婷告诉期货日报记者,最近几个交易日,美股全线下跌,纳指数创下年内最大跌幅。无论是全球还是美国股市均出现了短期资金回流。长期来看,当前市场阶段与历史上多个底部水平相比,仍有一定下行空间,在全球基本面回落、美联储加息、缩表等影响下,资金流的下降趋势预计将延续。

从宏观方面来看,据李婷婷介绍,目前美国通胀依旧处于历史高位,但预计连续加息、缩表等动作会让美国通胀在下半年缓慢回落,并面临经济放缓的可能。十年期美债收益率大概率重新下行,预计将回落至年底的2%左右。同时,目前利率期货隐含的全年加息次数已接近10次(每次25bp),即年底时联邦基金利率将达到2.5%左右,那么 3月和1年期美债收益率也将升至这一水平附近。因此,若美联储按照目前市场预期的节奏加息,则下半年10年期与3月期、10年期与1年期美债利差也大概率双双倒挂,10年与2年起国债收益率利差可能进入持续倒挂区间。基于历史上期限利差倒挂与经济衰退的领先规律,美国经济或将在2024年衰退概率明显提升。需要注意的是,经济衰退是特指非常严重的经济放缓,根据期限利差所反映的情况,即便不发生严格意义上的衰退,美国经济放缓程度也将非常显著。

中泰期货分析师李荣凯表示,一方面,从美国本轮经济的复苏来看,当前美国经济增长比较强,失业、狭义货币、PMI等指标均可以得出这个结论。所以美国具备持续加息的基础条件。另一方面,当前货币大放水副作用已经非常突出了,工业通胀、工资通胀、消费通胀螺旋强化,目前美国通胀已经来到8.5%的水平,所以美国不但要加息而且是密集快速加息。往后来看,如果美国经济增长快速转弱、通胀缓解、金融市场出现系统性风险之前,美联储鹰派基调很难有所转变。对于投资者来说,密集加息将对经济降温,所以以这个作为长期主线交易美股逻辑上也比较顺畅。

在大宗商品危机和全球股市动荡的当下,李婷婷也给出了相应的建议:“A股层面,目前全球宏观经济状况较为复杂且迷茫,市场总体仍受到国内疫情与海外美国收紧流动性双重利空影响,随着国内疫情开始有所发酵,叠加海外美联储对外释放更为鹰派的收紧预期,10年期美债实际利率一度转正,人民币汇率大幅贬值令A股承压明显。在海外权益市场持续低迷,市场风险偏好备受美联储收紧压制前提下,A股暂难独善其身。鉴于目前跌势未止,建议暂时持有当前仓位,辅以高低滚动操作。”

在英大期货粟坤全看来,美股当前的确处于比较危险的阶段。一方面是高通胀,另一方面则是全球经济的低增长,使美联储的加息政策左右为难,美股缺乏支撑,上方压力巨大。在市场波动比较大的情况下,投资的风险与机遇并存。投资者可以加强资产配置,注意分散风险;在股市大幅下跌的情况下加强风险对冲,适当低位建仓;充分利用期权工具,获取市场波动上升的收益,降低底部建仓的风险。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐