个人养老金:规模增长及入市节奏测算

来源:金融界 2022-04-24 09:22:18

报告正文

前言:2022年4月21日,国务院办公厅发布《关于推动个人养老金发展的意见》(以下简称《意见》),出现了实行个人账户制、参加人每年最多缴纳12000元养老金、账户资金可用于购买银行理财、储蓄存款、商业养老保险、公募基金等多项重要变化。本文首先梳理了个人养老金的发展现状和相关政策脉络,再指出了《意见》的五大看点,最后对个人养老金未来的规模增长及入市节奏进行测算,供投资者参考。

一、中国个人养老金现状:方兴未艾,扩容潜力巨大

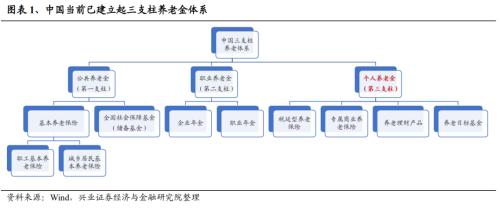

世界银行在1994年提出养老金三支柱体系,个人养老金属于养老金第三支柱。1994年,世界银行发布报告《防止老龄危机——保护老年人及促进增长的政策》,明确提出养老金三支柱体系:第一支柱为强制性税收融资的公共支柱,即公共养老金,采用现收现付制;第二支柱为企业和个人共同缴交的职业养老金;第三支柱是政府给予税收优惠、以个人名义自愿参与的养老金,即个人养老金,包括保险、基金、信托、理财等多种形式。

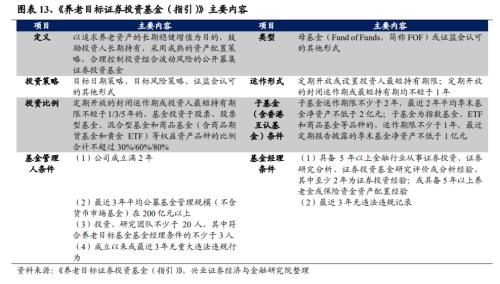

当前我国已建立起三支柱养老金体系。养老金第一支柱(公共养老金),包括基本养老保险和社会保障基金,基本养老保险又涵盖职工基本养老保险和城乡居民基本养老保险;养老金第二支柱(职业养老金)包括企业年金和职业年金;而在养老金第三支柱(个人养老金)方面,在《意见》下发前,仅有税延型养老保险被纳入税优范围,故而仅将税延型养老保险纳入个人养老金范畴。但《意见》提出,“个人养老金资金账户资金用于购买符合规定的银行理财、储蓄存款、商业养老保险、公募基金等”,并针对个人养老金资金账户制定税收优惠。因此,当前个人养老金已囊括税延型养老保险、专属商业养老保险、养老理财产品、养老目标基金等多种金融产品。

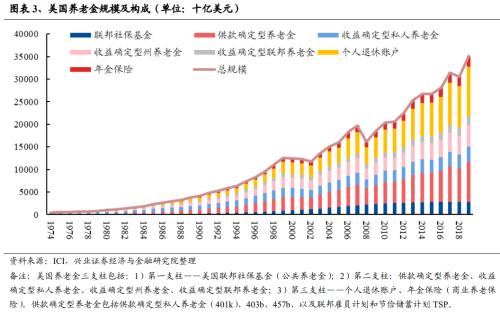

从规模上看,我国个人养老金方兴未艾,而参考海外经验,个人养老金扩容潜力巨大。从我国养老金三支柱的规模分布来看,截至2020年,第一支柱公共养老金方面,基本养老保险和社保基金规模分别为5.8万亿元和2.9万亿元,对三支柱规模占比合计为70.8%;第二支柱职业养老金方面,企业年金和职业年金规模分别为2.2万亿元和1.3万亿元,对三支柱规模占比合计为28.7%;第三支柱个人养老金方面,养老目标基金与税收递延型养老保险规模分别为609.54亿元和4.26亿元,对三支柱规模占比仅为0.5%。然而,在美国养老金体系中,截至2019年,个人养老金的规模已达到13.35万亿元,对美国养老金三支柱的总规模占比高达38%。参考海外经验可知,我国个人养老金仍具备巨大的扩容潜力 。

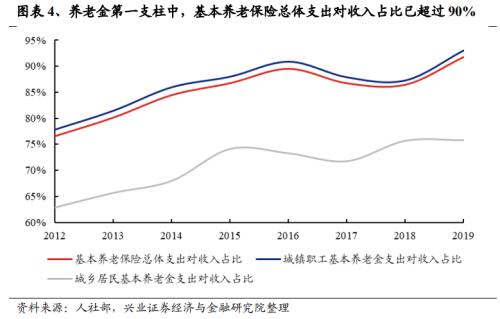

发展个人养老金势在必行。当前中国的养老金体系中,以基本养老保险和社会保障基金为代表的养老金第一支柱占主导地位,而以企业年金和职业年金为代表的第二支柱起到一定的补充作用。然而,养老金第一支柱带来的财政压力也与日俱增,企业年金和职业年金则有着覆盖面窄、惠及人群有限的不足之处。为了应对日益严重的人口老龄化和下滑的全国人口出生率,发展个人养老金势在必行。

二、个人养老金政策脉络梳理:从试点遇冷到《意见》落地

我国个人养老金建设起步较晚,2018年5月开始实施税收递延型养老保险试点,但受节税力度偏低、操作繁琐等因素影响,试点反响较小。然而,在2020年中央经济工作会议提及“规范发展第三支柱养老保险”后,2021年个人养老金制度建设明显提速。中央层面上,人社部、财政部牵头“规范发展第三支柱养老保险”,地方层面上,专属商业养老保险试点、养老理财产品试点等相继落地。2022年4月21日,《关于推动个人养老金发展的意见》重磅落地,个人养老金发展迎来新的里程碑。

2.1 2018-2020年:从税延养老险试点遇冷到中央经济工作会议重磅定调

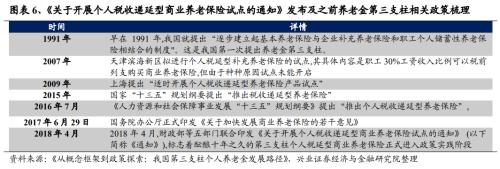

我国养老金第三支柱建设起步晚。早在1991年,我国就提出“逐步建立起基本养老保险与企业补充养老保险和职工个人储蓄性养老保险相结合的制度"。这是我国第一次提出养老金第三支柱。在十三五规划期间,《“十三五”规划纲要》、《人力资源和社会保障事业发展“十三五”规划纲要》等重要文件又多次提及“推出个人税收递延型养老保险”。2018年4月,财政部等五部门联合印发《关于开展个人税收递延型商业养老保险试点的通知》,宣布自2018年5月1日起,在上海市、福建省(含厦门市)和苏州工业园区实施个人税收递延型商业养老保险试点,试点期暂定一年。这一举措标志着养老金第三支柱建设正式进入政策实践阶段。

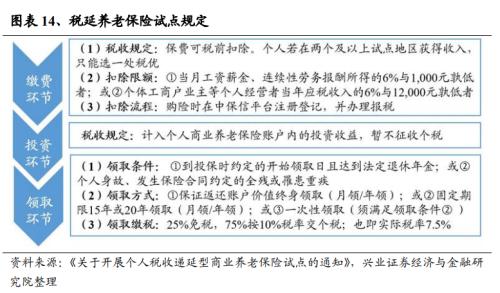

然而,税延型养老保险试点遇冷。试点采取EET税优模式,缴费环节按一定标准税前支列保费,投资环节免征个税,领取环节按实际税率7.5%征收个税。尽管有税收优惠激励,但受节税力度偏低、只适用于工资收入达到个税起征点的中高收入者和抵扣操作繁琐等因素影响,税延型养老保险试点遇冷。截至2020年,税收递延型商业养老保险试点累计实现保费收入4.26亿元,与养老金第一支柱和第二支柱的规模相差甚远。

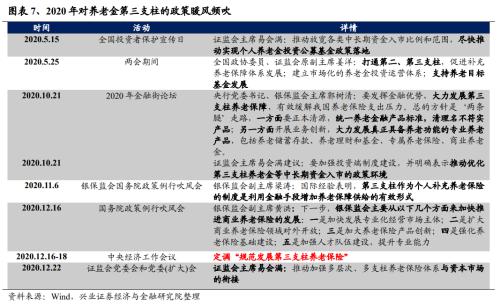

尽管税延型养老险试点遇冷,但2020年以来政策暖风频吹,中央经济工作会议更是一举定调“规范发展第三支柱养老保险”,个人养老金的发展迈上新征程。在2020年金融街(行情000402,诊股)论坛上,央行党委书记、银保监会主席郭树清表示“大力发展第三支柱养老保障”,证监会主席易会满明确表示“推动优化第三支柱养老金等中长期资金入市的政策环境”。而在2020年中央经济工作会议上,更是一举定调“规范发展第三支柱养老保险”,为2021年以至“十四五”期间第三支柱养老金的发展指明方向。

2.2 2021-2022年:从中央到地方,个人养老金制度建设明显提速

受2020年中央经济工作会议定调影响, 2021-2022年间,从顶层设计到地方试点上,个人养老金制度建设明显提速。

顶层设计上,决策层点名人社部、财政部牵头规范发展第三支柱养老保险。2021年3月5日和3月13日,先后发布的《2021年政府工作报告》和“十四五”规划纲要都提及了“规范发展第三支柱养老保险”。而在3月25日发布的《关于落实〈政府工作报告〉重点工作分工的意见》进一步明确指出:“(人力资源社会保障部、财政部牵头,税务总局等按职责分工负责,年内持续推进)规范发展第三支柱养老保险。”

2021年7月后,人社部官员多次提及个人养老金相关政策制定进度,而《关于推动个人养老金发展的意见》也经深改委会议审议通过并发布。2021年7月27日,人社部副部长游均表示,“将尽快出台养老保险第三支柱的政策框架,目前已制定方案并上报国务院”。2021年10月22日,人社部养老保险司司长聂明均也谈及了更多与个人养老金相关的细节,“发展养老第三支柱主要是有两个方面的任务,一是建立有税收等政策支持的个人养老金制度……二是规范发展个人商业养老金融产品。当前相关部门正在抓紧按程序推进有关政策尽快出台”。2021年12月17日,中央全面深化改革委员会第二十三次会议审议通过了《关于推动个人养老金发展的意见》。在2022年政府工作报告提出“继续规范发展第三支柱养老保险”后,2022年4月21日,《关于推动个人养老金发展的意见》也正式发布。

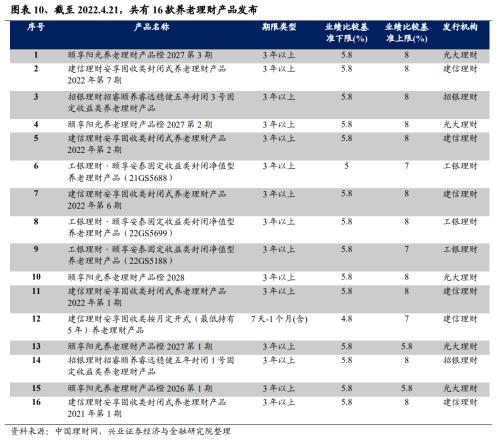

地方试点上,专属商业养老保险产品试点和养老理财产品试点在2021年都相继落地,并在2022年进一步试点扩容。

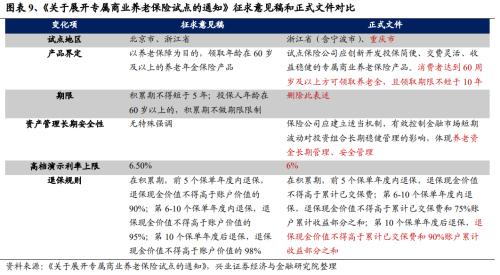

专属商业养老保险试点方面,2021年5月8日,银保监会办公厅发布《中国银保监会办公厅关于开展专属商业养老保险试点的通知》,决定于2021 年 6 月 1 日起在浙江省(含宁波市)和重庆市开展专属商业养老保险试点,期限暂定一年,中国人寿(行情601628,诊股)、人保寿险、太平人寿、太保寿险、泰康人寿以及新华人寿等六家保险公司参与此次试点。而在2022年2月15日,银保监会办公厅又发布《关于扩大专属商业养老保险试点范围的通知》,自2022年3月1日起,专属商业养老保险试点区域扩大到全国范围。在原有6家试点公司基础上,允许各养老保险公司参加专属商业养老保险试点。

养老理财产品试点方面,2021 年 8月 31日,银保监会发布《关于开展养老理财产品试点的通知》,选择“四地四家机构”进行试点,即工银理财在武汉和成都、建信理财和招银理财在深圳、光大理财在青岛开展养老理财产品试点。2022年2月21日,银保监会发布《关于扩大养老理财产品试点范围的通知》,自2022年3月1日起,养老理财产品试点范围由“四地四机构”扩展为“十地十机构”。将试点地区扩大至“北京、沈阳、长春、上海、武汉、广州、重庆、成都、青岛、深圳”十地。试点机构扩大至“工银理财、建信理财、交银理财、中银理财、农银理财、中邮理财、光大理财、招银理财、兴银理财和信银理财”十家理财公司。此外,加上2月份获批参与养老理财产品试点的贝莱德建信理财,目前一共有11家理财子公司正参与养老理财产品试点。试点范围扩大后,此前已开展试点的 4 家机构的养老理财产品募集资金总规模上限由 100 亿元提升至 500 亿元,本 次新增的试点机构的产品募集资金总规模上限为 100 亿元。

2.3《关于推动个人养老金发展的意见》的五大看点

2022年4月21日,《关于推动个人养老金发展的意见》(以下简称《意见》)正式发布。我们认为,《意见》有五大看点:1)个人账户制的确立;2)投资范围及税优范围拓展至多种金融产品;3)基本养老保险参保者均可参与个人养老金制度;4)将参加人每年缴纳个人养老金的上限确定为12000元;5)针对个人养老金的税收细节仍有待明确。

2.3.1个人账户制的确立

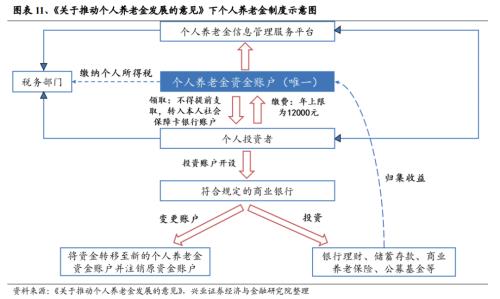

《意见》确立了个人养老金的个人账户制。《意见》指出,个人养老金实行个人账户制度,缴费完全由参加人个人承担,实行完全积累。参加人应当指定或者开立一个本人唯一的个人养老金资金账户,用于个人养老金缴费、归集收益、支付和缴纳个人所得税。

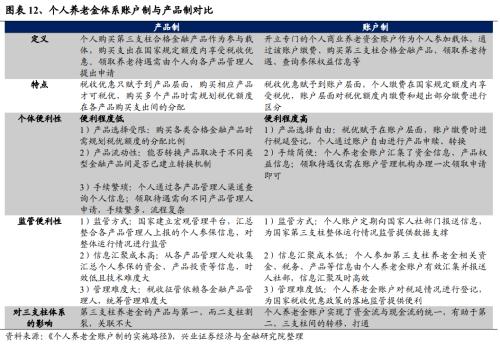

个人养老金由产品制转向账户制,有利于个人养老金制度的长远发展。在税延型养老保险试点时,我国个人养老金实施的是产品制,而《意见》发布后则转向账户制。产品制下,国家税收优惠政策指向具体的产品类型,各类形态的金融产品的管理人直接面向个人提供税收代扣缴、待遇发放等服务。个人购买金融产品,需要考虑税收优惠额度的分配比例、产品间的转换机制、领取待遇的流程等。而国家对养老金第三支柱的税收征管与业务管理需要依赖各产品管理人,时效低且统筹管理难度大。账户制下,以个人养老金账户为主体参加第三支柱养老金各个环节的运转,产品制下分散的资金、产品、信息服务得以在账户层面集中。个人在账户制下,得以自由进行产品申赎、转换、办理领取待遇。而个人养老金账户登记的税延情况、有效汇集的相关资金、税务、产品等信息都便于国家税收政策的落地监管与把控业务运行整体情况。因此,从长远来看,产品制不利于第三支柱养老金的发展。而账户制则实现了资金流和信息流的统一,有助于业务的长远健康发展。

2.3.2投资范围及税优范围拓展至多种金融产品

《意见》将个人养老金的投资范围及税优范围拓展至多种金融产品。在《意见》发布前,明确享有税收优惠的个人养老金产品仅包括税收递延型养老保险,而养老目标基金、养老理财产品、专属商业养老保险等不在其列。而《意见》发布后,个人养老金资金账户购买的产品均享有税收优惠,而可购买的产品包括银行理财、储蓄存款、商业养老保险、公募基金等,拓展了个人养老金的投资范围及税优范围。

随着投资范围与税优范围的拓展,我国的个人养老金投资机制有望更为接近海外成熟的个人养老金,如IRA。据美国国税局规定,IRA可投资的产品包括货币、债券、股票等,投资范围涵盖美国本土与海外资产,且均享有税收优惠,仅禁止投资寿险保单和收藏品。参考海外经验,我国个人养老金产品投资范围与税优范围有望进一步扩容。

2.3.3基本养老保险参保者均可参与个人养老金制度

《意见》规定基本养老保险参保者均可参与个人养老金制度,明确了灵活就业者也能够参与到个人养老金中。《意见》指出,在中国境内参加城镇职工基本养老保险或者城乡居民基本养老保险的劳动者,可以参加个人养老金制度。在《意见》规定下,参与个人养老金不会受到户籍限制,且能够使个体工商户、灵活就业人员、非国家机关和事业单位工作人员及不属于职工基本养老保险制度覆盖范围的城乡居民都参与进来,拓宽了个人养老金的潜在受惠群体。

2.3.4将参加人每年缴纳个人养老金的上限确定为12000元

《意见》将参加人每年缴纳个人养老金的上限确定为12000元,理论上个人缴费额度可高于税延型养老保险的缴费额度。在税延型养老保险试点制度下,保费可税前扣除,扣除限额为:1)当月工资薪金、连续性劳务报酬所得的6%与1000元孰低者;2)个体工商户业主等个人经营者当年应税收入的6%与12000元孰低者。从税延型养老保险试点规定来看,税优额度受限于个人收入,若当年应税收入的6%低于12000元,当年税优额度也相应地低于12000元。但《意见》仅规定个人养老金的缴费额度上限为12000元,未采用个人收入对其设限,理论上个人缴费额度可高于税延型养老保险试点制度。

2.3.5针对个人养老金的税收细节仍有待明确

《意见》针对个人养老金的更多税收细节仍有待明确。在税延型养老保险试点制度下,试点采取EET税优模式,缴费环节按一定标准税前支列保费,投资环节免征个税,领取环节按实际税率7.5%征收个税。但《意见》并未规定针对个人养老金缴费、投资和领取环节的税收优惠细节。

参考海外经验,后续我国个人养老金采取的税优模式仍有待确定。以美国IRA为例,美国IRA包括传统IRA和罗斯IRA两种主要类型,传统IRA采用的是EET税收优惠模式,即缴费环节与投资环节免税,而在领取环节征收个人所得税。罗斯IRA则采用TEE税收优惠模式,在缴费环节,向IRA账户缴纳的是税后收入,而在投资环节和领取环节免税。在多样化的税优模式可供选择的情况下,我国个人养老金将采取怎样的税优模式,仍然值得注意。

三、个人养老金规模增量及入市资金量测算

3.1未来我国个人养老金的规模与增长节奏测算

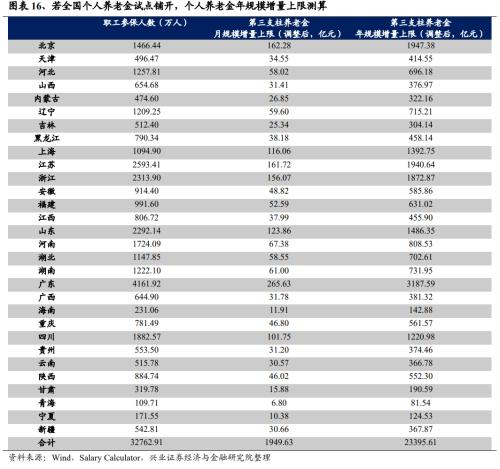

参考《中国养老金融发展报告2018》中《个人税延养老金对资产管理行业的影响及其应对一文》的测算方法,我们对个人养老金的增量规模展开测算。测算的核心假设包括:1)基于数据可得性,以参加城镇职工基本养老保险的职工作为个人养老金的潜在参与群体;2)以Salary Calculator平台发布的《2022年全国各大城市薪资水平报告》中各省会城市就业人群工资水平分布作为各省就业人群工资水平分布的替代。测算的核心思路为:根据各省市城镇职工基本养老保险参加人数与Salary Calculator平台统计的全国各大城市薪资分布,基于工资水平分布测算个人养老金缴费规模,进而分别测算各个省份个人养老金的增量规模,最后加总得到全国每年个人养老金的增量规模。

根据上述假设与思路,下文以山西省为例,对个人养老金的规模增量做测算,步骤如下:

确定参与的潜在职工人数。山西省2020年参加基本养老保险的职工人数为654.68万人;

确定不同收入期间的职工人数规模。各月收入区间的人口占比资料来自Salary Calculator平台统计的《2022年太原市薪资水平报告》,由于太原市是山西省的省会,根据上文假定,我们将太原市的各月收入区间的人口占比作为山西省各月收入区间的人口占比,以参保职工总人数乘以各月收入范围的人口占比,可得各月收入范围的职工人数。

计算全部参加情况下山西省个人养老金增量规模的上限。根据《意见》规定:个人养老金年缴费限额为12000元,即可假设每月缴费限额为1000元。参考税延型养老保险递延规模,假设各类月收入范围人群以月收入中值的6%缴纳个人养老金,当月收入的6%大于1000元时,则假设该类人群缴纳1000元。各档收入的缴费限额乘以职工人数可得各档收入的缴费总额上限,汇总即得所有收入范围的月缴费总额上限。可测算得山西省月缴费规模上限为20.45亿元,年递延规模上限为20.45*12=245.35亿元。由于参与的调研者总体收入水平与山西省职工总体收入水平有所偏差,应根据两类群体的收入水平偏差,对缴费规模进行调整 。可计算得山西省年缴费总规模为376.97亿元,即每年山西省个人养老金规模增量上限为376.97亿元。

用同样的方法对全国各个省级行政单位(西藏与新疆建设兵团的数据缺失)的个人养老金的增量规模上限做测算,并计算全国个人养老金的规模。按照100%参与率来计算,个人养老金的年规模增量的上限为23395.61亿元。

假设个人养老金的年规模增量的上限不变(23395.61亿元),我们基于基本养老保险参与率的增速,来测算个人养老金参与率的增速。《意见》指出,在中国境内参加城镇职工基本养老保险或者城乡居民基本养老保险的劳动者,可以参加个人养老金制度。由《意见》可知,参与城镇职工基本养老保险或者城乡居民基本养老保险的劳动者均为个人养老金制度的潜在覆盖对象,但由于城乡居民基本养老保险参与率存在数据缺失问题,因而我们选用基本养老保险的参与率增速来测算个人养老金参与率的增速。值得注意的是,基本养老保险具有强制性,而个人养老金则为自愿参与,对照职业年金的发展经验可知,强制性参与往往能够使参与率更快提升,因此,我们假定个人养老金参与率增速会低于基本养老保险参与率增速。但考虑到随着时间推移,经济社会的发展与人均收入的提升能够增强参与个人养老金的意愿,我们选择采用数据可得、时间距离较近的2016-2020年的基本养老保险参与率增速,作为测算个人养老金参与率增速的依据。已知2016-2020年间,基本养老保险参与率(参与人数/ 15-64岁总人口)每年平均增长2.42%,我们则假设从2022年起,个人养老金每年的参与率增长2.4%,略低于基本养老保险的参与率增长,则每年个人养老金的增量会增长561.49亿元,可测算得5年内个人养老金累计规模增量将增长至8422.42亿元,而10年内第三支柱养老金累计规模增量将达到30882.21亿元。

3.2第三支柱未来五至十年进入股市的规模以及节奏测算

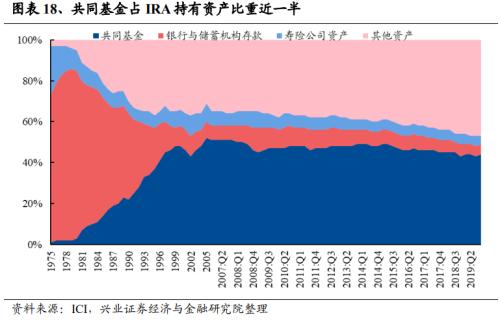

参考美国个人养老金的代表IRA的入市进程,可测算我国个人养老金未来五至十年进入股市的规模以及节奏。

美国IRA主要通过持有共同基金的形式进入股市,2019年时对共同基金的配比近半,说明未来权益资产也将成为我国养老金第三支柱配置的主要资产。养老金发展初期对于股票市场的配置以直接持有为主,对共同基金的持有微乎其微。20世纪90年代前后,债券收益率持续下行,养老金开始降低固收类资产的配比,转而提高对股票和共同基金的配置。以IRA为例,可见养老金对共同基金的配比逐渐提升,养老金计划的兴起同时推动了共同基金的发展。IRA的共同基金资产配比从1975年的1%上升到2005年的52%,此后在40-55%区间浮动,长期保持近半比例,进而为中国个人养老金的发展提供启示——未来股票、共同基金类等权益类资产配置有望成为个人养老金配置的主要资产。

我们以美国IRA对共同基金的配比作为IRA入市比例的代理变量:美国IRA1975年对共同基金配比为1%,而在5、10、15、20、25和30年后,对共同基金的配比分别为3%、14%、22%、37%、48%和52%,可以看出IRA建立初期,对共同基金的配比上升缓慢,而在进入1990年后,在利率下行大背景下,对共同基金的配比迅速上升,1991-1995年的配比由25%上升为37%,增加了12%,每年上升2.4%,1996-2000年由41%上升为48%,增加了7%,上升速度有所放缓,但每年仍上升1.4%。

近年来,我国正在加速推动养老金入市,目前,基本养老保险基金委托社保理事会进行投资(已到账金额达到1.1万亿元)、2020年将企业年金和职业年金的权益类资产投资上限调高至40%等推动养老金入市的举措已相继落地。而《意见》中也已提出“个人养老金资金账户资金用于购买符合规定的银行理财、储蓄存款、商业养老保险、公募基金等”,“国家制定税收优惠政策,鼓励符合条件的人员参加个人养老金制度并依规领取个人养老金”,鼓励养老金入市的配套税收优惠政策有望后续落地,加快养老金的入市进程。

考虑到当前加速推动养老金入市的政策背景与之后可能发布的配套鼓励政策,我们认为,测算我国个人养老金的入市比例时,可参考1990年后的美国IRA加速入市的进程。IRA在1990年后,5年内入市比例增加值超过10%,10年内入市比例增加值超过20%。因此,我们对标IRA,做出中性假设:假定5年内我国个人养老金入市比例可达到10%,而10年内个人养老金入市比例达到20%。据上文对个人养老金规模的测算,假设每年参与率增加2.4%,则5年内个人养老金参与率累计增加值达到12%,即个人养老金的累计规模增量达到8422.42亿元,假定这部分个人养老金资金的入市比例达到10%,入市规模累计增量可达到842.24亿元;假定10年内个人养老金参与率累计增加值达到24%,即个人养老金的累计规模增量可达到30882.21亿元,假定这部分个人养老金资金的入市比例达到20%,入市规模累计增量为6176.44亿元。

风险提示

政策落地或不及预期,个人养老金参与率或不及预期,资本市场波动或超预期等。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐