金融类集合信托站C位,传递出什么信号?

来源:金融界网 2021-04-09 09:24:16

金融界网4月9日消息 集合信托3月数据出炉,金融类集合信托表现亮眼。据用益金融信托研究院统计,金融类信托募集资金709.17亿元,环比增加120.26%。成为3月集合信托市场的最大增长点。

信托产品整体发行回暖,金融类信托产品的增长极为显著!

数据显示,3月集合信托产品发行、成立的数量及规模双双大幅回暖,从发行上看,截至4月4日,3月共计发行集合信托产品2324款,与上月同时点增长62.42%,发行规模2720.15亿元,与上月同时点相比增加88.08%;从成立来看,截至4月4日,3月共计成立集合信托产品2325款,与上月同时点相比增长54.71%,成立规模1640.88亿元,与上月同时点相比增加67.08%。

用益金融信托研究院喻智分析称,3月资本市场波澜起伏,股市的动荡调整,债市则走出了独立的牛市行情。导致部分资金回流信托,促使集合信托产品募集走高。

从资金投向领域来看,除基础产业外其他各投向领域的集合信托产品募集规模均有较大幅度增长。其中,投向金融领域的产品成立规模增长显著,规模达709.17亿元,位列第一,规模占比43.22%,同比上升10.44%;而基础产业投向的集合信托产品募集规模小幅下滑。

中融信托创新研发部认为,降杠杆、去通道和降规模依然是监管的主基调,优化业务结构,提升主动管理能力,回归信托本源是信托公司的必然选择。金融类信托产品是信托公司转型发力的重心之一,该类产品尤其是证券投资类等标品信托产品是做大资产规模提升非标额度的重要手段。

从收益率来看,金融类产品的平均预期收益为6.27%,房地产类产品的平均预期收益率为7.29%,工商企业类产品的平均预期收益为7.37%,基础产业类产品的平均预期收益为7.00%。金融类产品的平均预期收益虽然环比上升0.1个百分点,但相较于其他投资领域信托产品收益率仍处于较低水平,其主要原因是证券投资类信托产品收益与证券市场行情震荡密切相关。

证券投资类为代表的标品信托的加速发展。3月份浮动收益类产品规模占比继续增加,固定收益类产品规模占比下滑。从规模占比来看,浮动型集合信托产品的规模占比31.42%,环比增加4.65%;固定收益型产品的规模占比61.07%,环比减少6.48%。“浮动收益型产品比重上升,或主要源自于两个方面:一是标品信托的增长,二是股权投资类产品的增加。”喻智继续说道:“金融类信托产品中,标品信托的地位越来越突出,对信托公司业务发展的重要性明显提升。”

标品信托是指信托公司依据信托文件的约定,将信托资金直接或间接投资于公开市场发行交易的金融产品的信托业务。标品信托投资收益直接或间接由公开市场价格决定。

比较典型的标品信托业务包括:投资于股票、债券、证券投资基金、房地产投资信托基金、期货、金融衍生品等的信托产品。

信托业将强化主动管理能力,标品信托是行业转型的普遍共识

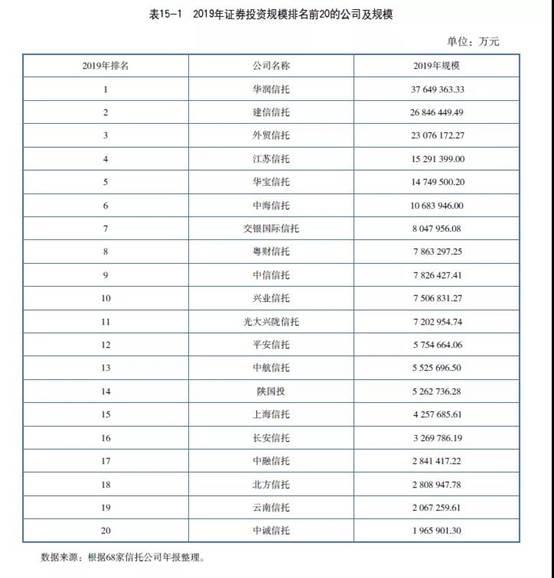

协会统计显示,2019年信托公司年报中,投向证券市场的信托资金规模居前10位的信托公司合计管理资产达15954.3亿元,占总规模的68.40%,规模排名前20位的信托公司合计管理资产达到20049.8亿元,占比达85.96%,证券投资信托市场集中度进一步提升,头部公司保持了强势。

2021年是资管新规所给予过渡期的最后一年,且《信托公司资金信托管理暂行办法》和《信托公司资本管理办法》预计将于2021年出台。中信证券(行情600030,诊股)分析报告中指出,信托业围绕受托服务功能,强化主动管理能力,发展证券投资信托,通过TOF、证券投资、定增、打新、“固收+”等业务重点布局标品信托。

在“资管新规”及通道类证券业务的发展空间逐步被压缩的背景下,信托公司纷纷加大力度拓展主动管理的证券类业务并加强和专业证券投资类资管机构的合作,积极探索推出各类标准化净值型证券投资信托产品。以丰富的产品线构建差异化竞争力,比如,华润信托和外贸信托定位为证券投资信托运营服务提供商;中信信托2018年6月发起设立了首只多资产、多策略产品“中信信托·睿信稳健配置TOF金融投资集合资金信托计划”;在2015年末,云南信托成立了首个投资于可交债的信托产品。截至2019年末,云南信托投资于可交债、可转债的产品规模已超过10亿元。

此外,债券市场也是信托公司布局的主要方向,信托公司擅长把握信用风险,债券在三大标品投资中占比最高且持续增加。截至2020年末,投向债券的资金信托余额为1.49万亿元,同比增长10.20%,在三大标品中占比65.98%。主要促成原因是,一、信托公司客群风险偏好相对较低,债市的风险相对较小,收益比较稳定,因此更符合信托公司客群风险偏好。二、信托公司在地产、基建等领域的融资类信托项目的交易对手与债券市场的发债主体存在较多交叉,这使得信托公司在对信用风险的把握上更具有自身的资源禀赋,在债券投资上比权益投资更游刃有余。

“无论是资金信托新规征求意见稿中的“50%的非标比例限制”,还是融资类业务1万亿压降目标,信托公司未来保证业绩的稳健,发展标品信托是刻不容缓。”喻智称

国家金融与发展实验室主任曾刚表示:“信托公司要转型为真正意义上的资管机构,需要主动提升证券投资能力。预计投向证券市场的信托资金占比在未来仍有上升空间。”