果然"顶流"!张坤、蔡嵩松、董承非、赵诣、刘彦春、谢治宇…旗下老基金上榜

来源:中国基金报 2021-01-27 09:25:02

公募基金2020年度四季报已经披露完毕,去年最后一个季度总申购份额最高的一批基金也随之曝光。

根据去年四季度期间基金份额变化数据,总申购份额最高的十大基金大多在去年斩获不错的业绩,也包括部分颇具话题性的产品,多由市场关注度较高的“流量基金经理”掌管。

易方达蓝筹精选

去年四季度期间,张坤管理的易方达蓝筹精选混合的总申购份额为132.78亿份,位居所有主动权益类基金首位。

考虑到同期48.8亿的总赎回份额,去年四季度易方达蓝筹获得83.97亿份的净申购。截至2020年末,该基金总份额达到236.22亿元。

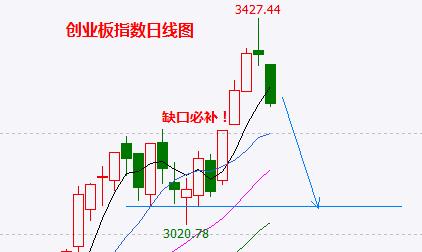

去年四季度,易方达蓝筹基金净值上涨 28.57%,同期上证指数上涨 7.92%,创业板指上涨15.21%,沪深300上涨13.6%。

该基金伴随着份额与净值的双双上涨,该基金的资产净值规模由三季度末的339.38亿元飙升至年末的677.01亿元,近乎翻倍。

张坤是一名“爱喝酒”的基金经理,其最著名的重仓股为贵州茅台(行情600519,诊股)。去年四季度,易方达蓝筹加仓了贵州茅台成为本基金第一重仓股,同时加大了三只港股的持仓,分别是腾讯控股、美团和香港交易所。而三季度末持有的中国生物制药,已在四季度退出前十大重仓股之列。

张坤在易方达蓝筹精选2020年季报中写到,股票市场在四季度分化较为明显,在操作方面,股票仓位基本保持稳定,并对结构进行了调整,降低了医药等行业的配置,增加了互联网等行业的配置。个股方面,依然长期持有商业模式出色、行业格局清晰、竞争力强的优质公司。

事实上,一向谨慎的机构投资者,也十分偏爱张坤的基金,截至2020年6月30日,机构持有易方达蓝筹精选的占比近50%。

伴随着四季报的出炉,张坤也成管理规模维度的“公募一哥”。截至2020年12月31日,张坤在管主动权益类基金总规模达1255.11亿元,成为公募基金史上第一位在管主动权益类基金规模超千亿的基金经理。

作为一只成立于2018年9月、同时投向A股和港股的基金,易方达蓝筹精选2020年期间的收益率为95.09%,成立以来斩获186.61%的收益率,同期业绩比较基准收益率为 29.21%。

东方红睿玺三年A

去年四季度,东方红睿玺A紧随易方达蓝筹精选之后,获得131.69亿份的总申购份额,期末总份额为145.91亿份。

值得注意的是,东方红睿玺A去年季度末的总赎回份额份额仅为5.57亿元,因此净申购份额达到126.12亿元,成为去年四季度期间净申购份额增加最多的主动权益基金。

若从基金规模来看,东方红睿玺A三季度末的资产净值为37.76亿元,年末就达到187.2亿元,涨幅接近400%。

东方红睿玺三年定开混合基金于2017年11月8日发行,由东证资管自己培养的绩优基金经理王延飞管理,仅发行一天就涌入178亿元的认购资金,最终配售比例只有11.22%。

成立三年多时间,东方红睿玺三年定开混合基金也经受住了市场考验,获得了丰厚的收益。

从2017年11月15日成立至2020年12月末期间,东方红睿玺净值增长率80.69%。2020年,该基金回报率为45.13%。

2020年11月16日,该基金东方红睿玺第一个三年封闭期结束,11月16日开始首度开放。截至当天下午两点半,销量突破120亿元。傍晚即发布公告,自11月17日起该基金暂停接受1万元以上的大额申购。

正式由于基金迎来首度开放后申购火爆,促使东方红睿玺A去年四季度获得净申购额激增。

诺安成长混合

由“流量基金经理”蔡嵩松管理的诺安成长混合去年四季度期间总申购份额也达到百亿份以上,高达122.62亿份。

不过,该基金被买入得多,同时被卖出得也多。全年四季度诺安成长混合总赎回份额也上了100亿,最终净申购为13.91亿份,申购赎回交易十分活跃。

截至四季度末,诺安成长混合的资产净值达到327.76亿元,较2020年三季度末的规模277.31亿元实现明显增长。

诺安成长混合是一只颇受争议的基金产品,因其激进的重仓集中投资风格在2020年多次登上热搜。在去年多轮半导体行业上涨、下调的过程中,诺安成长的净值也大起大落,很多人第一次感受到了类似炒股的刺激,感叹道“原来基金也会如此暴跌。”

诺安成长混合成立于2009年3月10日,距今已有11年的历史。2019年2月,蔡嵩松博士首任基金经理,上任之后立马接管了诺安成长混合,并先后对基金持仓进行了大规模调整。之后诺安成长的半导体仓位一直不断增加,最后成为一只“半导体主题”基金。

与此同时,基金规模也不断增加。蔡嵩松刚接手时,诺安成长混合规模不足5亿。从19年6月开始半导体行业逐渐走出趋势行情,诺安成长混合也开始逐步发力。当年最后5个月该基金收益几乎翻倍,由此吸引了大量关注。

到19年四季度,诺安成长混合规模达到66.97亿。截至去年二季度,基金规模突破160亿,直到去年年底又翻一倍。

兴全趋势投资

作为兴证全球基金旗下招牌基金之一,由公募老将董承非管理的兴全趋势投资去年四季度期间总申购份额为86.49亿份,位居第四,其中净申购26.95亿份。去年四季度,兴全趋势投资单位净值涨幅11.67%,助推基金规模增加61亿元。全年来看,2020年兴全趋势净值增长率达48%,

在较长时间维度来看,兴全趋势投资业绩不俗。兴全趋势成立于2005年11月,历经市场起起伏伏,多种风格演绎。截至1月25日,该基金成立以来回报达近267倍,年化收益率24.34%。

兴全趋势成立15年来参与管理的基金经理较多,但主要是王晓明和董承非两人担纲,王晓明管理了9年,董承非管理了8年。由于基金规模较大,也安排了一些优秀的年轻基金经理参与管理。

现任基金经理为董承非、童兰。董承非是兴全基金内部成长起来的公募老将,被认为是行业内为数不多从业时间长且十分专一的基金经理。

从兴全趋势投资去年末的前十大股票资产来看,除了三安光电(行情600703,诊股)、三一重工(行情600031,诊股)、顺丰控股(行情002352,诊股)去年有所活跃外,其余像中国平安(行情601318,诊股)、万科A(行情000002,诊股)、保利地产(行情600048,诊股)等上市公司依旧保持着高股息、低波动的特质。

他在投资策略和运作分析中强调,2020年4季度,虽然有疫情的再次爆发和美国大选等不确定性事件的发生,但是市场依然表现强劲。首先资金入市的意愿还是很强,各类明星基金经理的产品迅速售罄。

董承非表示,“市场也渐渐的由基本面推动演变为‘口号式’投资,具体表现就是核心资产不断的提升估值,将10年乃至20年以后的远景贴现到现在,但是未来是具有不确定性的,市场对于不确定性缺乏敬畏感。”

农银新能源主题

去年四季度,拿下了2020年公募收益率排行榜第二名的农银新能源去年四季度期间总申购份额为71.44亿份,净申购44.59亿份。

2020年,整个新能源车市场呈现一个疫情之后的一个巨大的V型反转态势,形成了下半年以来超强的一个走势特征新能源板块一路飙升,相关基金也赚得盆满钵满。作为一只新能源主题基金,农银新能源便是其中之一。

仅去年四季度期间,农银新能源收益率就接近4成,净值规模则由三季度末的20.68亿元暴增6倍以上至153.14亿元。目前组合持仓主要集中在计算机、电子、机械、新能源等行业。

农银新能源主题成立于2016年3月29日,基金经理赵诣拥有3.8年的基金投资经历,2019年8月29日正式接受农银新能源主题基金管理,任职期间回报为220.88%,位居同类基金前列。

从2020年全年来看,农银新能源主题获得 163.49%的收益,在操作上,整个四季度仓位处于一个相对稳定的水平,结构上也并未进行大的调整。在一季度经历了疫情冲击导致的大幅波动后,从二季度开始取得了较好的收益。

在因外需原因而导致的下跌中,基金加仓了以光伏为主的全球供应链行业,使得在疫情影响衰减之后获得了较好的收益,同时随着行业基本面的回升,在 4 季度加仓了新能源汽车产业链的企业。

兴全新视野

同样由董承非管理的兴全新视野去年四季度期间总申购份额63.88亿份。同期总赎回份额12.47亿份,最终净申购51.41亿份。

兴全新视野定开混合成立于2015年7月1日市场高位之际,自基金成立日至今上证综指下跌16%,沪深300指数上涨23%,期间该基金累计收益率为110.43%。

目前该基金由董承非独自管理,去年全年该基金的年内收益率为33.84%,截至去年底的规模为290.92亿元。去年四季度期间,兴全新视野基金份额净值增长率为 8.96%,业绩比较基准收益率为1.16%。

景顺长城新兴成长

景顺长城基金旗下旗舰产品之一景顺长城新兴成长混合去年四季度期间获得近60亿份的总申购。

去年四季度期间,景顺长城新兴成长混合的净值涨幅为24.96%,助推规模于年末超过300亿元大关离400亿大关仅一步之遥,达到393.1亿元,较三季度末环比增加127.32亿元,增幅达近50%。

去年末,景顺长城新兴成长混合继续保持对白酒板块的高仓位,同时依旧偏好免税和其他成长股组合。前五大重仓股分别为中国中免(行情601888,诊股)、泸州老窖(行情000568,诊股)、贵州茅台、五粮液(行情000858,诊股)、迈瑞医疗(行情300760,诊股)、恒瑞医药(行情600276,诊股),与去年三季度保持一致。

作为景顺长城新兴成长混合的掌舵者,基金经理刘彦春2015年4月起担任股票投资部基金经理,现任研究部总监兼股票投资部基金经理。

截至2020年底,刘彦春管理的6只基金总规模达783.23亿元,是业内最早突破大规模基金管理的成长派。

他的中长期业绩也十分可观。景顺长城新兴成长混合去年去年收益率为85.97%,截至1月25日,近三年回报率超过1.7倍。从收益来看,刘彦春任职期间最佳基金回报达到373.86%。在管6只基金净值均实现翻倍。

广发高端制造A

去年收益率领先的广发高端制造也是基民四季度最爱买的基金之一。2020年四季度,广发高端制造A申购总份额为53.09亿份,净申购22.48亿份。

四季报显示,该基金股票仓位达到92.%,较去年三季度末提升近8%,前十大重仓股新进杰瑞股份(行情002353,诊股)、京东方A(行情000725,诊股)、平安银行(行情000001,诊股)、中国建筑(行情601668,诊股)、中国平安、中国神华(行情601088,诊股)为新进,基金风格明显转向大蓝筹,增配顺周期板块、大宗商品。

基金经理表示,减持新能源标的,主要基于估值扩张幅度较大、透支了未来几年上涨空间的判断,希望等待更合适的估值水平再进行配置。

该基金去年四季度期间净值涨幅近20%,去年全年表现也不俗,收益率一度在主动权益类基金中居首,最终以133.83%的回报率收官,在主动权益类基金中排名第六。

得益于优秀的业绩,广发高端制造A一个季度内规模成功翻番,由三季度末的71.04亿元增至年底的144.32亿元。而在2020年初,该基金还只是一只濒临清盘红线规模、只有5000万元的迷你基金。

广发高端制造A成立于2017年9月1日,从2019年4月11日开始,孙迪接手广发高端制造。2020年7月23日,郑澄然加入一起管理。

泓德睿泽混合

去年四季度期间总申购份额位列前十的基金中,泓德睿泽混合是唯一一只成立于2020年的次新基金,去年最后一个季度总申购份额为37.7亿份额。

从规模来看,去年四季度末泓德睿泽由三季度末的86.45亿元增至四季度末的136.67亿元,短短一个季度增幅几乎达到6成。

2020年,2月28日,恰逢海外股市暴跌,秦毅掌舵的泓德睿泽一日售罄,单日销售业绩也近50亿。截至去年末,该基金年内收益率近80%。

从去年末的重仓股来看,泓德睿泽四季度基于风险收益比对部分个股进行了调整,并持续加大了港股板块的配置比例。

秦毅表示,未来一年中,泓德睿泽的投资组合将持续提升港股中优质公司的配置比例,预计将提升至20-30%,将重点配置包括互联网、电子、食品饮料、医药等在内的港股市场上的优质公司。

兴全合润

由顶级基金经理之一谢治宇管理的兴全合润四季度期间总申购份额37.22亿份,也是比较受投资者亲睐的产品之一。

去年四季度期间,在兴全合润的操作中,谢治宇减仓万华化学(行情600309,诊股)、比亚迪(行情002594,诊股)、隆基股份(行情601012,诊股)持股数量,增持中国平安、海尔智家(行情600690,诊股)、三一重工、美的集团(行情000333,诊股)、芒果超媒(行情300413,诊股)等,同时对双汇发展(行情000895,诊股)、晶晨股份(行情688099,诊股)的持股进入前十大重仓。

兴全合润四季度期间净值涨幅17.78%,净值规模突破200亿大关至205.99亿元,环比增加近70亿元,增幅达5成以上。

截止2020年1月25日,兴全合润最近五年收益率为234.51%,位居市场前列。而自2010年成立以来,该基金累计净值涨幅达7倍以上。

值得注意的是,为了更好地迎战开年行情,手握重金的明星基金经理已经开始大举调仓换股。

兴全合润1月25日公布的上市交易公告书显示,谢治宇在1月大幅加仓了银行股兴业银行(行情601166,诊股),目前该股是兴全合润的第四大重仓股。同时他也加仓了安防龙头海康威视(行情002415,诊股),持仓市值达到9.6亿元,为第五大重仓股。