抄作业了!200亿市值才是超额收益新战场 基金Q4重仓股露端倪

来源:财联社 2021-01-26 14:22:00

财联社1月26日讯,基金四季报披露完毕,公募基金二八分化愈演愈烈,500亿以上公司还是主战场。随着二八格局日趋固化,如何开辟超额收益新战场?天风证券日前研报指出,寻找破局的方式之一在于新兴行业的小公司,市值在200亿左右。新兴行业仍是蓝海,竞争还不够充分,未来还有很大格局变化,这个过程里,小公司会有类似走出十倍股的机会。

这些优质小票如何锁定?天风证券给了一个抄作业的思路,即头部基金新进的中小公司。由于流动性较差,如果持有逻辑坏了,机构换仓困难,因此要具备比较强的行业确定性,头部基金才会重仓买入。

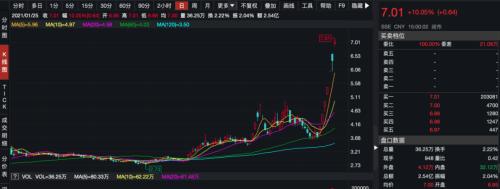

历史来看,兆易创新、广联达、立讯精密、隆基股份、长春高新等几只大牛股,在200-300亿左右,机构持续几期的新增持仓与往期不在一个量级后,走出十倍或者类似十倍的机会。

500亿以上公司仍是主战场 但获得超额收益的难度也在增加

(1) 500亿以上公司还是主战场:目前规模在100亿以上的138个基金经理,共计管理了3.3万亿的产品,占比超过60%。这些基金经理的重仓股中,市值在500亿以下的公司,占重仓股比重只有11%。

(2) 一方面,头部公司享有流动性和确定性溢价;另一方面,广大200亿市值以下的公司又会遭受流动性折价和不确定性折价,特别是100亿以下市值的公司。上述百亿基金经理中,100亿市值以下公司,占重仓股比重只有0.44%。同时考虑加快推进的注册制和退市制度,100亿以下公司的左侧投资仍然类似大海捞针。

(3) 从基本面角度,对于传统行业,尤其是竞争格局已经比较稳定的行业,强者恒强仍然是大概率事件,因此,500亿以上公司还是主战场。但是随着机构持仓向头部公司不断集中,收益率与基准指数相近是必然的,从中获得超额收益的难度也在增加。机构想要获得超额收益,有必要开辟超额收益的新战场,作为储备。未来寻找破局的方式之一在于新兴行业的中型公司。

新兴行业的中小公司是获得超额收益的关键

首先,新兴行业不同于传统行业的强者恒强,行业仍然是蓝海,竞争还不够充分,未来仍有格局变化。作为超额收益的储备,有一些市值刚到200亿左右新兴行业的公司,并且未来产业趋势还是很确定,那么这类公司会进入大资金的可买入范围。

那么,为什么是以200亿左右作为分界点?一是中小公司弯道超车极为困难,中小公司存在业绩的不确定性、报表不确定性的折价,因此公司往往涨到200-300亿左右,资金才会开始关注。二是公募基金主要以沪深300作为基准,部分以中证500作为基准。而沪深300总市值普遍大于200亿,中证500大约50%的成分股是大于200亿,中证1000总市值普遍小于200亿。中证500中存在较多二线龙头等符合机构偏好、未来极具增长潜力的公司。

抄作业策略:头部基金新进的中小公司

在上千只中小公司中,挑选未来能够走出十倍机会的如同大海捞针。为了增加寻找能够走出来的小公司的确定性,天风证券提供思路:抄作业策略——头部基金新进的中小公司。主要逻辑在于:公司在200亿左右时市值仍然偏小,流动性较差,如果持有逻辑坏了,机构换仓困难。因此,要具备比较强的行业确定性,头部基金才会重仓买入。也就意味着头部基金敢于买入的中小公司,胜率可能会比较高。

一是可以关注基金重仓股持仓变动是否有不同于以往量级的买入。历史来看,兆易创新、广联达、立讯精密、隆基股份、长春高新等几只大牛股,在200-300亿左右,机构持续几期的新增持仓与往期不在一个量级后,走出十倍或者类似十倍的机会。

二是关注基金重仓股中的新增标的。如前文所述,对于小市值公司,要具备比较强的行业确定性,头部基金才会重仓买入。也就意味着头部基金敢于买入的中小公司,胜率可能会比较高。

天风证券梳理的细分赛道储备名单:

传媒:掌阅科技、星期六

电子:雅克科技、木林森、精测电子、顺络电子、新洁能、蓝特光学、晶丰明源、洁美科技

通信:广和通、拓邦股份、科华数据,威胜信息、移远通信、烽火通信

计算机:长亮科技、美亚柏科、安恒信息、泛微网络

军工:航天发展、钢研高纳、爱乐达、ST抚钢、ST湘电

![[PP聚焦]:春节前PP市场行情分析](https://dfscdn.dfcfw.com/download/D25513189774394952190.jpg)