央妈8000亿“麻辣粉”全面呵护 连续4个月超额续作 货币政策有何新动向?

来源:券商中国30人评论364057人参与讨论 2020-11-17 16:16:58

在央行如期超额续作中期借贷便利(MLF)的呵护下,银行体系短期资金利率开始下行。

11月16日,央行宣布开展1年期中期借贷便利(MLF)操作8000亿元,中标利率为2.95%,与10月持平。由于本月MLF有6000亿元到期,这意味着本月央行通过MLF超额续作,向银行体系投放2000亿元中长期流动性。

这也是央行连续第四个月超额续作MLF。不少分析表示,自三季度以来,银行体系压降结构性存款任务依然较重,加之近期债市受个别风险事件暴露影响,市场流动性较为紧俏,银行资金需求强烈,因此本月央行超量续做MLF符合预期。

展望未来的货币政策取向,由于央行此前表态不会出现“政策悬崖”,缓解了此前市场对于货币政策收紧的过度担忧,预计未来一段时间内货币政策仍会保持流动性的合理充裕。

连续四个月超额续作MLF,市场资金面现松动

16日早间,央行如期开展MLF操作,规模为8000亿元,创单日MLF操作规模新高,符合市场预期。此次MLF操作是对本月到期MLF的一次性续作。本月共有6000亿MLF到期,因此额外投放中长期流动2000亿元。

受超额续作投放额外中长期流动性利好影响,16日当天短期资金面有所松动,DR001和DR007利率纷纷下行;隔夜Shibor和7天期Shibor利率也均出现不同幅度的下降。

事实上,这是央行连续第四个月超额续作到期MLF,本月央行继续超额续作MLF除了有安抚当前因债市“爆雷”引发的市场恐慌情绪外,也有缓解三季度以来银行压降结构性存款引发的资金面紧张用意。

东方金诚首席宏观分析师王青表示,央行连续第四个月超额续作MLF。背后的主要原因在于,四季度银行压降结构性存款任务依然很重,亟需寻找替代性稳定资金来源。6月监管层要求压降结构性存款以来,作为替代品种,银行同业存单发行“量价齐升”,当前银行对MLF操作的需求很大,这是本月MLF超额续作的一个重要原因。

光大证券首席固定收益分析师张旭表示,央行超额续作MLF充分体现出央行呵护银行体系流动性的意图。部分投资者担心个别国企债券的违约会对市场造成一系列的负反馈,但预计在监管部门的积极应对下,上述情况出现的概率很低,市场投资者不必过度担心。

据21财经报道,河南厅局级财经官员11月16日回应永煤控股违约称,政府要支持企业走出低谷,肯定不存在逃废债的问题。政府不会支持企业逃废债,这不符合市场规律,但是也不会无原则地帮。

上周五晚间,作为本轮信用债风险“导火索”的永煤控股发布公告称,已将“20永煤SCP003”兑付利息3238.52万元支付至应收固定收益产品付息兑付资金户,债券本金仍正在筹措中。

货币政策回归常态化,信用扩张速度或放缓

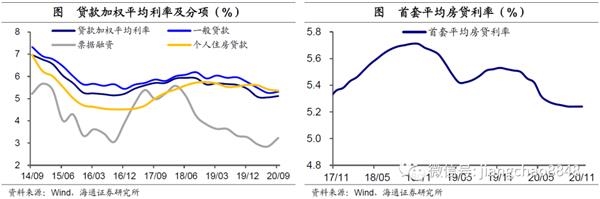

央行最近四个月续作MLF保持着“量足价平”的特征,MLF利率保持不变,预计11月20日公布的最新LPR报价也有望继续保持不变。

近期市场对疫情后货币政策正常化的问题较为关注,随着经济数据持续改善、宏观经济内生动能的修复与疫情防控的持续推进,未来货币政策会逐步回归正常化。不过,展望未来一段时间内的货币政策,由于央行此前表态不会出现“政策悬崖”,缓解了此前市场对于货币政策收紧的过度担忧,预计未来一段时间内货币政策仍会保持流动性的合理充裕。

“11月MLF超额续作,这意味着年底前降准的可能性几乎可以排除。考虑到接下来几个月政策利率调整的可能性也很小,未来一段时间货币政策将持续处于‘观察期’。”王青称,近期监管层在多个场合表示,当前“我国经济比较强劲”,或“经济增长好于预期”,这意味着短期内没有下调政策利率的需求。同时,监管层也强调,未来经济复苏还将面临较大不确定性,不能出现“政策悬崖”,即政策突然收紧。这表明短期内也不存在上调政策利率的条件。由此,11月MLF操作利率不动符合市场普遍预期,而且未来几个月MLF利率调整的可能性都不大。

方正证券首席经济学家颜色也认为,从三季度以来,货币政策已不会继续宽松,总体较为稳健且不出台大的货币、金融政策,这是货币政策常态化的第一步。预计从现在到明年年初,货币政策还将保持流动性合理充裕与利率稳定,不会在短期内急剧转向。目前全球货币政策仍较为宽松,因此我们的货币政策不宜过快收紧,货币政策或将于明年一季度末起边际收紧,渐进分步式退出。

随着三季度以来货币政策回归常态化,社会融资增速、广义货币(M2)增速也出现见顶或降速的苗头。数据显示,10月社融存量同比增长13.7%,较上月反弹0.2个百分点,达到近期高点;M2同比增速尽管连续8个月保持双位数增长,但已较上月末低0.4个百分点。不少分析指出,10月份社融增速或达到年内峰值,信用扩张速度或将有所收敛。

(文章来源:券商中国)