市场在担忧什么?什么情况下会更乐观?

来源:金融界 2022-03-15 09:25:24

市场在担忧什么?

——策略周聚焦

报告要点:

①经历急跌估值已不是当前市场核心矛盾,哪怕跌至熊市底部,ERP测算上证综指向下空间10%左右。②当前A股整体估值处熊市底部中枢,中位数偏高,主因大盘权重股仍贵。假设疫情以来的流动性覆水全收,多数核心资产估值已回常态中枢,仅部分白酒和新能源龙头偏贵。③滞胀隐忧:俄乌冲突引发全球通胀,滞胀伤害企业盈利,警惕杀估值转为杀业绩的可能,目前核心在于全年5.5%的GDP增长目标能否实现,重点关注下调2022年业绩预测的公司占比。④短期积极,更多的乐观因素在海外:冲突缓和、通胀下行、加息落地。国内乐观因素更多依靠政策进一步发力:降息降准、地产放松或高层召开企业家座谈会。⑤短期滞胀环境下,高股息组合占优,关注银行、地产、煤炭、化工。中长期来看,中期衰退式宽松,成长仍是全年主线,数字经济下电信运营商、IDC制造、云计算,双碳转型下光伏绿电。

正文摘要

估值不是当前市场核心矛盾。①急跌后投资者情绪重挫,不断追问底部在哪里,我们做一个极端情形假设:如果跌至A股熊市底部,上证综指向下空间有限,ERP测算跌幅在10%左右。②对比熊市底部,A股整体估值处底部中枢,中位数偏高,大盘估值仍贵,小盘估值历史底部。③流动性覆水全收,多数核心资产估值已回到常态中枢,向下空间不大,仅部分白酒和新能源龙头估值偏贵。

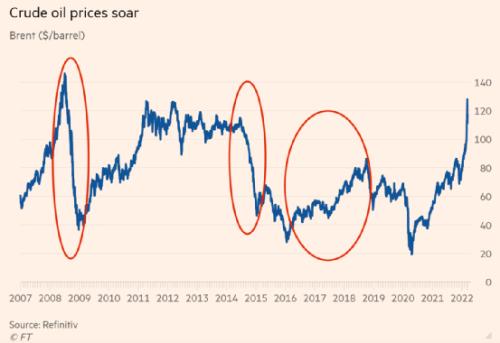

滞胀隐忧:从杀估值到杀业绩。①过去三个月两个宏观背景超预期:联储加息提前,俄乌冲突引发全球通胀。2月PPI环比涨0.5%,负转正,假设今年国内PPI维持高位,我们不得不重新考量滞胀环境下对于企业盈利的伤害。②一方面GDP下行造成企业收入增速承压,而由于通胀的二次抬升使得毛利整体下行,造成企业盈利受损,最终出现有杀估值向杀业绩转变。③本轮杀业绩核心在于能否实现5.5%的GDP目标,目前未看到明显业绩预测下调。若往后出现市场多数公司的业绩预期下调,对杀业绩的担忧可以适当减缓,否则还面临业绩不及预期的风险。

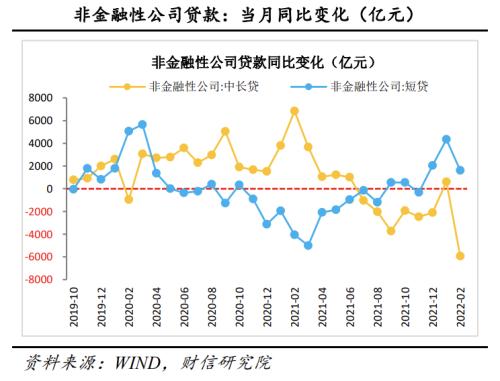

什么情况下会更乐观?①短期积极,更多的乐观因素在海外:冲突缓和、通胀下行、加息落地。全球对滞胀困境的担忧降低,将显著提升风险偏好。②国内乐观因素更多依靠政策:降息降准、地产放松或高层召开企业家座谈会。政府工作报告提出“扩大新增信贷规模”目标,往后货币政策需要进一步加大宽松,我们认为3月降息降准均有可能,另外房地产政策也可能进一步松绑。此外今年两会特别关注减税降负支持制造业投资,如果更高层召开类似于2018年、2020年的企业家座谈会,将是明确的乐观信号。

配置:高股息与成长。①短期滞胀环境下,高股息组合占优,关注银行、地产、煤炭、化工。市场大幅上涨过后的下跌和震荡盘整期,高股息策略发挥“熊市保护伞”特性,超额收益明显。②中期衰退式宽松,成长仍是全年主线,关注数字经济。中长期视角来看,国内经济处于类衰退环境,稳增长压力之下政策将继续维持宽松,伴随后续经济基本面企稳,市场悲观预期修复,风格有望重回成长。

注:本文提及今年指2022年,去年指2021年,目前/当前均为2022/3/11。

风险提示:全球疫情蔓延风险、疫苗有效性;宏观经济增长不及预期;通胀短期大幅飙升,货币政策快速收紧;历史经验不代表未来。

(分析师 姚佩、邢妍姝、陈李)

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐