下周经济数据前瞻:欧银决议携手欧盟峰会来袭

来源:汇通网680人参与讨论 2020-12-06 10:16:38

接下来的一周,重磅经济数据相对较少,主要是中国贸易帐、美国CPI、美国消费者信心指数和英国的GDP数据;事件方面,重点关注美国疫苗峰会、加拿大央行利率决议、欧洲央行利率决议和欧盟峰会,此外,对于英国的脱欧谈判相关消息、美国的刺激计划谈判相关消息,投资者需要重点关注。

周一(12月7日)关键词:中国11月贸易帐

周一投资者需要重点关注中国11月的贸易数据,预计会对大宗商品和商品货币产生一些影响。

这里面尤其需关注中国11月的原油进口、铁矿石等大宗商品的进口数据。

由于中国率先拜托了新冠疫情的影响,中国的经济复苏力度是全球经济增长的主要来源之一,10月份中国原油进口环比下降了12.2%至4848.16万吨,但中国1-10月原油进口同比增长10.6%至4.59亿吨,仍给油价的反弹提供了一下机会。

如果11月中国原油进口数据增加,将有望给油价提供进一步上涨动能;反之,如果原油进口下降,则可能增加油价的回调风险。

此外,周一投资者需要德国10月季调后工业产出月率、欧元区12月Sentix投资者信心指数,目前市场预期会较前值有所改善,但整体并不乐观,可能会在短线略微拖累欧元的表现。

周一还需重点关注周末的消息对行情的影响,一方面是新冠疫情和疫苗对市场冒险情绪的影响,另一方面,则是英国脱欧的相关消息。

由于未能充分缩小分歧以达成一项贸易协议,英国和欧盟12月4日暂停了谈判,此时距英国退欧过渡期结束还有不到四周时间。

英国首相约翰逊和欧盟执委会主席冯德莱恩将于周六(12月5日)下午讨论脱欧谈判的现状,此前谈判代表表示,他们无法达成协议。如果周末未能取得进展或者传出悲观消息,将增加英镑周一低开低走的可能性。

周二(12月8日)关键词:EIA公布月度短期能源展望报告

周二经济数据也比较少,一方面留意日本和欧元区第三季度的GDP终值的表现,另一方面,留意日本和法国的贸易帐,预计对行情的影响都比较有限。

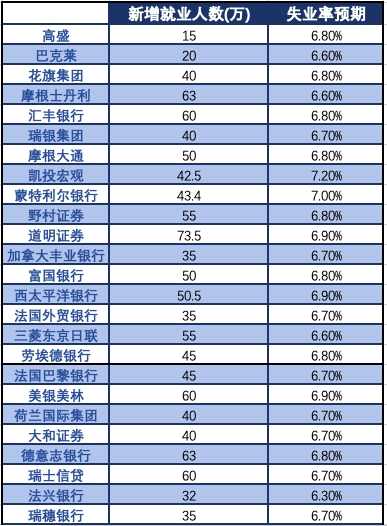

周二,投资者还需关注EIA原油市场月度报告,尽管OPEC+在刚刚过去的一周努力维持限产措施,油价创下了近九个月新高,多个投行也上调原油价格预期;但月报可能会将人们的视野拉回需求萎靡和供给过剩,将增加油价的短线回调风险。

周三(12月9日)关键词:加拿大央行利率决议

周三亚洲时段,投资者可以简单留意一下中轨11月的CPI数据。欧洲时段,留意一下德国10月未季调贸易帐。这两个数据的短线影响有限,简单留意即可。

周三纽约时段,投资者需重点关注加拿大央行的利率决议。

最新出炉的加拿大11月就业数据整体好于市场预期,加拿大11月份增加就业62100人,大大高于经济学家预估的2万人;失业率降至8.5%,好于市场普遍预期的9%。帮助加元升至2018年5月以来最高水平。

机构调查显示,22位分析师中有20位表示,加拿大央行不会增加量化宽松政策;加拿大央行将把基准利率维持在0.25%直到2022年底,此前预计为维持到2023年底

24位分析师中有23位认为加拿大的GDP将在两年内恢复到新冠疫情之前的水平。

加拿大央行行长Tiff Macklem在11月底曾表示,央行的量化宽松措施可能会在经济达到2%的通胀目标之前结束。

Macklem在11月26日下议院金融常务委员会作证时说,“我们承诺一旦经济复苏步入正轨,就停止购买政府债券”, “这很可能会在我们实际达到2%的通胀目标之前发生”

他说,根据该行的预测,“在进入2023年之际,通货膨胀率仍将保持在2%以下”。

加拿大央行此前承诺每周购买至少40亿加元的加拿大政府债券,以便在疫情期间保持较低的借贷成本。加拿大央行还有其他工具可以在需要时提供额外刺激,虽然没有讨论负利率,但它们已包含在央行工具箱中;收益率曲线控制也是一种选项

分析师认为,如果经济前景恶化,加拿大央行未来仍可能将有效利率下限降低25个基点,但不触发负利率。

周四(12月10日)关键词:欧洲央行利率决议、美国CPI数据

周四将是接下来一周中最重要的一天。

首先,英国方面将公布10月份GDP和贸易数据。分析师预计,在政府收紧防疫限制后,英国复苏势头可能在10月发生逆转。

英国9月GDP增长1.1%,分析师预计10月将下降0.5%,使GDP总量比疫情爆发前的峰值低9%。

由于英格兰实施局部封锁,11月GDP可能会大大下降,预计萎缩幅度为8%,尽管也有以更小幅度萎缩的可能性。 12月限制措施放松,GDP可能会急剧上升。尽管如此,预计直到2021年4月才能回升到9月水平。

疫情和脱欧短期内将给英国带来重大风险。但是若能挺过这一阶段,预计随着疫苗广泛普及,2021年经济将产生实质性改善。

其次,是欧洲央行利率决议。欧洲央行管理委员会已经明确表示,因为第二波疫情使欧元区经济陷入挣扎,新一轮刺激措施即将到来。唯一的问题是将采取何种形式。

调查显示,经济学家预期欧洲央行将把关键的两项刺激计划延长到明年年底,以支持经济增长,直到可广泛开展疫苗接种使经济复苏得到巩固。

受访者预测,欧洲央行将在12月10日会议上决定把1.35万亿欧元的紧急购债计划延长6个月,并扩大5000亿欧元(6,080亿美元),同时还将向银行提供新的长期贷款,并延长银行提供实体信贷资金可获得额外奖励的期限。

由于疫情加重迫使政府采取新的防疫限制措施,欧洲央行早已承诺会采取更多行动。包括行长克里斯汀·拉加德在内的官员强调,疫情应对紧急购买计划(PEPP)和面向银行的定向长期贷款计划(TLTROs)是欧洲央行在这场危机期间的主要工具。

接受调查的33位经济学家中无一人预期下周降息。

除了扩大购债规模外,经济学家还预期欧洲央行将为银行提供更优惠的获得央行长期贷款的条件。预计这种鼓励银行向实体经济提供信贷资金的特殊条款将延长六个月到2021年末。

SEB策略师Lauri Halikka表示,“欧洲央行将调整其最重要的政策杠杆,PEPP和TLTRO,以便让市场相信到明年年底之前都会保持资产购买不变。一系列新的TLTRO将向银行提供有利的融资条件。”

欧洲央行利率决议的关键是最新经济预测,将展示新一波疫情的短期影响和未来三年复苏路径。

经济学家预测,由于第三季度强劲反弹,今年萎缩幅度不会像最初预期的那么严重。预计第四季度预测会下调,但中期展望料无太大变化,风险仍倾向于下行。中期通胀预测可能会有更大幅度的下调。到2023年,通胀率将升至平均1.5%的水平,仍远低于欧洲央行“低于但接近2%”的目标。

Pantheon Macroeconomics首席欧元区经济学家Claus Vistesen表示,“拉加德在调整她所传达的信息时,将着重于最新封锁措施带来的短期痛苦,淡化疫苗方面显而易见的好消息,”

欧洲央行利率决议之后,投资者还需关注美国初请失业金人数变动和美国11月的CPI数据,这两个数据的市场关注度都比较高,如果数据变化较大,对外汇市场、黄金和股市都会有一点的影响。

此外,周四还将迎来欧盟峰会,该峰会为期两天,周四为第一天。分析师认为,这次峰会可能有更多围绕下一份欧盟预算的讨论,包括7500亿欧元的联合复苏方案。欧盟领导人正竭力挽救这份历史性协议,因匈牙利和波兰威胁投反对票。若达不成共识,东欧和南欧的主要受益者将受到严重冲击,并可能再度加大欧洲央行遏制国债市场异动的压力。

周五(12月11日)关键词:美国12月密歇根大学消费者信心指数初值、欧盟峰会第二天

周五经济数据主要关注美国11月的PPI数据和美国12月密歇根大学消费者信心指数初值;尤其是信心指数,是仅有的几个前瞻性指标之一。

11月13日的数据显示,由于感染人数激增和美国大选促使人们重新评估经济及财务前景,美国消费者信心指数出现下降。13日公布的美国11月密歇根大学消费者信心指数初值意外降至77,低于市场预期,也低于10月终值81.8,创三个月低点。

分析师指出,个人消费支出占美国经济的比重约七成,是拉动美国经济增长的主引擎,也是美国市场信心保持稳定的关键支柱。美国消费者对当前自身财务状况的看法恶化,远低于疫情前的峰值水平。随着一些城市和州恢复更严格的限制性措施,未来几个月的消费者信心都可能承受压力。

如果12月消费者信心指数延续糟糕表现,则可能会打压市场的冒险情绪,给金价提供支撑。

另外,投资者需要关注欧盟峰会关于7500亿欧元联合复苏方案的进展,也可能会涉及英国脱欧的一些消息,预计会对欧元、英镑影响较大。如果顺利推出刺激计划,也有望给金价提供上涨动能。

(文章来源:汇通网)