最大亏损超22%!可转债基金为何熄火?后市如何?最新研判

来源:中国基金报 2022-06-05 21:22:05

今年以来,受A股持续震荡影响,可转债市场也高位回调,持续三年的转债牛市遭遇挑战。值得一提的是,在这一轮下跌行情中,转债市场一度出现超跌的情形,导致不少可转债基金净值出现较大回撤,虽然随着市场反弹,可转债基金普遍出现像样的回血,但年内最大亏损仍超过了20%,名称中含“转债”、“可转债”二级投资分类为可转换债券型基金的年内收益更是集体告负。

业内人士认为,可转债市场整体难有较大机会,但结构性行情仍将存在。今年可转债市场的主要风险或来自某些高价转债以及部分高估值但仍有较高溢价率的转债,机会或隐藏在信用风险较低,且绝对价格较低的转债,以及正股基本面较好且溢价率不高的转债。

最大净值跌幅超22%

部分可转债基金年内出现大回撤

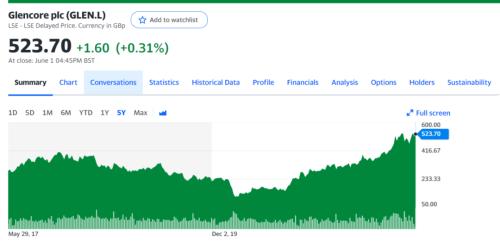

今年以来,转债市场跟随股市下行调整,截至6月2日,中证转债指数累计下跌7.53%,受此拖累,可转债基金也出现明显回撤。

以Wind筛选标准进行统计,截至6月2日,市场上60多只可转债基金(不同份额合并计)今年以来平均收率为-8.46%,跑输利率债、信用债,但对比权益类基金仍有相对收益。其中,仅4只转债占比不高的可转债基金取得微幅正收益,超过4成净值跌幅在10%以上。

若以基金名称中含有“转债”、“可转换”字样进行统计,40多只二级投资分类为可转换债券型基金的年内平均收益更是达到-12.12%,仅略微跑赢权益类基金。其中,所有基金年内收益悉数为负,最小净值跌幅为3.28%,最大超过22%。

值得一提的是,在这一轮下跌行情中,转债一度出现超跌股市的情形,导致不少可转债基金出现较大回撤,超过20只年内最大回撤在20%以上,最高甚至超过30%。

不过,自4月27日A股市场反弹以来,可转债基金净值也出现了像样的回血。据Wind统计,可转债基金平均反弹收益率超过6%,上述有“转债”“可转债”字样基金期内平均收益率更是达到8.76%,超过10只反弹幅度在10%以上,最高更是达到29.92%。

不过,虽然部分可转债基金年内回撤不小,但拉长时间来看,业绩表现依然抢眼。比如,鹏华可转债过去三年、五年累积收益率分别高达82.17%和98.10%,稳居榜首;华宝可转债过去三年、五年累积收益率分别为66.10%和69.30%;此外,华安可转债两个时间段的收益率也分别达50.35%和60.18%。此外,汇添富可转债、中银转债增强、前海开源可转债、博时转债增强、华夏可转债增强、长盛可转债等在过去五年里累积收益均超50%。

东方基金副总经理、固定收益投资总监、东方可转债基金经理杨贵宾认为,今年部分可转债基金出现较大幅度回撤,主要源于产品持有较多高价转债,且股票仓位相对较高,直接受到了年初至今A股市场震荡的影响。

金鹰基金也表示,可转债资产有含权的属性,2021年末可转债估值被推上较高位置,在2022年初A股市场大幅调整,在对股市的悲观预期下,部分风险偏好较低的可转债投资者可能进行了大幅减仓,导致出现可转债波动性大幅提升的情况,进而出现可转债基金较为明显的回撤。

“今年以来可转债市场有以下几个特点:首先,可转债在今年2月和3月的部分时期,出现了相对于正股超跌的情形,或主要因阶段性债市情绪不佳、股市前景悲观预期下的机构赎回行为,导致可转债平价和溢价率双杀的情况;第二,以转股溢价率指标衡量的可转债市场估值持续走高,可转债估值是超额收益的来源,也是潜在超额损失的风险来源,虽然众多因素促成了当前可转债较高的估值水平,但也在一定程度上降低了可转债资产的性价比;第三,随着正股的调整,多数可转债股性显著变弱,在4月底至今的反弹行情中,正股宽基指数的反弹幅度较中证转债指数更强。”金鹰基金分析称。

未来可转债市场难有整体性机会

仍以结构性行业和个券行情为主

杨贵宾表示,转债市场与股市走势相关度较高。过去3年中,A股表现相对稳健,“固收+”类产品规模出现大幅增长,使得可转债市场受到较高关注,可转债整体估值也有所抬升。但站在当前时点,未来可转债市场整体难有较大机会,但结构性个券行情仍将存在,可适当关注。

华商基金固定收益部副总经理、华商转债精选债券基金经理张永志表示,2021年可转债市场经历了一轮牛市,进入2022年,股票市场持续震荡,可转债市场也高位回调。随着股市下行,可转债市场的溢价水平也有所下降。展望未来,依然看好可转债市场,价值板块表现值得期待。

“首先,从整体估值水平来看,虽然可转债整体溢价率依然较高,但银行间市场流动性充裕,而且预期流动性充裕的状况可以维持,按照历史经验来看,可转债市场的溢价率或可以维持;其次,从未来可转债市场的空间来看,可转债上涨的直接驱动力(行情838275,诊股)更多来源于正股的上涨。

在2022年较为确定稳定经济大盘的背景下,财政政策和货币政策都有望维持积极,因此与宏观经济相关性较强的价值板块表现值得期待。”

在选择投资标的方面,张永志表示,将遵循自上而下的逻辑,从整个宏观和行业景气度的角度,叠加估值等维度,选择那些估值便宜或合理、宏观景气度向上且跟当前的宏观基本面形势、产业政策比较契合的标的。选定大的行业方向之后,也不太会做频繁的行业轮动,而是会在细分领域中做一些子领域或细分品种的轮动,来捕捉更多的机会。

金鹰基金也认为,可转债今年或存在投资机会。主要在以下几个方面:一是部分可转债标的仍有较强的股性,正股景气度高、估值有强逻辑支撑;二是可转债市场在当前底部特征明显,绝对价格在低位的个券占比不低,其中不乏中长期可能随着正股空间的打开而有较好表现的标的;三是可转债除了债底保护的属性外,还有向下修正转股价格、回售等期权性质的保护,在当前的低位,转债特殊条款或有比较好的博弈价值。

高估值仍是转债主要风险

关注低价低估值优质转债

对于后市,杨贵宾表示,今年可转债市场的主要风险或来自某些高价转债以及部分高估值但仍具较高溢价率的转债,机会则隐藏在信用风险较低,且绝对价格较低的转债,以及正股基本面较好且溢价率不高的转债,建议投资者适当投资信用风险较低、绝对价格较低、盘子较小、基本面稳健的转债,充分发挥可转债“进可攻,退可守”的基本特性,可在低位时有节奏的买入,耐心持有,等待价格显著上行。

“这种策略虽然难以在牛市取得亮眼的超额收益,但在当前的震荡市下抓住转债本身特征或可减少回撤幅度,寻求长线投资下的绝对收益机会。直白讲就是不买贵的转债,其在下跌接近面值时由于有债底的保护而越跌越慢,从而努力有效控制回撤。”杨贵宾同时建议投资者应该选择净值回撤相对有限、波动相对较小的可转债基金。

金鹰基金也提示,未来可转债市场主要的风险还是估值高位、可转债资产并不便宜的风险,并且可转债的估值也在不同的绝对价格、规模、平价、股性、评级、行业等指标中出现比较明显的分化。

对于后市可转债主要投资策略,金鹰基金认为,目前A股市场仍在相对低位,不利因素冲击的逻辑可能已被充分定价,对抗不确定性的能力增强,整体看股市的安全边际可能比较充足,估值仍在机会区间内,关注后续风格和板块的变化。

“可转债投资策略方面,我们更关注以下几个方向:一是稳定板块,以电力、高速等为代表的正股属于低估值、高股息的央/国企可转债标的,该类型可转债的期权价值亦可在一定程度抵消资本利得变动的损失风险,可转债规模往往也足够大,有相对较多的配置机会和兑现机会;二是有强逻辑支撑的板块,以稳增长、尤其是新型稳增长投资为代表,包括高景气度的光伏、风电、储能等方向;三是关注业绩稳健优秀的成长板块,以及中期可以看到行业有明显催化板块的配置机会。”

在可转债投资风格上,金鹰基金更倾向于均衡配置,关注低价可转债的下修博弈、空间博弈机会。

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐